过去一天比特币回升至6

在8月21日的最新公告中,去中心化金融(DeFi)领域的创新者YieldNest正式推出了ynLSD,一款创新的流动性质押衍生品(LSD),旨在通过整合EigenLayer的重启机制,为以太坊持有者开辟全新的收益渠道。这款新产品的问世,标志着YieldNest在探索DeFi领域高效收益解决方案方面迈出了重要一步。

据YieldNest介绍,ynLSD的推出旨在让那些已经通过Lido、FRAX、Origin Protocol或Mantle等去中心化质押平台押注以太坊的用户,能够利用重启机制进一步增加其收益。重启,作为一种将已质押的以太坊作为抵押品与验证器合作,以换取额外奖励的策略,正逐渐成为DeFi领域的一大亮点。

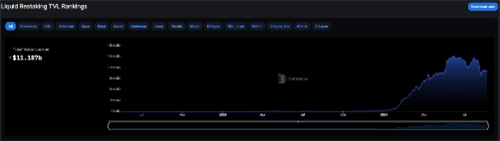

数据显示,自2023年以来,EigenLayer等重启协议的兴起显著推动了该领域的发展,目前已有约120亿美元的总价值锁定(TVL)在该类协议中。同时,Ether.fi和Puffer Finance等流动性重启协议也紧随其后,共同持有了约110亿美元的TVL,进一步证明了市场对重启机制的认可和需求。

YieldNest的ynLSD通过将用户持有的特定质押代币(如Lido的stETH、FRAX的sfrxETH、Mantle的mETH以及Origin Protocol的OETH)投入其重启池中,为用户生成可交易且流动性强的ynLSDe代币。这些ynLSDe代币作为重启收益的“收据”,不仅代表了用户的基础收益,还将在未来分配重启过程中产生的额外奖励。

YieldNest强调,ynLSDe等收据代币的最大优势在于它们允许用户在保持资产流动性的同时,继续享受重启带来的收益。这意味着用户无需锁定其资产,即可在其他DeFi应用中自由使用,从而实现资产的最大化利用。

然而,YieldNest也提醒用户注意重启机制所伴随的风险。尽管重启能够显著提升收益,但其风险尚未完全明确。Ether.fi的首席执行官Mike Silagadze在早前的发言中便指出,重启的风险需要得到充分的认知和评估。

为了最大化用户的收益并降低风险,YieldNest表示其协议将整合所有潜在的收益来源,包括EigenLayer点数、YieldNest自身提供的种子资金、AVS(主动验证服务)的收益,甚至是在质押ETH收益之上的AVS空投。这一全面而细致的收益聚合策略,无疑为用户提供了更加稳健和多元化的收益来源。

随着ynLSD的正式推出,YieldNest正引领着DeFi领域重启收益的新潮流。对于寻求高效、灵活且多元化收益策略的用户而言,ynLSD无疑是一个值得关注和尝试的新选择。

本文由币圈网发布,不代表币圈网立场,转载联系作者并注明出处:https://www.brcns.cn/news/i0n0d1o7.html

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier