降息与大炮齐飞 市场共跌

TL;DR

1. 美国金融巨头贝莱德(BlackRock)的代币化基金BUIDL在一周内募集了2.45亿美元;

2. 过去一年,链上美国国债市场规模增长了9倍,预计很快将达到10亿美元;

3. 美债代币化已成为RWA概念下的真金,拉开了加密世界与现实世界互动的可能性;

4. 目前流行的RWA方式包括实体资产代币化(如RealT)、借贷(如Maple)和美债代币化(如Ondo)和稳定币(USDT)。

5. 传统金融巨头的参与被视为利好,因为它们带来了更强的合规性和主流化趋势。

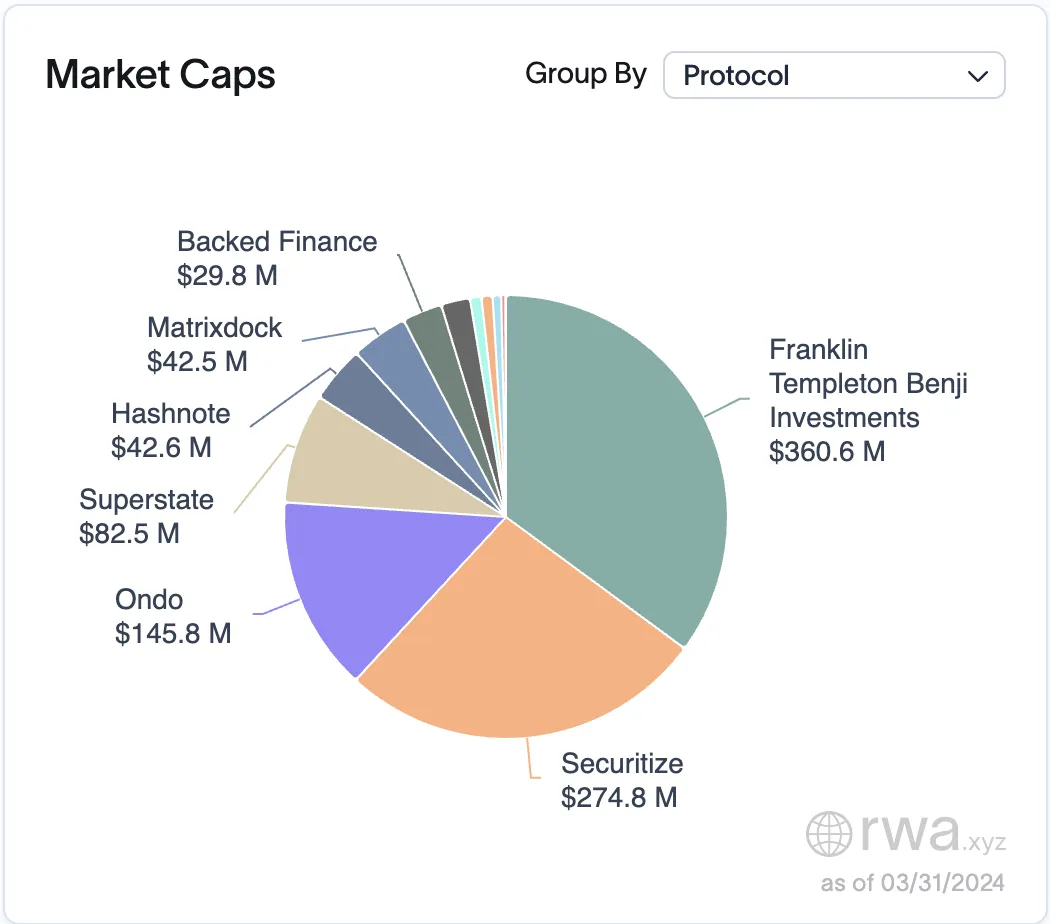

贝莱德(BlackRock)代币化基金 BUIDL 在一周内成功募集 2.45 亿美元存款,在代币化的美国国债市场上排名第二,仅次于富兰克林邓普顿(Franklin Templeton)的 OnChain 美国政府货币基金(FOBXX),该基金拥有3.6亿美元的存款。

在贝莱德进入 RWA 领域之前,汇丰、摩根大通(JPMorgan)和花旗集团(Citigroup)等其他金融巨头都在探索代币化国债,以提高金融效率和结算速度。链上美国国债市场在过去一年中显着增长,比 2023 年初的 1 亿美元增长了 9 倍,代币化的美国国债市场规模将很快达到10亿美元。

在这次巨鲸进入 RWA 市场的关键路径上,RWA 加密原生项目 Ondo Finance向 Buildl 转移了9500万美元,以支持基于区块链的基金运作,使其能够即时结算和持续交易。

脱实向虚,美债代币化成共同选择

在本轮的 RWA 发展浪潮中,币赢研究院认为最典型的特征是美债成为共同的选择,在目前的路径发展中,美债、房地产、借贷和稳定币构成四大板块,但是稳定币较为特殊,USDT、USDC 等早于 RWA 概念便已存在,借贷和房地产随 RWA 概念兴起而逐步出现,但是并未真正成为主流。

而美债代币化将真正成为 RWA 概念浮沉下的真金,随着 MakerDAO 在美债 5% 收益下大举买入,拉开了加密世界反哺现实世界的一种可能,而与之对应的便是美债的链上化,或者称之为代币化(Tokenized),正反相合,齐头并进。

以绝对的持有规模计算,最大的美债加密持有人是 USDT 发行方泰达公司,其是美债第 22 大单一持有人,远胜于目前的 RWA 美债总体发行量,但是美债 RWA 比 USDT 更进一步,其直接对应美债资产,无须泰达间接持有,相对应收益也会返给链上持有人。

为了叙事的完整性,币赢研究院总结了目前流行的四种 RWA 方式,其中稳定币不再赘述。

• 实体资产代币化 — — RealT

RealT 是美国一家主打代币化的房地产投资公司,其并非直接对房屋进行代币化作价,而是通过对特殊目的载体 SPV 代表的股份进行代币化,以满足合规性要求,规避被定义为证券的可能。随后构筑链上流动性,投资者可选择部分所有权进行投资,并对其进行交易或者获取被动收益。

总体而言,RealT 的危险在于房产的流动性促成存在困难,尤其是涉及到现实产权的交割和确权,但是也正因此,其发行的 Token 具备现实不动产价值支撑,也反向有助于对交易流动性的撮合和支撑,在房产的大周期内,房价相对较为稳定,而因此带来的价值支撑也会促进交易的热情和对抛售的承压能力。

• 借贷 — — Maple

DeFi 的圣杯也许并非是算法稳定币,更有可能是非足额抵押借贷,也可以称为基于信用的借贷。在目前通用的 Defi 借贷协议中,通常采用超额抵押模式,以确保极端行情下的清算可以顺利进行,但是这样会降低资本效率,而基于信用的贷款被认为是较好的解决方案。

在传统金融中,用户信用体系建设既有官方的征信系统,也有电商、金融科技集团的用户大数据行为分析和预测,本质上这并非是 Web3 的创新。

但是链上非足额抵押借贷始终未能成为主流,主要是链上匿名性导致身份无法确认,而 Maple 则有望解决这个问题,在 Maple 运行流程上,参与方被分为三个角色:机构借款方、贷款方、资金池验证者。

贷款方提供可供借出的资金,而机构作为借款方,验证者会审查借款方的资质,并且借款方需要通过 KYC 和 AML 等合规要求,而验证者需要具备一定的信贷从业或资质,以确保放款的效率和安全。

这样做有两个好处,其一是机构作为借款方,在流动性上利用率较高,如果是面对众多的散户,则效率会大幅下降;其二是需要传统AML 等审查,一旦发生合规或清算需求,则可快速追查资金去向和用途。

当然,这样也会降低链上用户的匿名性和隐私特性,至于未来能否以更兼顾隐私和效率的技术手段,还未可知,但 Maple 模式无疑是可以投入实际运行的。

比如,在 FTX 崩溃时,Maple 也有惊无险的通过了市场考验,算是代表 RWA 发展度过了第一道难关。

• 美债代币化 — — Ondo

无论是实物资产,抑或是金融资产的 RWA 化,基本上都是铸造为证券、Token 等链上金融资产,Ondo Finance 作为固定收益类 RWA,在 2023 年 8 月推出了以短期美国国债与银行活期存款担保的产品,旨在为非美国个人和机构投资者提供稳定币的可及性和高质量的美元计价产品。

Ondo 模式不仅提高了美国国债的流动性,还降低了参与门槛,使得更广泛的投资者群体能够参与到传统金融市场中来,也促使高盛、贝莱德等金融巨头纷纷下水。

此外,Ondo Finance 通过收取每年 0.15% 的管理费来实现盈利,固收类项目整体风险较低,回报率有保证,但是收益率较为有限,因此该模式会受到美债收益率波动的影响。

总体而言,在 Ondo 之前传统金融机构的 RWA 实践主要集中在面向企业端或者高净值个人,而较少涉及对普通散户的售卖,Ondo 的实践也有助于其走向二级市场。

代币化是传统巨头入局加密世界的第二路径

在比特币现货 ETF 通过后,迄今为止已经有 600 亿美元流入该市场,各大 ETF 共计买入 50 万枚比特币,已经成为加密市场的重要玩家,而现在,如果美债 RWA 成为主流选择,那么传统金融市场的数万亿的债券类资产都可以被代币化,带来远超 ETF 的充沛资金上链。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier