降息与大炮齐飞 市场共跌

作者:Thor Hartvigsen 来源:One Chain Times 翻译:善欧巴,金色财经

随着新代币以更温和但可能更现实的估值推出,围绕空投耕作的兴奋逐渐减弱。因此,例如在 Pendle 或各种借贷市场上,通过稳定币获得 40% 以上的年化收益率已不再可能。作为一名个人比较保守的投资者,我更喜欢将部分投资组合保持在稳定币中,上周我在 X 上询问了市场上最好的稳定币农场。我收到了超过 150 条回复,以及多个团队的联系,他们解释了可以通过他们的产品获得的高收益。

在过去的一周里,研究了这些不同的策略后,本报告试图呈现稳定币(以及结构化稳定币类产品)的最佳收益地点。

JLP 不是稳定币。实际上根本不是。它是一种结构化产品,与 GMX 的 GLP 相似,后者在 2022/23 年非常受欢迎。然而,在我研究的众多策略中,JLP 最为突出,需要进行更深入的分析。

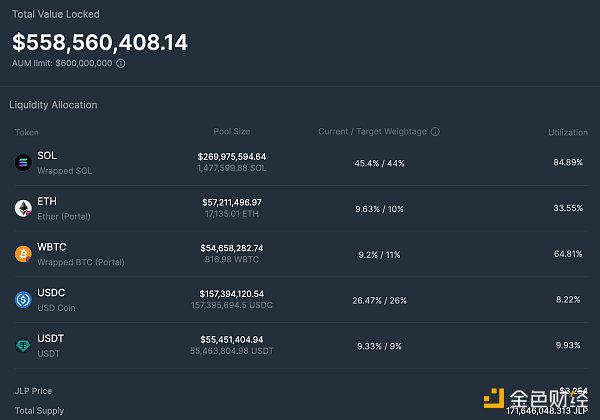

JLP 是 Solana 上Jupiter 交易所推出的结构化产品。除其他外,Jupiter 提供 BTC、ETH 和 SOL 的永续期货交易,杠杆高达 100 倍,而 JLP 则充当这些交易者的流动性和交易对手。JLP 由一篮子资产组成,如下所示。

每购买 1 美元的 JLP,您实际上购买的是:

$0.454 SOL

$0.0963 ETH

$0.092比特币

$0.2647 美元

$0.0933 美元

因此,JLP 的价格首先取决于基础资产的价格。如果 BTC、SOL 和 ETH 升值,JLP 也会升值,但升值幅度较小,因为它包含约 35% 的稳定币,反之亦然。更具体地说,JLP 的价格取决于三个因素:

基础资产的价格(BTC、ETH、SOL、USDC 和 USDT)

交易者支付的费用

交易者盈亏

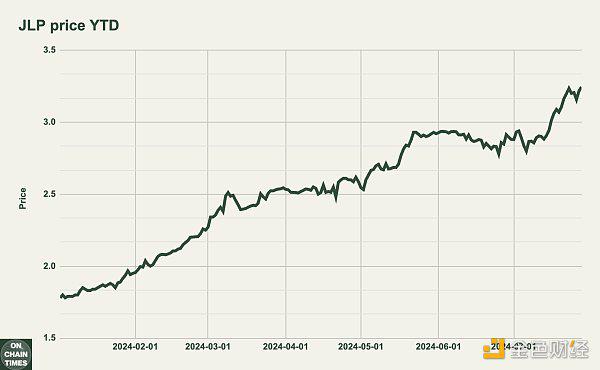

交易员在永续合约上产生的所有费用的 75% 都进入 JLP 金库。这相当于当前费用水平的 50% APY,并通过 JLP 价格升值累积。最后,JLP 充当木星交易员的交易对手。如果交易员盈利,收益将从 JLP 金库支付,如果交易员亏损,损失将添加到金库。下图显示了自今年年初以来 JLP 的价格。

值得注意的是,由于基础资产升值以及交易员收取了大量费用,JLP 仅今年一年就从 1.78 美元上涨至 3.25 美元。这是 61.28% 的涨幅,跌幅非常小,类似于几乎只涨不跌的图表。年初至今 61.28% 的投资回报率相当于 106.5% 的年回报率,远远超过任何类型的稳定币产品。然而,将其与稳定币策略进行比较有点不诚实,因为 JLP 仅包含 35% 的稳定币成分。持有 JLP 而不是使用稳定币进行耕作需要承担更多风险(例如,交易员的 PnL 敞口)和基础资产的波动性。

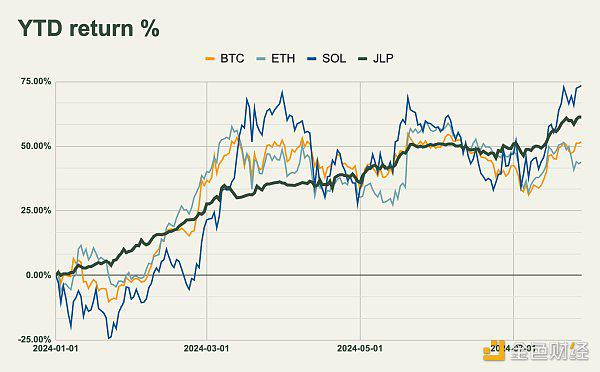

但是 JLP 与 BTC、ETH 和 SOL 相比表现如何呢?如下图所示,今年迄今为止,JLP 的表现优于 BTC 和 ETH,但不如 SOL。

但是,JLP 是否比直接做多 SOL 更安全呢?为了进一步分析,我们可以将 JLP 的回报与 BTC、ETH 和 SOL 在波动性(风险)调整的基础上进行比较。

通过计算这些资产的年初至今价格表现,减去无风险利率,再除以其波动性,我们得到了一个风险调整后的回报指标,即夏普比率(波动性调整后的回报)。这个数字越高,投资就越好。如表所示,与仅持有 BTC、ETH 或 SOL 相比,JLP 的投资波动性要小得多,因此年初至今在波动性调整的基础上表现明显优异。请注意,过去的表现并不能代表未来的表现,但这仍然很有趣。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier