降息与大炮齐飞 市场共跌

算法稳定币的脱锚风险和再抵押过程中的风险令人深思,是否存在完美的模型仍是一个令人着迷的问题。

撰文:Alvis

在加密货币的世界里,算法稳定币一直是投资者和开发者心中的白月光,它代表着一种理想状态,即使在最不确定的市场环境中,也能保持稳定的价值。

Ethena 在去年和今年先后完成了 2050 万美元的融资,吸引了包括币安、OKX、Dragonfly 等一众重量级机构的关注,VC 不仅看好这个领域,更是积极参与其中,共同推动这一创新金融工具的发展。在刚上线时,Ethena 的发行机制也保证了公平性,即使是大户,也只能通过线性解锁来逐步获得他们的份额。

Ethena 构建了一种衍生品基础设施来实现「Delta 中性」,从而获得稳定收益。此外,它还提供了高达 35% 的年化收益率,两者结合为投资者提供了强大的存储动力。

在营销方面,Ethena 得到了像@CryptoHayes 等本轮牛市中最有影响力的一批 KOL 的支持,以及众多风险投资公司的背书。者带来了巨大的曝光度和信任度。

就在 Ethena 这个坊间号称 Luna2.0 的算法稳定币项目不可一世、如日中天的时候,危机却悄然降临。

Ethena 第二季空投活动在今天将正式结束,而根据 CoinGecko 数据,ENA 今日跌破 0.22 美元,最低跌至 0.2186 美元,续创历史新低。截止发稿,ENA 报 0.2318 美元,较历史高点 1.52 美元已跌去 84%。

我们不禁感叹,Ethena 到底发生了什么?

根据 DeFiLama 的数据,Ethena TVL 目前为 27.3 亿美元,已跌破 30 亿美元大关,相较于七月初的峰值 36.12 亿美元,减少了近 9 亿美元。自 3 月以来,Ethena Labs 的收入显著下降。8 月份的收入仅为 103 万美元,与巅峰时期的 2626 万美元相比,下降了约 96%。按照最近 30 天的收入计算,Ethena Labs 的年收入预计仅为 1255 万美元。

这种趋势不难理解:非稳定币质押者可能会选择在空投前出售以避免价格下跌,而稳定币质押者也可能放弃最后几天的积分收益,转而寻找更高回报的项目。

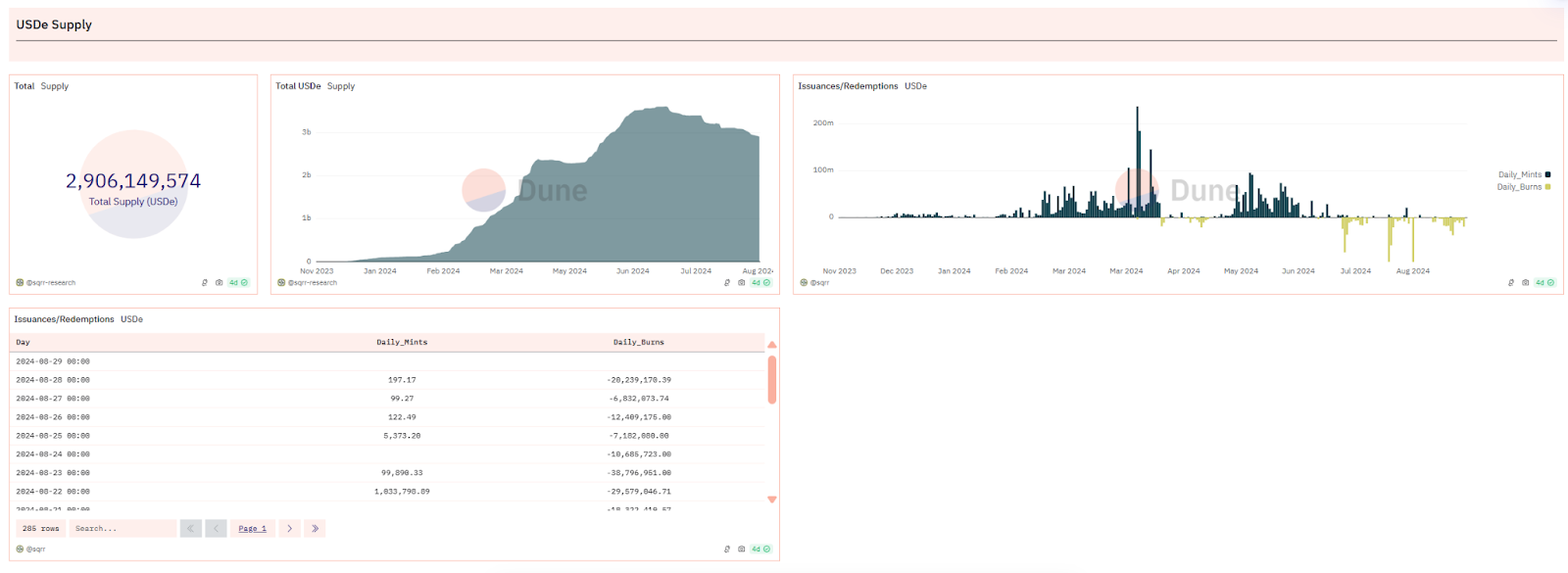

根据 Dune Analytics 的数据,USDe 在最近一个月中经历了多次价值千万美元的销毁事件,这通常表明有大量抵押品被赎回。此外,从 sUSDe(USDe 质押凭证代币)的供应情况也可以看出,过去一周内有超过 1 亿美元的 sUSDe 完成了质押解除。

据报导,Abraxas Capital Mgmt 的三个账户在最近一周内从 Ethena 赎回了高达 9122 万美元的 USDe,其赎回资金规模在所有赎回账户中位居首位。

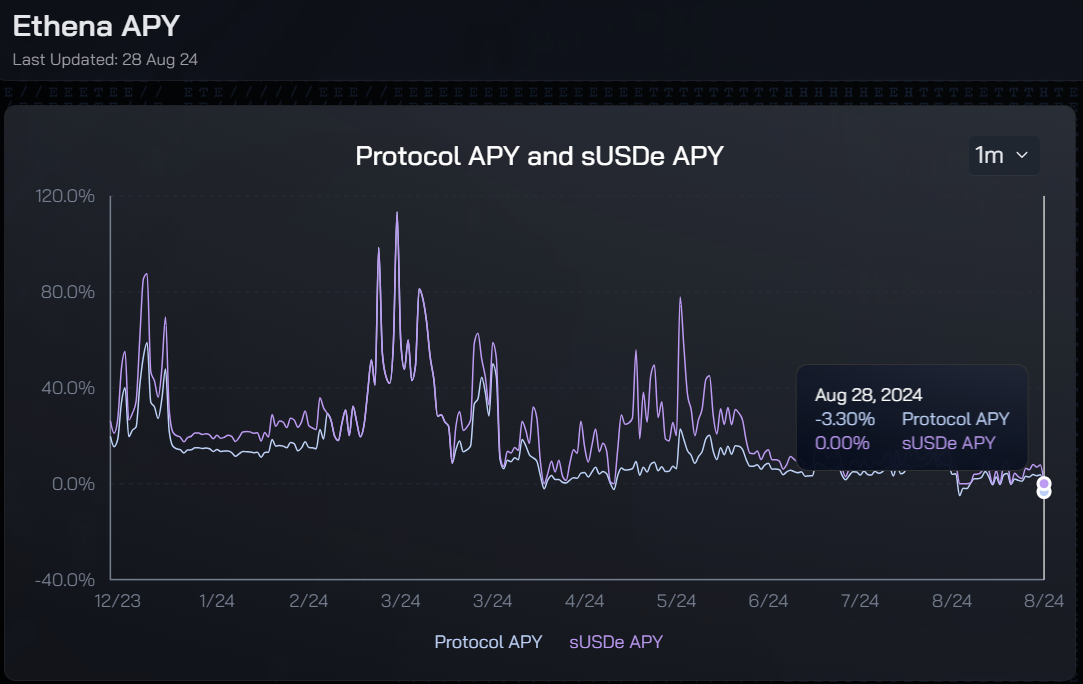

根据 Ethena Dashboard 数据显示,其协议收益率和 sUSDe 收益率在三月初达到最高点 113.34%,截止至 08.28 协议收益率已为负值 -3.3%,sUSDe 收益率已变动为 0。

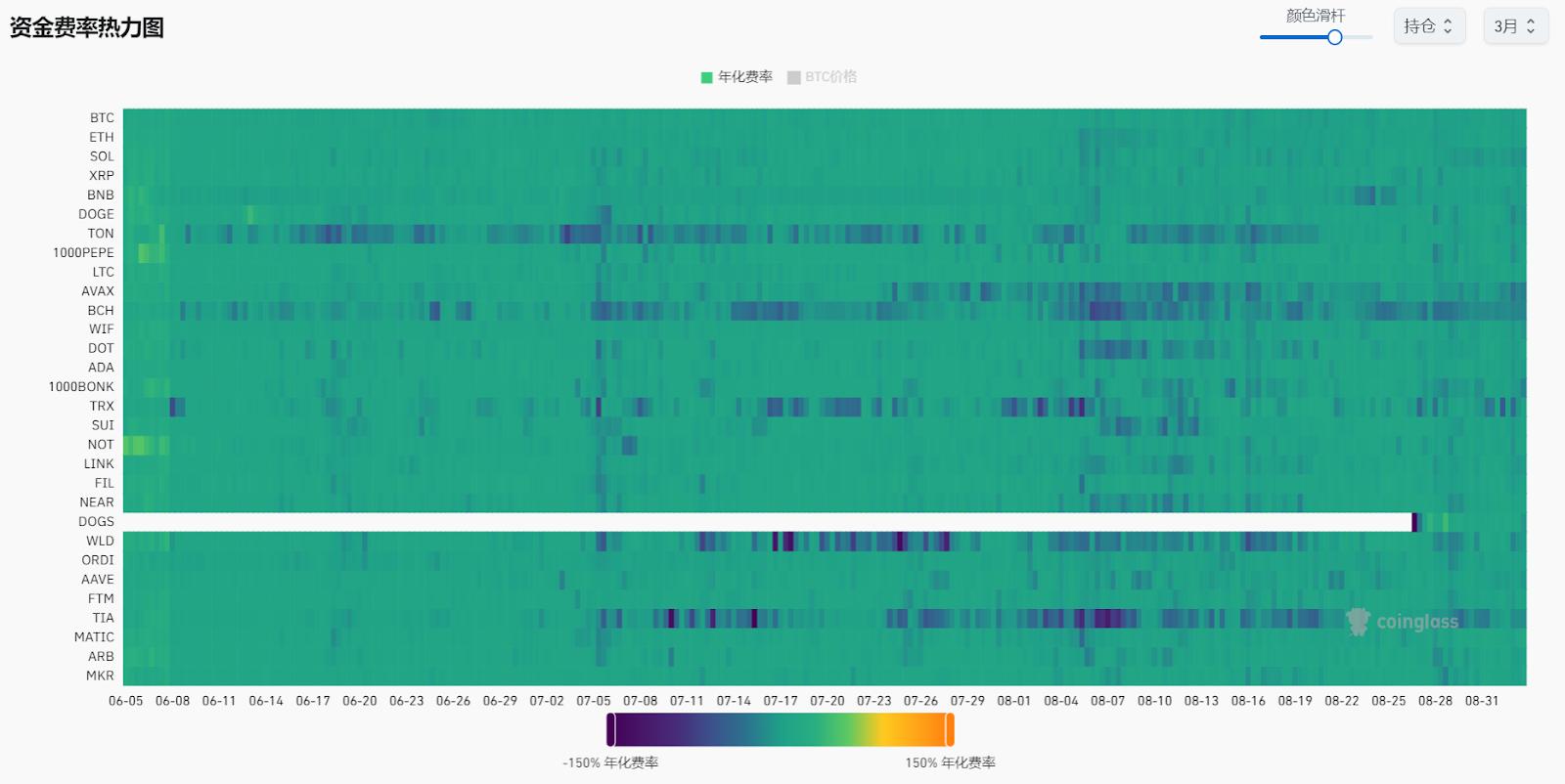

众所周知,永续合约的核心特点在于,无论是持有多头还是空头,投资者都需要支付资金费率。当市场买入力量超过卖出力量时,资金费率对空头投资者是正值,而对多头投资者则是负值。这一机制有助于确保永续合约的价格与现货市场的价格保持同步。为了保持其头寸,投资者必须提供保证金,这是一种担保物,用于覆盖因资金费率变动而产生的债务。如果资金费率为负,它将逐渐减少投资者的保证金余额,直至达到强制平仓的水平。

此外,保证金还具有复利效应,即持有保证金可以让资产价值增长。如 Ethena,持有 stETH 相当于持有多头头寸。如果投资者同时通过永续合约持有 stETH 的空头头寸,理论上可以实现风险对冲,即空头头寸的亏损可以通过多头头寸的盈利来抵消。

总结来说,通过购买 stETH 并将其作为保证金,投资者可以在永续合约中开设相应的空头头寸,以实现理论上的风险对冲,并从中获得 stETH 的复利收益(约 3%),同时承担资金费率变动带来的风险。

可以发现由于 Ethena 的产品机制,平台收益率与行情呈非常明显的正相关,牛市下的质押收益与空头资金费率会为其带来可观的收入,反之行情冷淡或者市场走熊时就会相对弱势。

根据 Coinglass 数据,市场自从 5 月份进入震荡期以来,资金费率便逐步降低,在很多时候甚至转为负值,这意味着 Ethena 的保证金(抵押物)将开始被蚕食甚至被清算,到时候就只会剩下一个没有任何支撑的资产。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier