降息与大炮齐飞 市场共跌

用 4 种估值方法计算比特币价格,结果差异很大,究竟哪个更准确呢?

撰文:Biteye 核心贡献者 Viee

编辑:Biteye 核心贡献者 Crush

最近 BTC 震荡下跌至 56000 美元附近,而 7 月份美国资管公司 VanEck 预测了 2050 年 BTC 的价格将达到 290 万美元,相较之下,这的确是十分惊人的数据。

那么比特币的合理价格应该是多少?0 美元、5 万美元还是 100 万美元?甚至更高?在这篇文章中,Biteye 将探讨 4 种比特币估值方法,有助于大家更全面地理解比特币的价值。

股票和债券等传统资产已经建立了多种成熟且有效的估值方法。然而,评估比特币的价值却面临更多挑战,目前还没有明显优于其他方法的单一估值方式。以下是 4 种比较普遍的比特币估值方法:生产成本模型、库存流量模型、梅特卡夫定律以及 AHR999 囤币指标。

与欧元或美元等法定货币几乎没有成本的生成方式不同,比特币是通过复杂的挖矿过程产生的。因此,比特币的生产成本主要指的是挖矿成本。

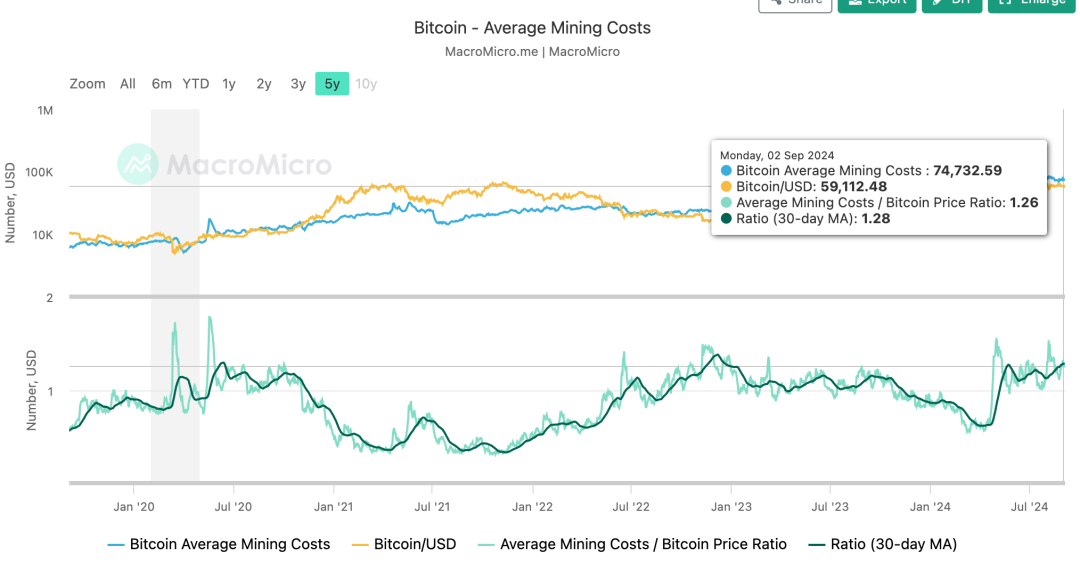

长期来看,挖掘一个比特币的成本通常与比特币的市场价格相近。挖矿成本可以视为比特币价格的底线,因为历史上比特币的价格很少长时间低于挖矿成本。这一现象部分是由于比特币价格与用于挖矿的总计算能力(即哈希率)之间的相关性,以及挖矿竞争环境的影响,效率较低的矿工往往会被迫停止运营。下图为比特币的平均挖矿成本:

数据来源:https://en.macromicro.me/charts/29435/bitcoin-production-total-cost

根据 MacroMicro 网站的数据,截至 2024 年 9 月 2 日,一枚比特币的平均挖矿成本约为 74000 美元,这也是根据生产成本模型计算的比特币目前估值。

由于现在比特币的价格低于这一挖矿成本(生产成本模型计算的估值),这意味着在不久的将来可能会发生以下两种情况之一:一是矿工数量减少,二是比特币的价格上涨至超过挖矿成本的水平。

库存流量模型又被称作 S2F(Stock-to-Flow),是一种常用于评估大宗商品价值的方法。具体来说,「库存」指的是某种资产当前的总供应量,而「流量」则是每年新增的供应量

库存 / 流量两者比值越高,表明越稀缺,因为要达到当前存量水平需要的时间越长。比如,如果一种商品的库存是流量的 100 倍,那么要补充当前存量需要 100 年的时间。相比之下,如果一种商品的库存只有流量的 10 倍,那么它就不太稀缺,因为要补充当前存量只需要 10 年时间。因此,库存流量模型为我们提供了一个衡量商品稀缺性的简单有效的方法。这种稀缺性是影响价格的一个重要因素。

截至 2024 年 8 月,当前流通中的比特币数量约为 19750000 个(库存),根据矿工目前得到的每个区块奖励是 3.125 个比特币,每十分钟挖出一个区块,每年大约有 164359 个 BTC 的产量。因此,比特币的库存流量比为:

19750000 / 164359≈ 120.1

这个比值表明以当前的增长速度(流量),需要大约 120 年才能达到当前的流通量(库存)。

接下来,让我们看看全球最重要的储备资产——黄金。根据世界黄金协会 2023 年的数据,黄金的库存流量比为:

209000 / 3500≈ 59.7

参考前文所说,较高的库存流量比意味着资产的稀缺性更高。那么按照库存流量模型,比特币的稀缺性约为黄金的两倍!

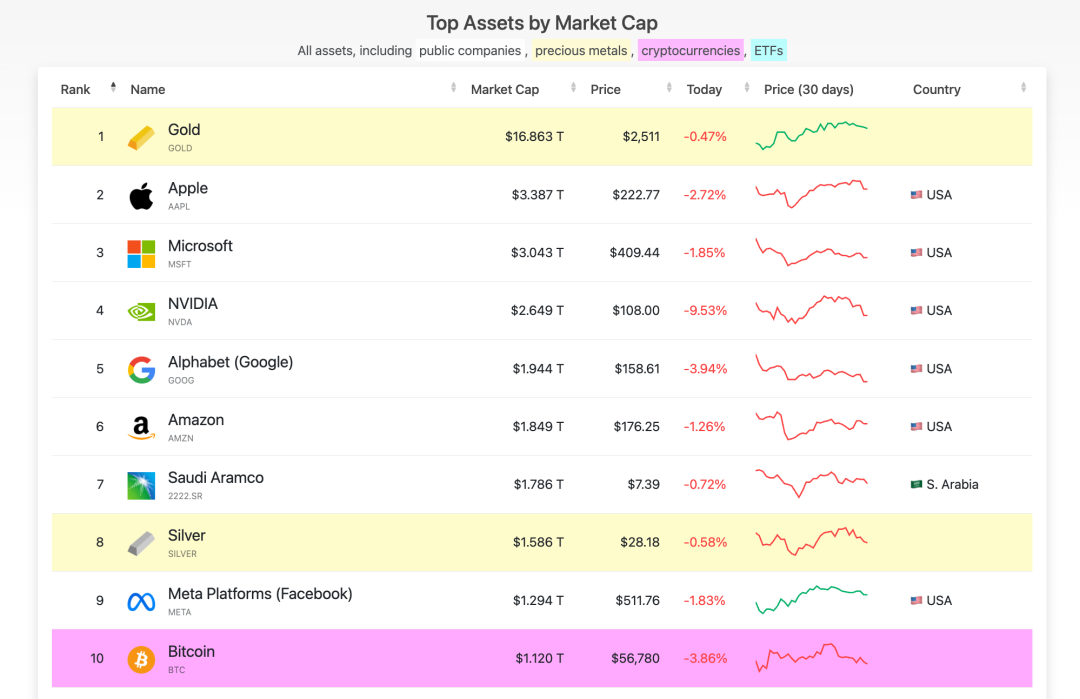

然而,在 2024 年 8 月,黄金的市场总值约为 16.8 万亿美元,而比特币的市场总值约为 1.1 万亿美元,后者仅为前者的十六分之一。

数据来源:https://companiesmarketcap.com/assets-by-market-cap/

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier