降息与大炮齐飞 市场共跌

9 月成为今年最重要的月份,美股和加密市场将会在这一月给出初步答案。

撰文:0xWeilan

2024 年 3 月后的加密资产市场似乎正在被动沦为一场以「等待」为主题的二流演出。所有的演员、创作人和制作人似乎都忘记了剧情、桥段和本来主题,只伸长脖子等着某个「观众」入场,以及今夜是否有飓风来袭。

3 月中旬至 8 月底,5 个多月过去,BTC 价格在「新高整理区」反复震荡。期间,全球市场经历了通胀反复和下行、美元降息预期暧昧和明朗,经济软着陆还是硬着陆的叵测猜度,以及趋势变化推动不同投资者调整头寸所引发的剧烈市场震荡。

在此背景下,加密市场内一部分 BTC 投资者进行首次大抛售锁定利润榨干了流动性,期间夹杂着投机做空、恐慌抛盘,以及市场情绪引发风险偏好变化所导致 Altcoin 和 BTC 之间的仓位调整。

这是我们所观察到这一期间市场运动的本质。

经历 5 个半月的颠簸之后,加密市场进入低潮期。现货流动性大幅减少、杠杆被清除,反弹乏力以及反弹价格逐步走低,投资者萎靡不振,悲观消极情绪笼罩在加密市场上空。

这是市场运动的一个结果,也是下一阶段的内部阻力。但在我们看来,更大的阻力在于市场外部——宏观金融的不明朗,美国经济硬着陆的隐忧,以及美国权益市场趋势的不清晰。

加密市场内部已进入出清的尾声,实现市值和长短手分布已经进入蓄势状态,为上行做好了准备。但场内资金相对疲弱,未有信心和能力做出独立抉择。

过去 8 个多月市场持续震荡,当我们将目光投射到链上,便可直面混乱运动的有序结果。

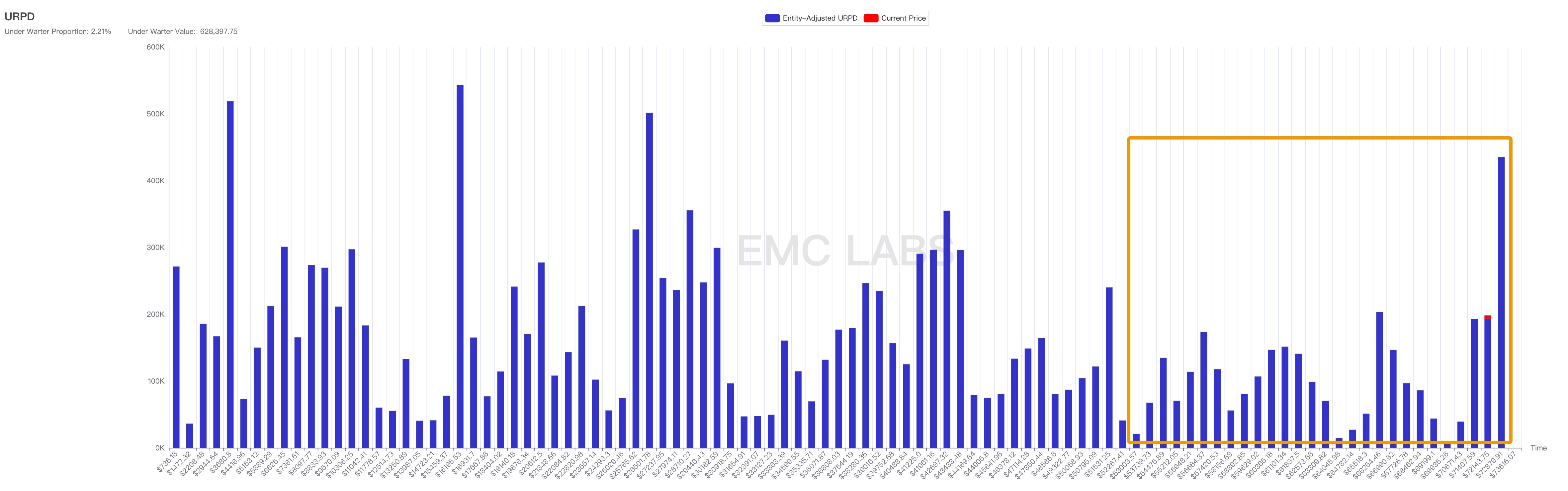

比特网络 URPD(3.13)

URPD 指标用于描述将所有未花费 BTC 进行价格上的统计分析,可有效洞察筹码分配的最终结果。上图是 3 月 13 日比特币创下历史新高时的 BTC 分布结构,这时在「新高整理区」(53000~74000 美元)积累了 308.6 万筹码。至 8 月 31 日收盘价,这个区间分布的筹码达到 600.2 万枚,也就是说,过去 5 个月至少 291.6 万 + 枚 BTC 在此区间进行了下注。

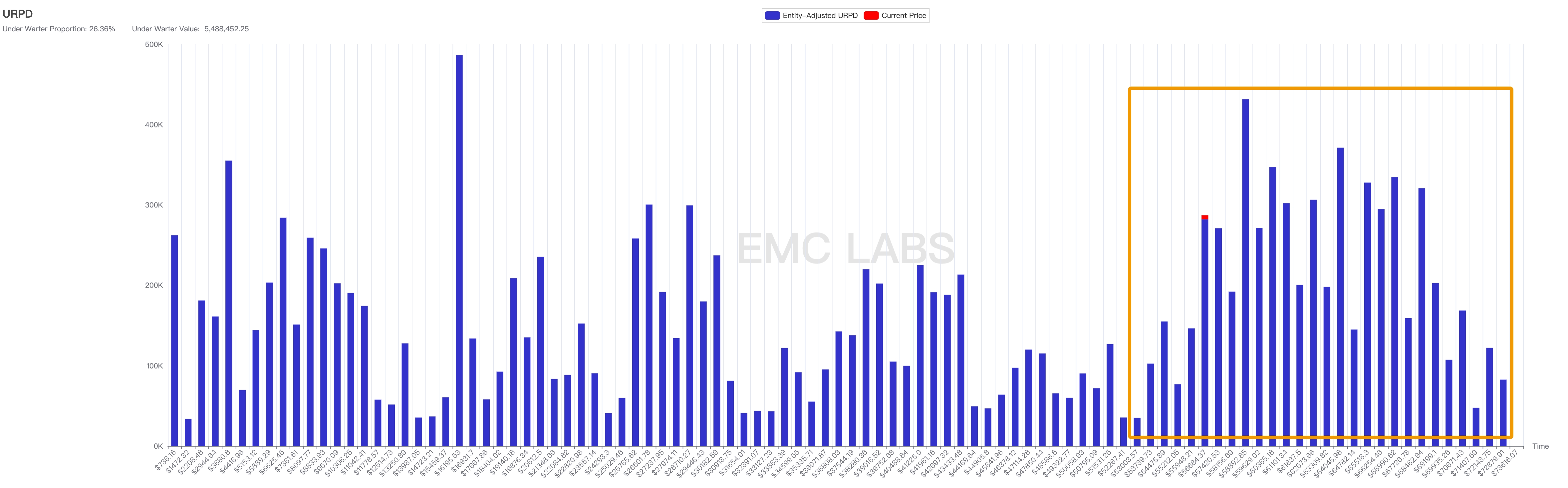

BTC URPD (8.31)

BTC URPD (8.31)

以时间计,自去年 10 月中旬 BTC 启动突破行情至 3 月 13 日到达历史高点,上升时间耗时 5 个多月。如今在「新高整理区」「横盘」整理也达到了 5 个多月,期间最高价格为 72777 美元,最低价格为 49050 美元,波段震荡发生 7 次有余。这一震荡形成了 291.6 万 + 筹码的交换(真实数据要远高于此,中心化交易所交换数据并未完全体现在链上),极大损耗了市场的流动性。

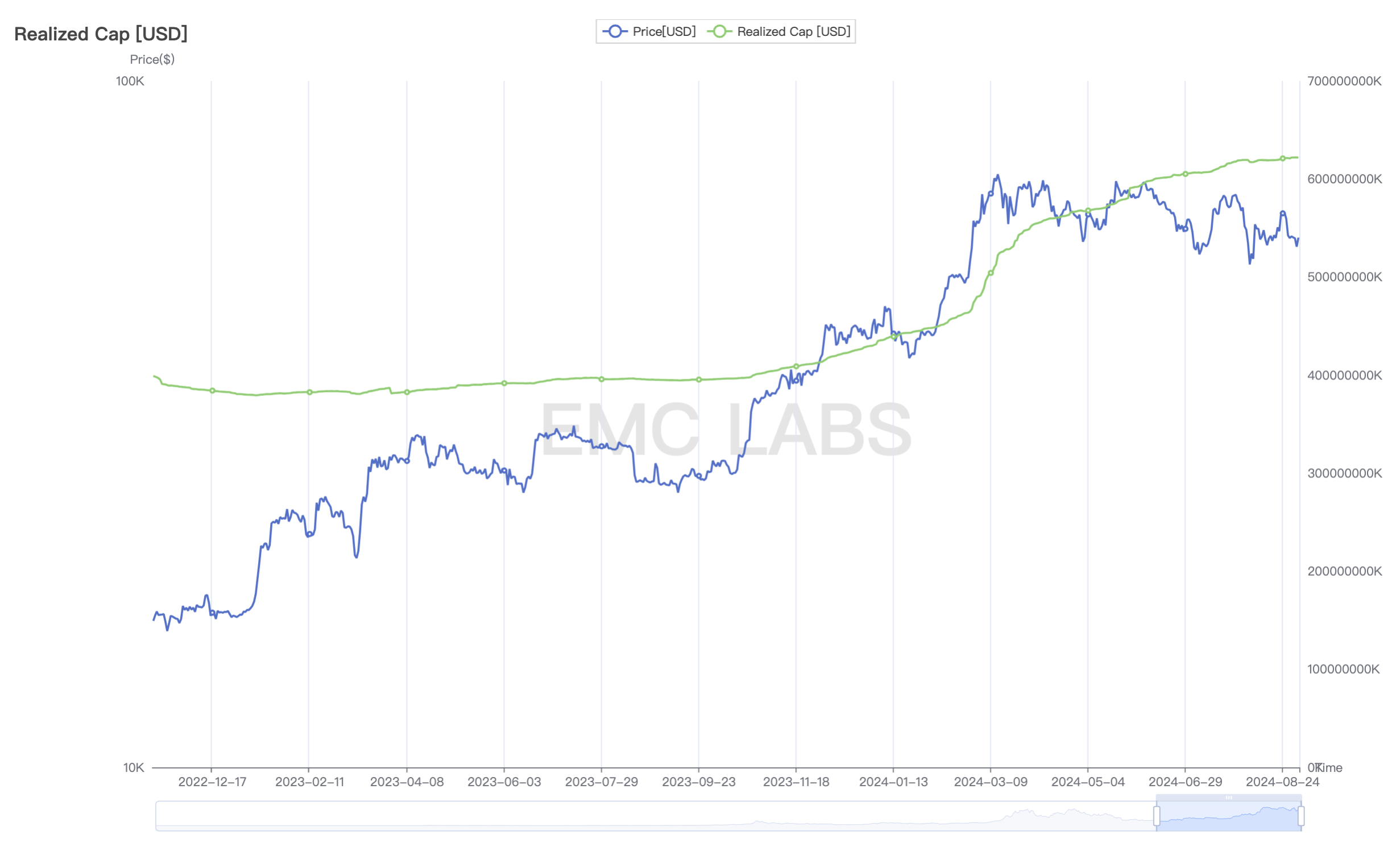

BTC 实现市值

BTC 实现市值

透过以采购成本编制的「实现市值」,我们可以观察到在市场自 3 月进入新高整理区之后,虽然价格未能实现进一步上突,但已实现市值仍在增长,这意味着规模性的廉价筹码在这一期间进行了重新定价。重新向上定价的 BTC 在特定条件下,既可以转化为支撑也可以形成压力。

所以我们对 URPD 的分布保持中性态度,确实有足够规模的筹码实现了交换,足够规模的资金在此定价看好后市,但这些资金的性质未知,未来为市场提供的是支撑还是压力仍要继续观察。

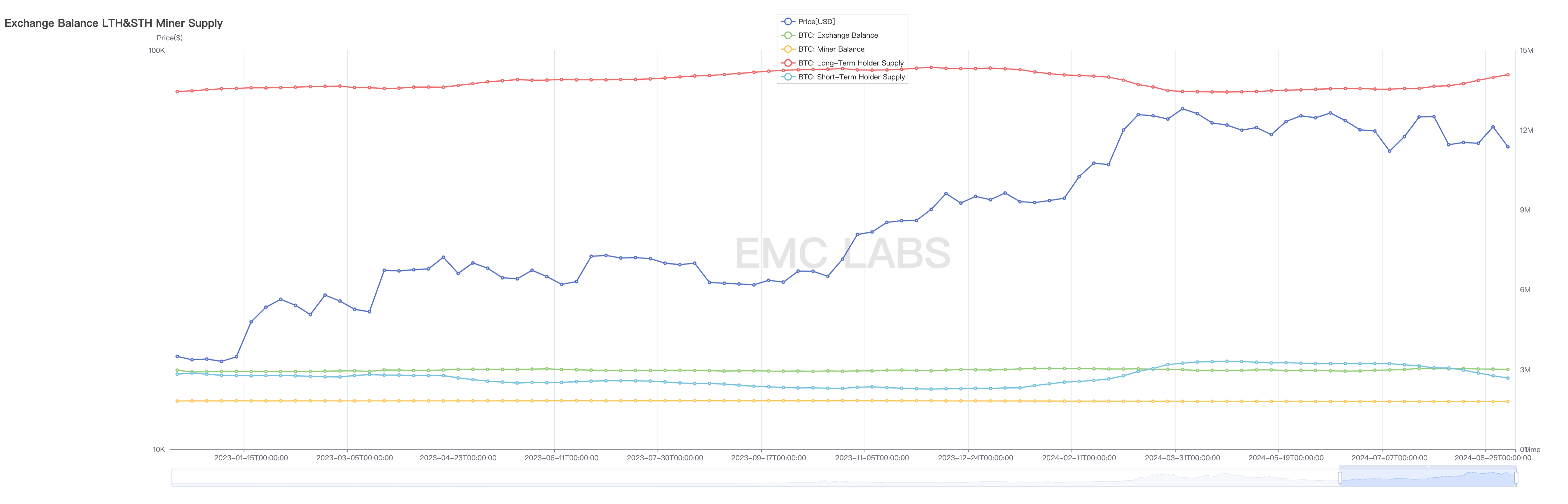

我们将市场周期视作长期投资者和短期投资者在时间维度上的大换手,期间各自在 BTC 与 USD 之间进行兑换。

长短手持仓统计(周)

长短手持仓统计(周)

BTC 在 10 月中旬启动行情,长手的大规模减持自 12 月开始,在二三月进入高潮推动市场在此期间创下新高后启动调整,逐步刻画出「新高整理区」。

5 月起,长手的减持大幅减少,这一群体重新启动了增持,在刚刚过去的七八两个月增持幅度明显加快,从最低点算起至 8 月 31 日这一群体增持了 63 万枚 BTC。而减持方主要来自短手和矿工的抛售。

我们在 6 月报告中提示,每轮牛市市场会进行两次大抛售,第二次大抛售才会彻底榨干市场资金,进而摧毁牛市。而在过去几个月发生的只是第一拨抛售。这拨抛售已历经 5 个多月临近尾声,链上分布结果可以明确看到这一点。

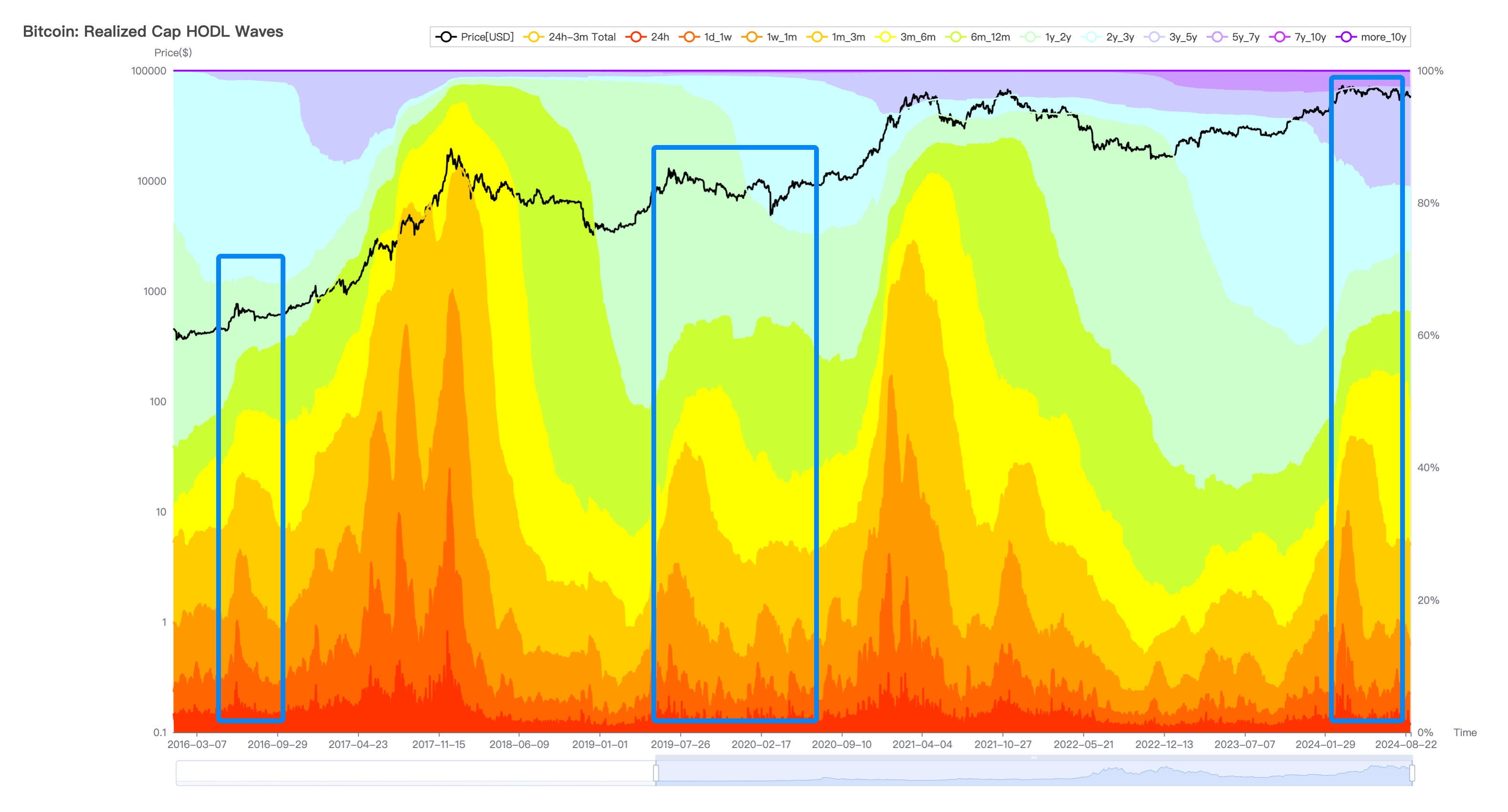

BTC HODL Waves

BTC HODL Waves

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier