黑山央行与瑞波公司合作

文/DeFi_Cheetah,加密KOL,对冲基金交易员;译/金色财经xiaozou

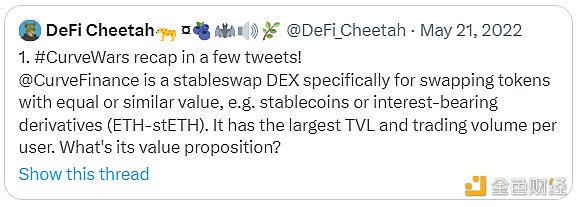

按:2023年 1月5日DeFi_Made_Here发文表示,Curve代币Crv 2023年的通胀率高达28.01%是一个很大的问题,并对Curve和Uniswap进行了比较。在之后的一个月里围绕Curve还是Uniswap才是DEX王者在推特上引发了一系列辩论。其中加密KOL DeFi_Cheetah用了三个部分来反驳DeFi_Made_Here和另一个DeFi OG WinterSoldierxz,DeFi_Cheetah认为Curve胜过Uniswap, Uniswap V3更是错误,而且Curve比Uniswap更适合成为DeFi核心基础。来看看DeFi_Cheetah给出的理由。

本部分内容主要关于我对去中心化交易所(DEX)的分析框架:为什么我认为Curve胜过Uniswap,以及为什么我认为Uni v3是错误之举!

简单说有2个原因:定价权和盈利能力。

背景介绍:DeFi_Made_Here发布一篇关于Curve Finance的内容,并对Curve和Uniswap进行了比较。

这促使我撰写此文,以提供在进行DEX比较时大多数人考虑不到的视角。

首先,Uni v3推出后,Uniswap放弃了定价权。这意味着什么?对于在多个交易所之间交易的任何资产,只有一个交易所可以拥有定价权。

这就好比一只股票的ADR(涨跌比率指标)与该股票是否在频繁交易的交易所上市之间的关系。

对加密货币而言,一个代币可以在多个交易所上市,无论是中心化交易所还是去中心化交易所。

为什么Uniswap推出v3而放弃定价权?

这与LP如何在v3中提供流动性有关——LP选择一个提供最多流动性的价格区间。这就是集中流动性。

为什么要集中流动性?

在Uni v2中,流动性沿着xy=k的不变曲线均匀分布,但由于大多数交易活动在同一时间点出现在一个范围内,xy=k曲线其他部分的流动性没有被使用,即资本效率低下。V3的设计就是为了解决这个问题。

v3比v2的资本效率更高,但它需要LP积极管理他们的头寸,因为交易对的价格区间时不时地发生变化(挂钩资产除外)。这会阻止新项目在v3中为其原生代币建立新的流动性池。为什么?

由于初始流动性较小,新代币的价格范围波动很大,v3中带池的新项目需要经常调整价格区间。

这就造成了他们无法承受的巨大流动性管理成本。因此,大多数新代币都没有在v3上市。

由于v3上的新代币非常少,它失去了定价权。

具体如何?为了获取蓝筹股代币(例如ETH)的价格信息,人们会参考币安。对于没有在币安上市的代币,因为在v3推出之前有更多新代币是在v2上市的,人们通常会参考v2获取价格信息。

由于管理流动性的成本巨大,v3上的池大多是流动性强的蓝筹股代币,不太可能出现剧烈波动,Uniswap作为价格信息主要来源的地位也就崩塌了。那又怎样?

DEX中没有定价权的LP将因套利而遭受巨大损失,而且非知情订单流相比有定价权的交易所要少得多。套利是有害订单流的主要来源,给LP造成了极大伤害。

详情如下:

为什么LP在没有定价权的DEX中遭受的损失更大?

答案:较少的非知情订单流(人们主要在初级交易所交易)+更多的有害订单流(套利者从价格信息主要来源中获得线索,并在其他自动做市商的价格发现过程中利用LP)。

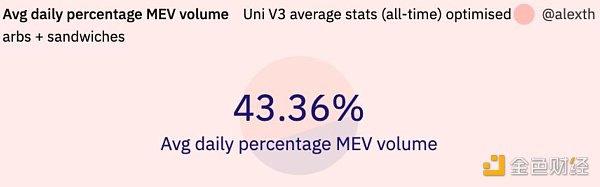

正如@thiccythot、@0x94305和@0xShitTrader所指出的那样,v3 LP由于巨大的有害订单流而持续损失资金,约43%的v3交易量来自于MEV机器人!

何苦呢?它不激励用户成为v3的LP!这当然会影响v3的盈利能力。

没有定价权的交易所很难在行业中占据领先地位,而且会影响盈利能力。

相比之下,当一个人要检查某个稳定币是否已经脱钩时,他会参考Curve Finance而非CEX!通过比较分析,定价权的重要性也就不言而喻了。

CurveFinance从LP那里收取50%的手续费,Uniswap则向LP提供100%的费用。它没有从所有交易中获得任何收益。没有利润的生意永远不会是好生意,不管收入看起来有多漂亮。

Uniswap意识到了这一点,并提议从LP那里分得一杯羹。

但事情并没有那么简单。Uniswap这样做可能会陷入很大的麻烦。没有了定价权,LP就更容易受到上述“有害订单流”的影响,从而更没有动力提供流动性。如果Uniswap现在抽成,将进一步打击LP的积极性。

还是那句话,那又怎样?

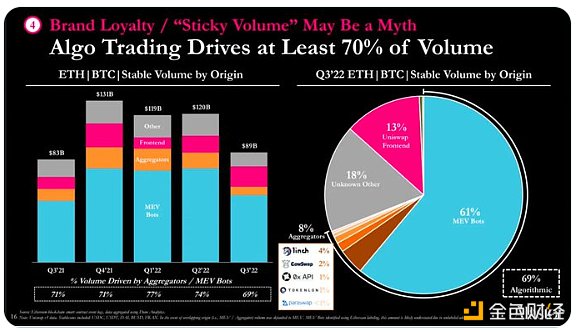

Uni v3上的大多数交易量并不具“粘性”,因为其中超过70%的交易量是由算法驱动的。交易量只是追随定价。

所以LP缺乏激励,导致TVL和流动性减少,导致更大的贬值和更糟的执行价格,导致更低的交易量,最终导致LP的费用降低以及激励减弱。

形成死亡螺旋。

提高LP的交易费以维持TVL和流动性如何?

死亡螺旋仍不可避免:LP缺乏激励,于是提高LP的交易费用,导致糟糕的执行价,导致较低交易量,导致LP费用降低,最终LP的激励减少。

这就是Uniswap从来不按下费用开关的原因。

许多web2技术企业在这几年内并没有实现盈利,他们实际上在做的是在建造“护城河”,增强客户粘性。

Uniswap不赚钱,但却不能培养有粘性的用户行为,因为只有15%的交易量来自前端。

为什么Curve Finance胜过Uniswap?你能想象如果Uni v3像Curve那样只提供50%的费用给LP,会对Uni v3 TVL和交易量造成什么影响吗?

Curve通过ve-代币模型引导流动性,并赋予CRV实际效用。

详情如下:

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier