PEPE 上币安了,谁将成为下

原文标题:《After Shapella, a new dawn for ETH yield products》

原文作者:CHRIS POWERS

原文编译:Kxp,BlockBeats

Ethereum 的 Shapella 升级是一个近十年来转向权益证明(PoS)的巅峰之作。这个升级使得持有 PoS 的 Ethereum 可以进行提款,紧随其后的是信标链在 2020 年 11 月的上线和 Merge 在去年 9 月的完成,这也标志着权益证明链正式被废弃。

2019 年和 2020 年,Ethereum 上的 DeFi 蓬勃发展,ETH 在这两年的总锁仓价值中提供了超过一半的资金。Ethereum 转向权益证明随之创造了新的赚取 Ethereum 收益的机会。

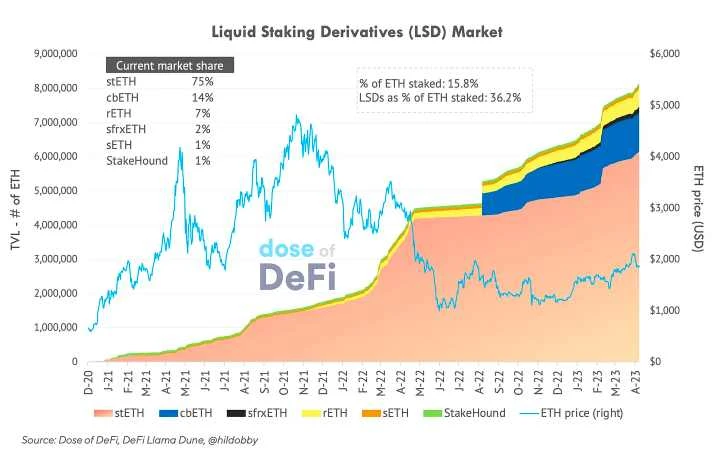

信标链推出不久之后,新的收益机会便开始显现了出来——流动性质押衍生品(LSD)。Lido 的 stETH,Coinbase 的 cbETH 和 Rocketpool 的 rETH 都允许持有 Token 直接获得 Ethereum 质押收益。在过去的两年中,LSD 一直保持增长,其受欢迎程度现在将随着 Shapella 的提款功能开启而加速。

然而,这些 Token 仅仅是一个开始。期待已久的 EigenLayer 协议,可以通过测试网络在本月初启动,它使得 Ethereum 的重质押获得额外收益成为可能。该协议可能会显著降低在 Ethereum 上构建复杂应用程序的成本。它也可能开启 Ethereum 再质押 Token 的新时代,这将重新定义 DeFi 协议的核心资产基础。

Ethereum 质押 Token 时代的想法已经得到了高度关注。在上个月的 MEVnomics.wtf 在线峰会上,Gauntlet 的创始人 Tarun Chitra 阐述了一个引人注目的愿景:

「我们必然会有一些 ETF 化的概念,人们会想要不同类别的 ETH 收益。将会有:

· 最高等级的 ETH 收益——纯质押

· 稍微有些风险但收益更高的 ETH——质押加提交预言机更新

· 更高风险的 ETH 收益选择——数据可用性和预言机更新

我可以想象人们会将 ETH 碎片化,分配给不同级别的 ETH 收益风险。」

这一愿景将建立在 EigenLayer 的 ETH 再质押协议被广泛采用的基础上。EigenLayer 将使 Ethereum 验证者提供其他基础设施服务以换取额外的奖励。EigenLayer 不允许这些额外奖励进行 Token 化,但 Ethereum 对于质押的 ETH 也没有这样做(这并没有阻止 LSD 市场的形成)。对 LSD 市场的深入分析(如下所述)将有助于说明如何推出再质押产品,或者如 Tarun 所说的 ETH 收益 ETF 化。

当 DeFi 在 2019 年作为一个谜因和市场出现时,它有三个明确的市场领域:借贷、DEX 和稳定币。LSD 已经巩固了自己作为 DeFi 空间第四个主要市场的地位。

Lido(stETH)取得了早期的领先地位,并没有后退。它吸引了数十家知名的验证者公司,然后专注于 DeFi 集成。它还推出了一个 Curve 稳定池,并向其提供 LDO Token 激励以建立链上流动性。在 2021 年和 2022 年初期,这种强大的链上流动性帮助 stETH 维持了与 ETH 的 1: 1 挂钩,尽管在撤回后只能通过 Lido 兑换为 ETH 的情况下(预计下个月)。

一旦建立了链上流动性,Lido 就开始将 stETH 整合到借贷协议中。Aave 也在 2022 年 2 月将其作为质押品加入。这导致了一种流行的递归借贷策略:以 stETH 作为质押,借出 ETH,然后用借入的 ETH 购买 stETH——如此反复循环。这成为了一个杠杆化的 ETH 质押策略,但在 Terra 和 3AC 崩溃期间的市场波动日子里,stETH 从 ETH 脱钩。

· Coinbase 的第二大 LSD 是 cbETH,反映了它在稳定币市场中 USDC 的第二位置。cbETH 于 2022 年 10 月推出,具有吸引 Coinbase 托管 ETH 的大量零售和机构投资者的优势。就像它的法定入口使它成为稳定币市场的主要参与者一样,对于 LSD 也是如此。它还收取最高费用(获得的收益为 25% )。Coinbase 最大的担忧是监管。鉴于 Coinbase 目前面临的强烈审查,很难想象 Gensler 先生会忽略一个承诺收益的 Token。但监管并不是 Coinbase 唯一的问题。随着币安宣布进入 LSD 市场,交易所车道将面临更多竞争,这一点也是如此。

· Rocket Pool 是主要 LSD 中最分散的。它也是最古老的,起源可以追溯到 2016 年。重要的是,成为 Rocketpool 节点运营商是无需许可的。随着上周发布的 Atlas 升级,节点运营商只需要 8 个 ETH 即可加入协议,使他们参与协议的风险增加(除了需要质押 RPL 之外还需要剩余的 24 个 ETH 来购买 Rocket Pool 的 LSD-rETH)。

· Frax 于去年 11 月推出其 LSD(sfrxETH)。它相当集中,但打算在未来转向类似 Rocket Pool 的模式。Frax 通过有效的流动性挖掘策略以及将其整合到其 Frax Lend 产品中开拓了市场份额。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier