PEPE 上币安了,谁将成为下

原文链接:https://medium.com/smlxl/defi-lending-concepts-part-2-liquidations-7f0f0ffec96c

译文出自:登链翻译计划

译者:翻译小组 校对:Tiny 熊

这篇文章是借贷系列文章的二篇,本文我们将回顾 DeFi 清算的运作方式,以及为什么它们很重要。

在上一篇文章中,我们回顾了 Defi 借贷协议的核心概念,以及不同的协议如何选择实现这些操作,例如份额币,在这篇文章中,我们将重点讨论我们认为是最令人兴奋的 Defi 借贷概念之一:清算。

超额抵押和坏账

清算和清算阈值

Compound:账户流动性

Maker

AAVE V2 - 健康系数

破产头寸分析

你可能还记得我们以前的文章[5],协议用户只能用他们提供给协议的抵押品的一个可变比例来借入资产。这是有道理的,因为协议需要确保,如果你无法偿还债务,它可以从你那里收回其资产(或任何价值相同的其他资产)。这种资产抵押的过程始于传统金融服务,例如,今天,人们可以把他们的房子或兰博基尼作为偿还贷款的担保。

抵押依靠的前提是抵押品的价格保持其价值 -- 尽管房子或兰博基尼的价格不能保证,但它们各自的价值比 ERC20 或 NFT 的价值波动要小。

在大多数 DeFi 贷款协议中,你的抵押贷款资产必须比你的贷款有更高价值--也被称为超额抵押。

如果贷款协议想保持财务稳定,只允许超额抵押贷款,这符合贷款协议的利益。想象一下,你提供一些资产作为抵押品,而这个资产的价值突然下降到低于你从协议中贷款的资产价值。你就会缺乏偿还贷款的动力。毕竟,你在偿还贷款过程中抢救出来的抵押品现在的价值将低于你实际偿还贷款的金额。这笔贷款现在就得不到偿还。

每出现得不到偿还的贷款对其协议都是不利的。穿仓贷款产生的债务在协议中造成了不安全,毕竟,债务的数额是贷款人无法从协议中收回的资产数额。为了强调这种债务有多糟糕:如果协议上出现相当于传统金融服务的 "银行挤兑",最后从协议中提取资产的用户将没法提取资产。

很自然,有大量坏账的协议对用户的吸引力就会降低。

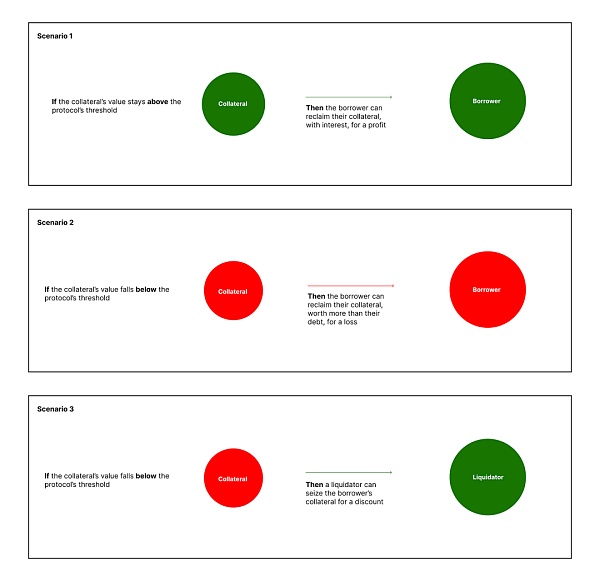

我们已经确定,当抵押品的价值低于借款人连本带利的债务价值时,被称为抵押不足,借款人的债务对借贷协议的健康构成威胁。为了防止抵押不足的头寸的积累,协议允许不一定是协议用户的第三方(称为清算人)来偿还抵押不足(或接近抵押不足)的借款人的债务。通过偿还抵押不足的债务,清算人有权要求索取债务人的抵押品,同时获得折扣。这个过程被称为清算。

你可能想知道:为什么协议要依靠第三方来清算不健康的头寸?毕竟,协议可以将自动清算机制植入其代码中。

发送清算交易需要耗费大量的 Gas。如果协议自动发送这些昂贵的交易,由此产生的 Gas 成本将增加他们的运营成本,从而削弱协议利润。

此外,一个自动清算系统的设计将是非常困难的。一个协议不仅要考虑一个头寸是否应该自动清算,还要考虑何时清算,并以反映市场波动的速度进行清算。通过激励专门的第三方来清算这些头寸,将这个过程外包出去要容易得多。

清算本身并不有利可图--为了使这一过程有利可图,债务人的抵押品的价值必须高于其所欠债务。如果不能保证这一过程会给他们带来利润,清算者就不会清算头寸。

但是,一个头寸何时可以清算?这个条件是由协议决定的,由他们分配给每个资产的清算阈值(liquidation threshold)的函数确定。

有了清算阈值,时间就成了关键。正如我们所知,如果一个头寸的债务价值超过其抵押品的价值,清算这些头寸对清算人来说是无利可图的,协议会被坏账缠身。因此,安全的清算阈值为清算人提供了足够的时间,在他们达到无力偿还之前清算超额抵押的头寸。

现在我们了解了每个相关方保持头寸健康的动机,我们将展示协议如何实际执行这些机制的例子:

Compound,指的是他们在账户流动性参数下的头寸清算阈值,由 Compound 的主合约--Comptroller 计算。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier