保姆级教程:Taiko测试网上

文/尹宁

出品/陀螺研究院

备受瞩目的香港加密新规尘埃落地。

5月23日,中国香港证监会发布《有关适用于获证券及期货事务监察委员会发牌的虚拟货币交易平台运营者的建议监管规定的咨询总结》,对于此前开展的咨询案件进行完整披露,并据此25日在宪报公布了《适用于虚拟资产交易平台运营者的指引》、《打击洗钱指引》,两项指引均已于6月1日生效。

但相比4月香港概念的来势汹汹,政策靴子当真落地时,市场预期却不及以往,想象当中人声鼎沸的讨论并未出现。纵观圈内,除了主流交易所以牌照宣传外,仅有央视报道的画面在加密散户首页徘徊。

在冷淡的市场环境下,合规牌照的趋严、零售投资的限制与内地通道的模糊,使香港政策的吸引力如水雾般若隐若现。无独有偶,美方对币安、Coinbase的控诉导致监管时局的逐渐混乱,东西方猜想愈演愈烈。

一片茫然中,香港加密政策的黎明,正静悄悄的到来。

01

香港监管:起大早,赶晚集

作为典型的法制之都,香港政策的确立强调“相同业务、相同风险、相同规则”原则,本次新规的出台兼具一贯性与创新性,将虚拟资产交易与传统金融纳入统一框架,基于业务和风险属性接受监管。

从政策走势而言,早在2017年,加密领域还处于鱼龙混杂时,香港就已关注该领域,通过发布《有关首次代币发行的声明》以及《致持牌法团及注册机构的通函 有关比特币期货合约及与加密货币相关的投资产品》明确监管对象,率先确立了具有证券性质的加密货币及期货合约交易纳入监管。

2018年,面对内地监管的趋严,香港也随即扩大监管范畴,发布《有关针对虚拟资产投资组合的管理公司、基金分销商及交易平台营运者的监管框架的声明》,将虚拟资产管理业务纳入监管,加密货币交易所及其他运营平台纳入沙盒;

2019年,香港通过《适用于管理投资于虚拟资产的投资组合的持牌法团的标准条款及条件》与《立场书:监管虚拟资产交易平台》确立了牌照化发展。

直到如今,从新规来看,香港加密政策的核心并未改变,仍以保护投资者为优先事项,在原有框架中对于定义与范畴进行了完善与优化,除必要的AML、合规要求、风险管理等外,与此前合规框架最为不同的两点,一是牌照获取方式,二是投资类别的拓宽。

在原有加密框架中,香港聚焦提供证券型代币交易服务的中心化虚拟资产交易平台,平台基于自愿发牌制实现牌照获取,即平台可自愿选择是否持牌,并且规定非证券型代币不受监管。但在新规中,虚拟资产交易平台统一实行强制发牌制,监管范围拓宽至所有在香港经营业务或向香港投资者积极推广其服务的中心化虚拟资产交易所,不论在岸或离案,是否提供证券型代币交易服务,都必须获证监会发牌并受其监管。

此前已运营的交易所有9个月的申请期,在此期间可正常运营并拥有12个月的不违反期限,而未持牌并不打算申请的机构,在6月1日后面临清退,若不清退将面临法律责任。

用大白话来说,有牌照者生,无牌照者走。

对于所需牌照,原有针对证券型代币的牌照为1号牌与7号牌,而在新法规要求下,非证券型代币再度增加VASP牌照,这意味着6月1日之后的交易所需要同时获取1号牌、7号牌以及VASP牌照,在双重牌照的机制下,交易所合规压力进一步增加。

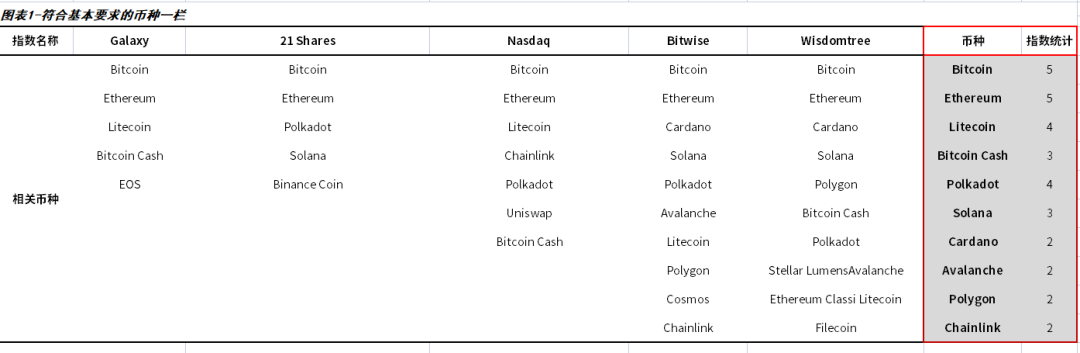

另一方面,对于此前持牌交易所仅可对专业投资者(个人资产不少于800万港币,机构资产不少于4000万港币)开放,零售投资者的放开将在下半年落实,届时持牌交易所可向零售者提供交易服务,但证监会规定须具有至少12个月往绩纪录的意见,且币种应被纳入至少两个可接受的、可投资的、由独立供应商提供的指数中,具有高度流动性的非证券型代币才会考虑纳入,以此为条件进行筛选,仅有BTC、ETH、LTC、DOT、LINK、BCH、Solana、Cardano、Avalanche、Polygon等10余币种可符合要求,但随着日前美国证监会将除BTC、ETH、USD系的币种均归类为证券代币,具体判定仍有待香港下半年的举措。

值得注意的是,政策也有部分内容尚未明确。稳定币暂未列入其中,将在 2023/24 年落实监管安排,而NFT由于性质难以界定,也并未在框架中明确提出,但该点可类比于欧盟MiCA,尽管未提及NFT,但在金融属性下仍属于证监会监管。

回顾香港的政策路径,可谓是起了个大早,赶了个晚集。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier