金色早报 | SBF曾会见前美

原文作者:Chase Devens

原文编译:深潮 TechFlow

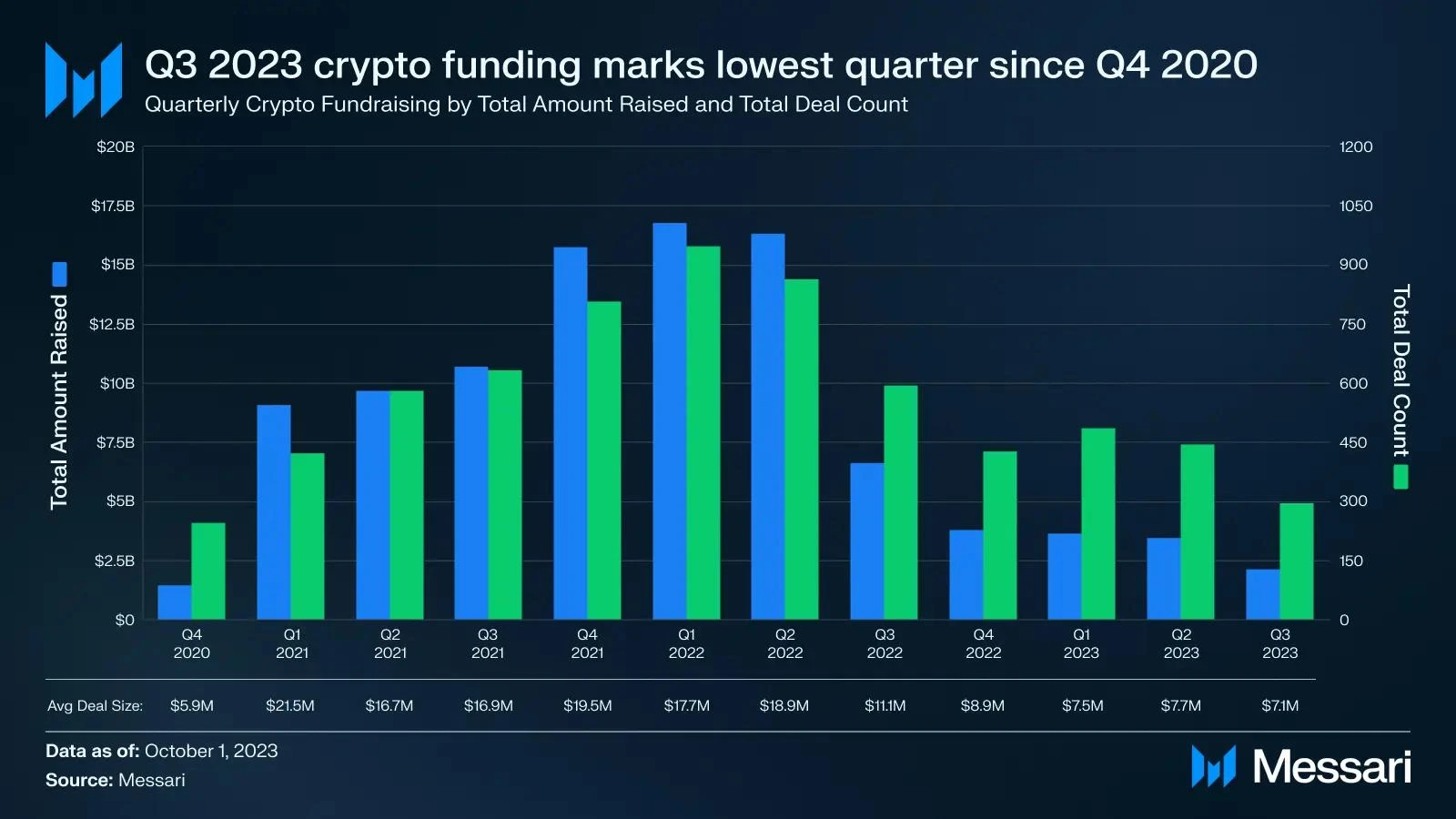

Crypto 在持续的熊市中的表现,可能最好地由该领域的筹资数据来例证。2023 年第三季度并未摆脱我们从 2022 年初以来所见的连续季度下行趋势 —— 第三季度在总筹资金额和交易次数上都创下了自 2020 年第四季度以来的新低。季度总额略低于 297 笔交易总计 21 亿美元,较上季度下降 36% 。

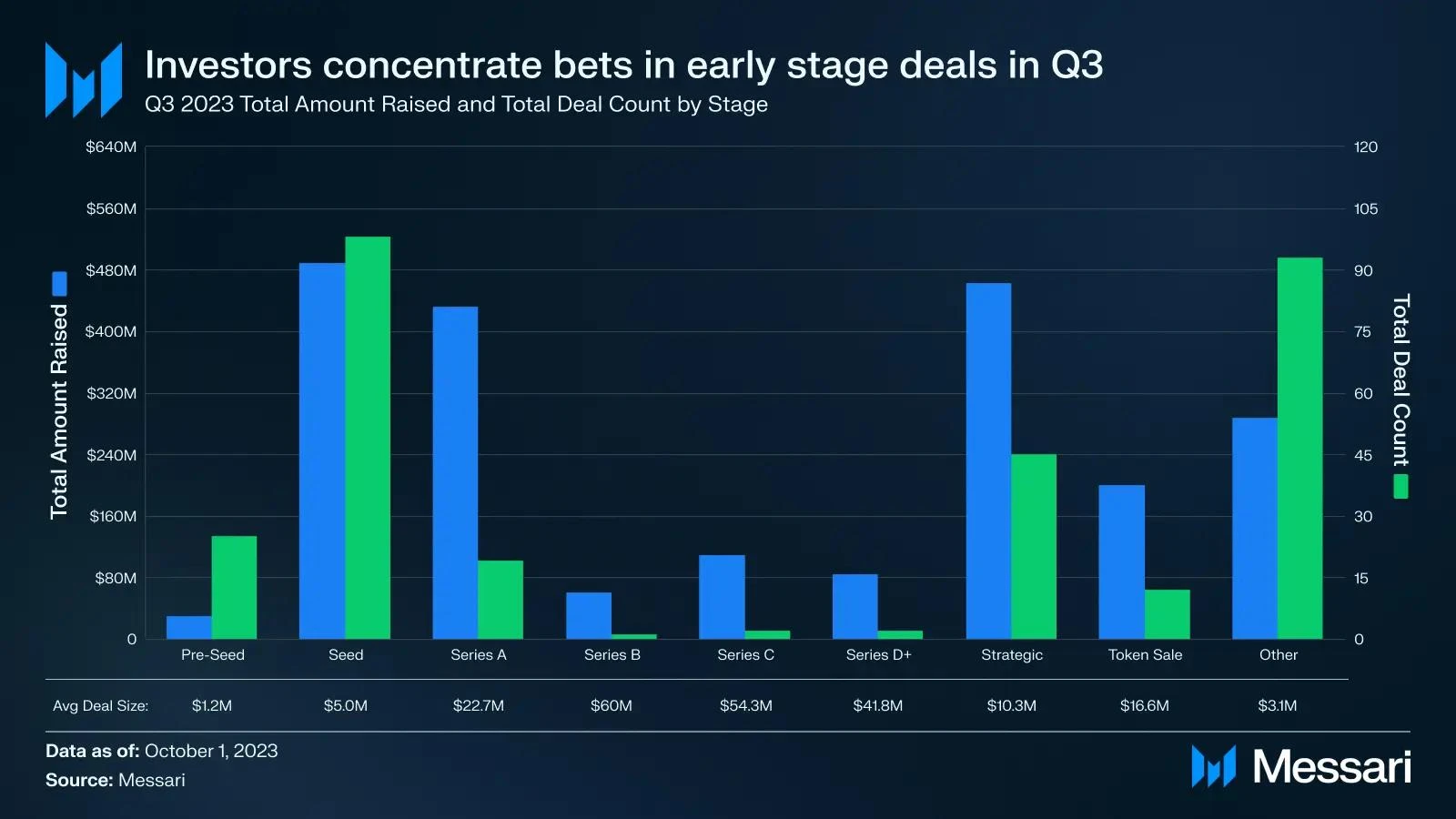

从第三季度的交易阶段分析,我们可以看到大部分的交易都集中在早期轮次。种子基金占据了最大的筹资总额,共筹集 4.88 亿美元,共 98 轮。交易次数的趋势显示,与三年前相比,从较晚阶段的项目转向早期项目有了明显的变化。

早期交易(由 Pre——Seed、Seed 和 Series A 轮次)从 2020 年第四季度的 37% 的交易份额增加到 2023 年第三季度的 48% 。与此同时,后期交易(由 Series B 或更晚的轮次)从 2020 年第四季度的 8% 的交易份额减少到 2023 年第三季度的 1.4% 。这表明,投资者试图筹资有巨大上行潜力的项目,当市场情绪最终向积极的方向转变时,可以获得更高的回报倍数。

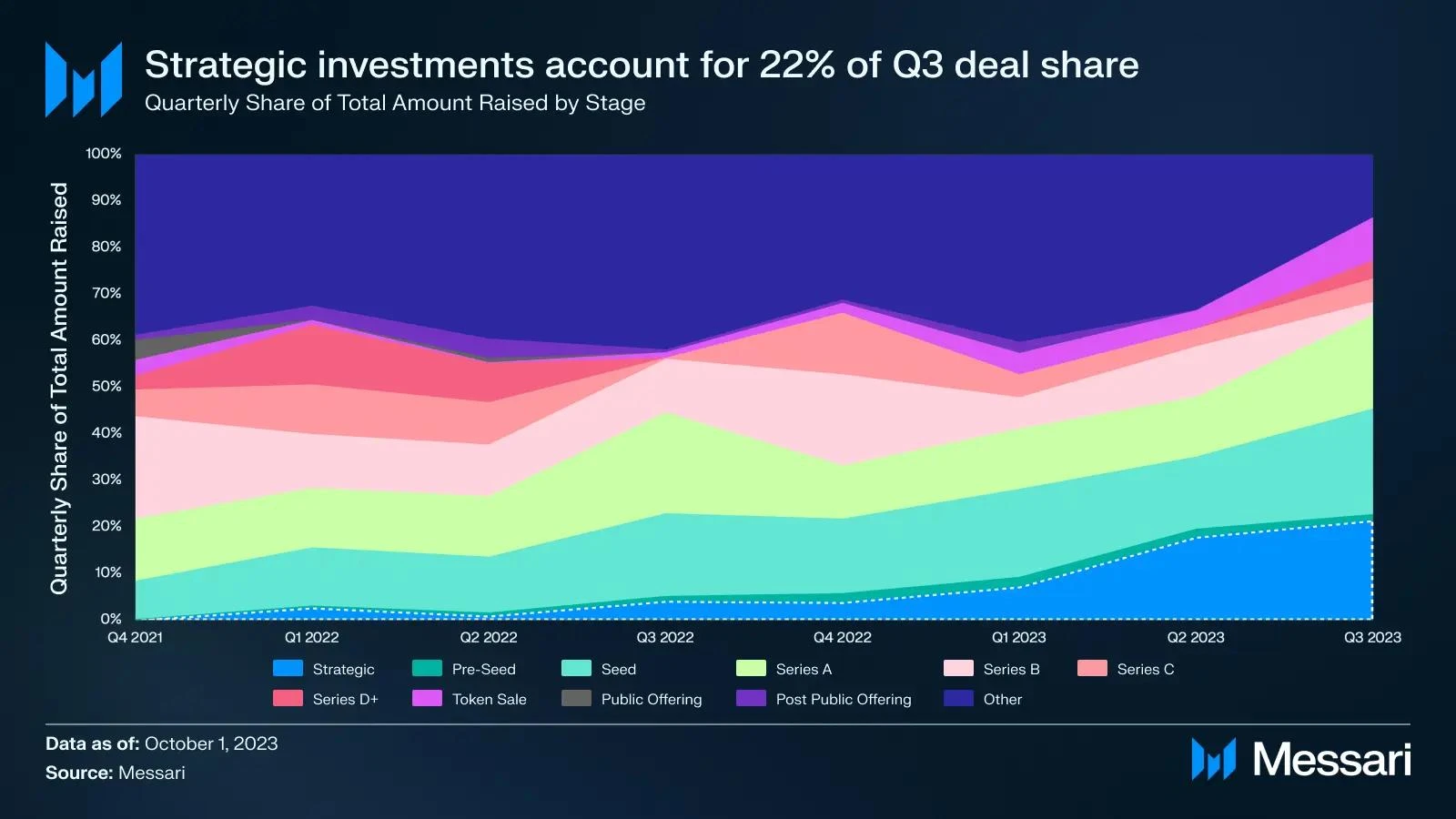

第三季度还有大量的资金以战略投资的形式进入,如 2 亿美元投资伊斯兰币的公司和私募股权交易。在熊市中,战略融资交易一直在稳步增加。在 2021 年第四季度的牛市高点,战略轮次只占总筹资的 0.2% 。到 2023 年第三季度,这一份额上升到 22% ,这表明严峻的市场环境迫使项目进行短期过渡融资或最终被更大的项目收购。

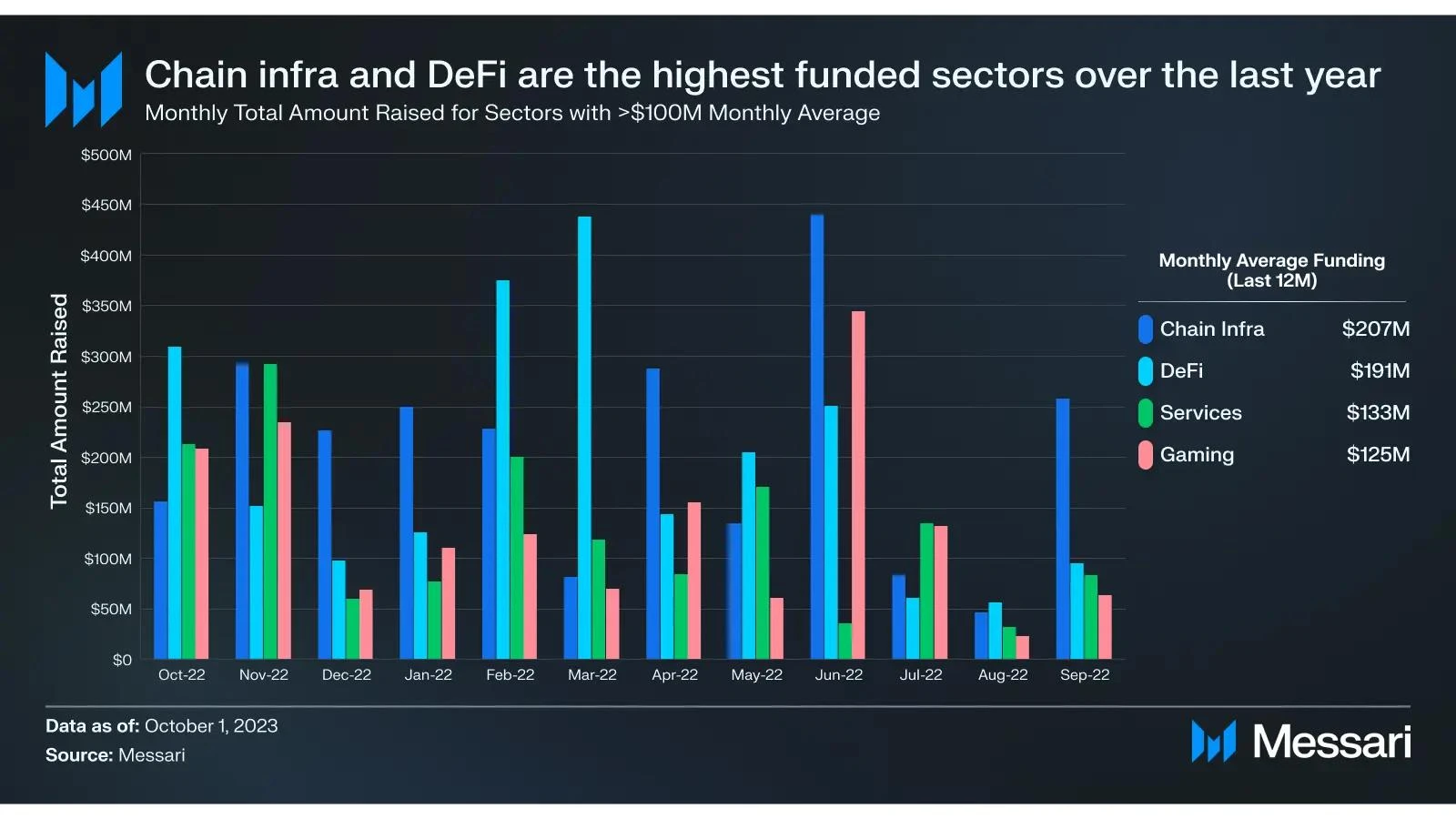

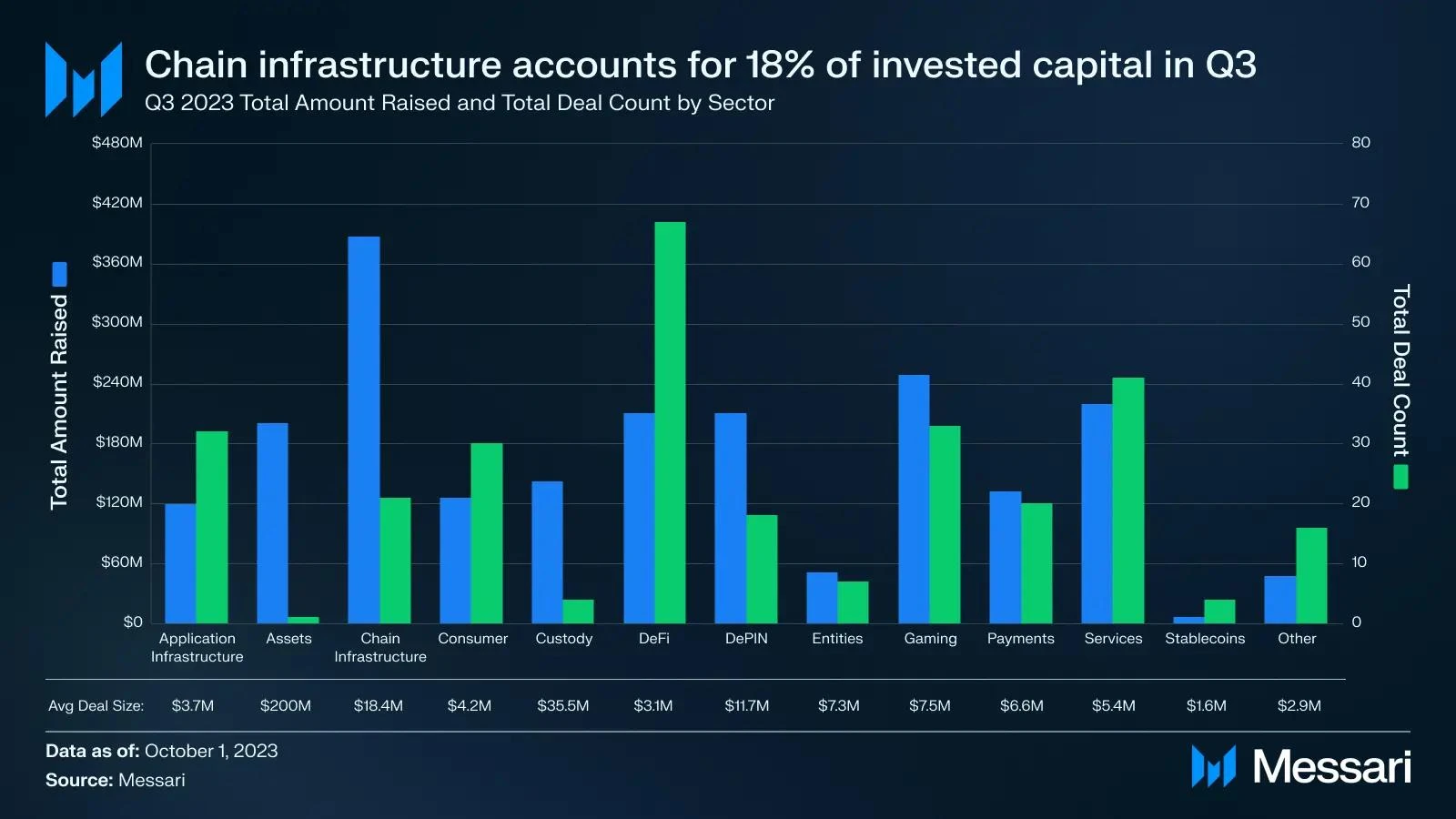

第三季度的板块筹资分布与我们在过去 12 个月中看到的模式相似。链基础设施、DeFi 和游戏板块在此期间一直是资金最充足的板块。由营销、孵化器、安全和法律服务等补充业务功能定义的服务板块是过去 12 个月中唯一一个平均筹资超过 1 亿美元的板块。尽管其他板块对整体加密板块的发展都很重要,但这四个板块继续吸引大部分投资者的关注。

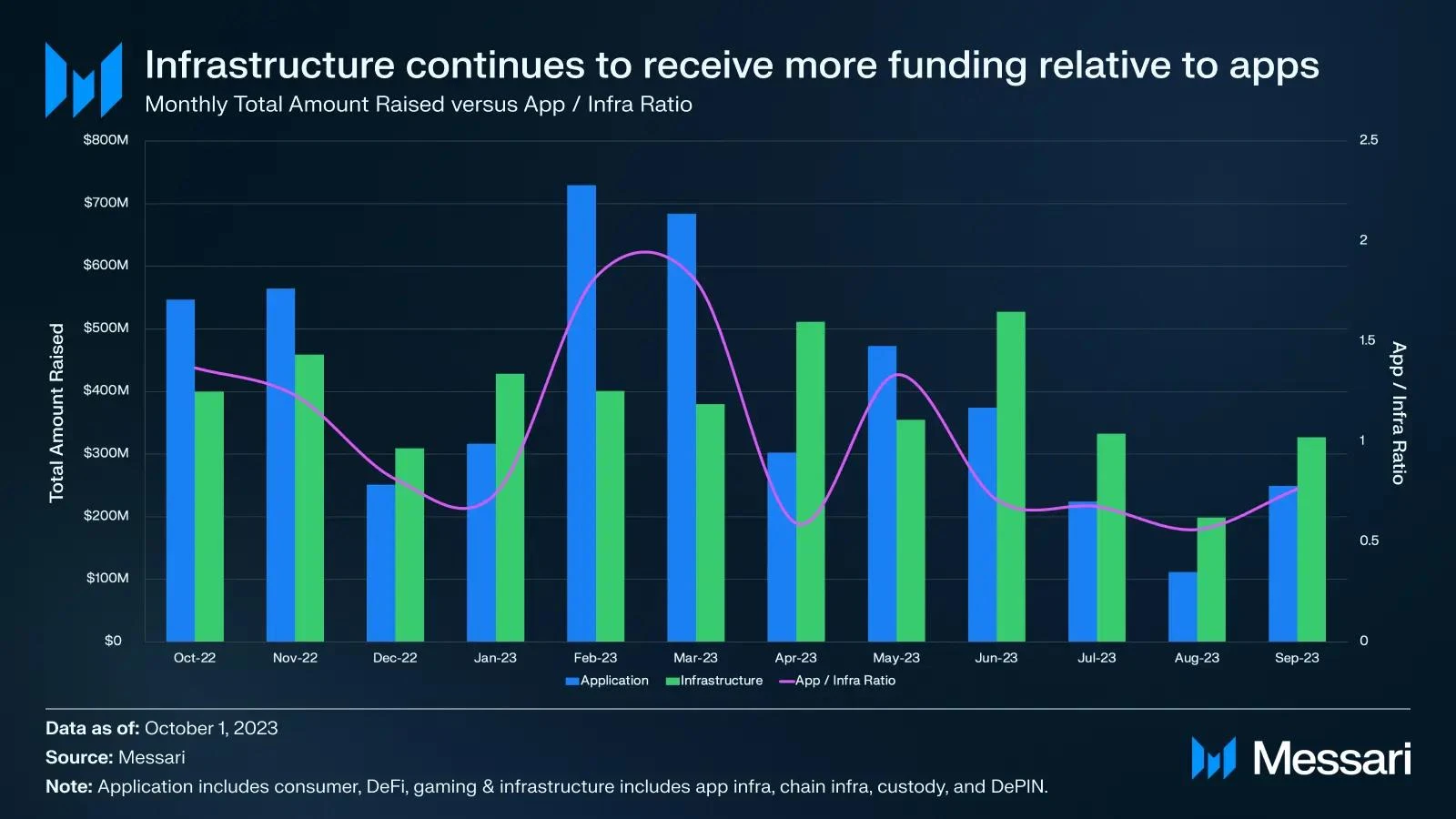

去年的另一个显着趋势是,与面向用户的应用程序相比,基于基础设施的项目的资金数量有所增加。最好的证明就是将消费者、DeFi 和游戏领域归为“应用”类别,并将应用基础设施、链基础设施、托管和 DePIN 领域归为“基础设施”类别。

当我们观察这些桶之间筹集资金的比例时,我们看到了从面向用户的应用向基础设施项目的微妙转变。这种关系得到了基础设施项目与更高变化的应用相比的稳定筹资的支持。然而,这种趋势可能不会持续太长时间,因为越来越多的投资者开始意识到,如果没有成功的面向用户的加密应用,基础设施投资不太可能产生他们期望的回报。

第三季度的筹资在各个板块之间相对均匀分布。链基础设施占了资金的最大份额,为 18% ,而 DeFi 在资助的交易数量上领先,为 67 。最后,游戏在本季度再次表现强劲,共投资近 2.5 亿美元。

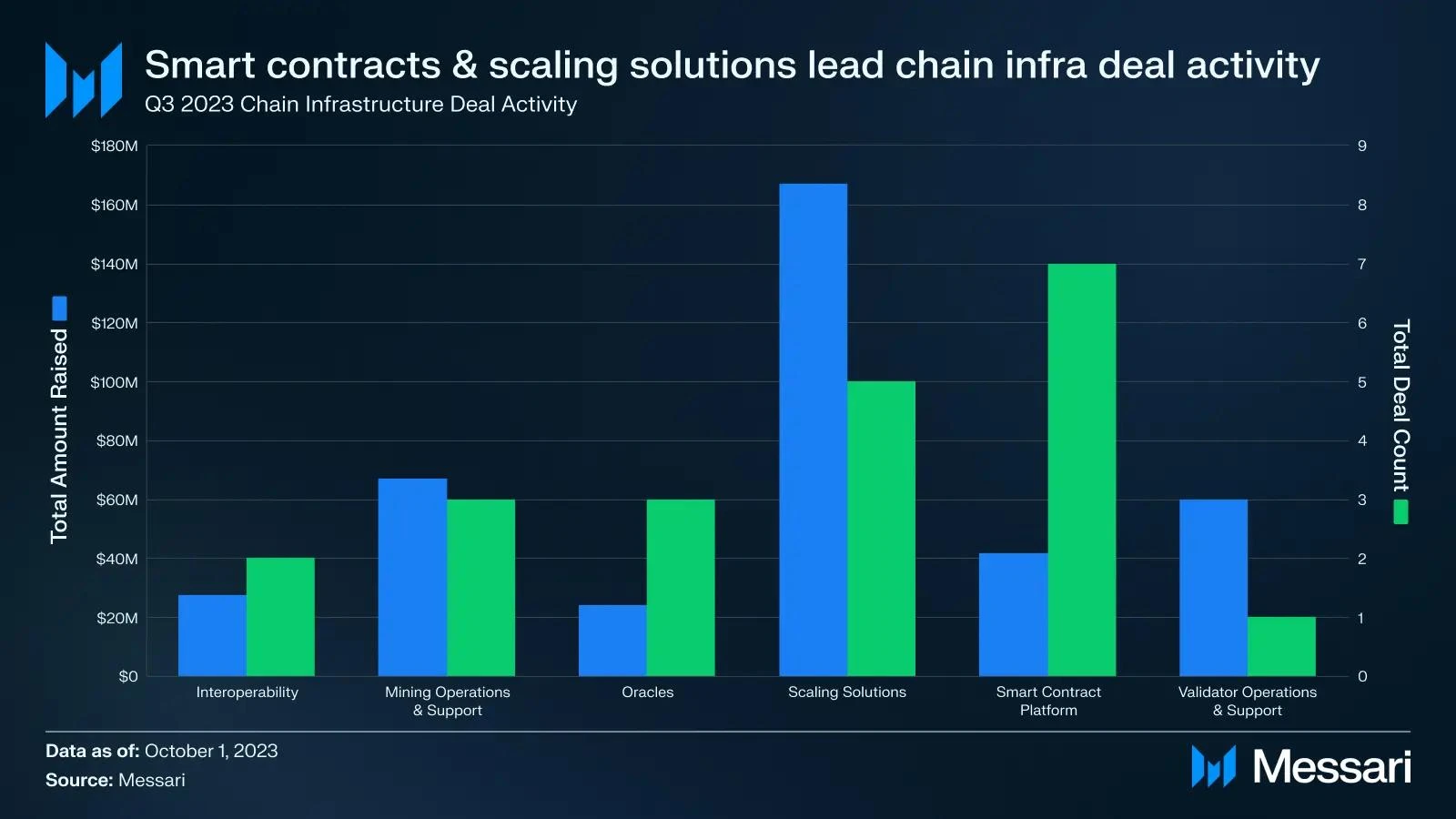

尽管仅有 21 笔交易,但链基础设施板块在第三季度的筹资中仍然占据了最大的份额。这些交易中有三分之一发生在智能合约平台子类别中,由 Fhenix 筹集 700 万美元用于构建完全加密的智能合约。

扩展解决方案占该板块筹资的 43% 。这代表了从智能合约平台转向扩展解决方案的持续转变。2022 年第一季度是首次扩展解决方案的筹资超过智能合约平台的筹资,当时 Polygon 为其扩展解决方案筹集了 4.5 亿美元。在过去的四个季度中,有三个季度的投资比例已经超过了 2022 年第一季度的历史高点。该比例在 2022 年第四季度达到了最高的 7 倍,这主要是由于当季在智能合约平台类别中投资活动的减少。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier