Spartan:2024年加密行业的九

横看成岭侧成峰,远近高低各不同。——宋·苏轼《题西林壁》

非常有意思的是,金融市场与量子力学有异曲同工之妙。

无论是行情涨跌还是电子运动,均没有确切的运动轨迹或者稳定态,而是基于概率学来描述。从这个逻辑来说,就可以得出基本的市场观和方法论:

一是行情是无法预测的。二是盈利恰来自于市场波动,即下跌、横盘和上涨形态的切换中,交易原则就是不断低买高卖。三是长期保持 100% 胜率的「交易圣杯」根本不存在,这是违背客观规律的,但通过交易策略、风险控制、数据分析、项目调研等多维度分析,可以提高交易胜率。这些基础的认知对于用户理解市场十分必要。

然而,号称「交易必胜」、「市场圣杯」、以及「 100% 胜率」的马丁格尔策略的出现似乎打破了这些统治市场的客观规律。作为系统化的逆势加仓投资策略,马丁格尔策略风评长期两极化,将金融工具收益和风险的两面性体现的淋漓尽致,在金融外汇交易中最流行且充满争议。

马丁格尔策略到底是什么?又该如何正确使用?本文将以当前 OKX 合约马丁格尔策略产品为例,重点围绕底层逻辑与特点解析、适用场景与同类型产品差异化、使用教学与参数讲解三大维度来深入解析该策略,旨在理解并学会使用真正的马丁格尔策略。

底层逻辑与特点解析

从概率与统计学视角来看,每次掷骰子都是独立事件,也就是说前面掷 99 次骰子,也不会影响第 100 次骰子,即每次骰子开大和开小的概率永远是各自 50% ,这体现了每笔交易的独立性。但很多人认为随着开单次数的增加,胜率也在增加,这是错误的。

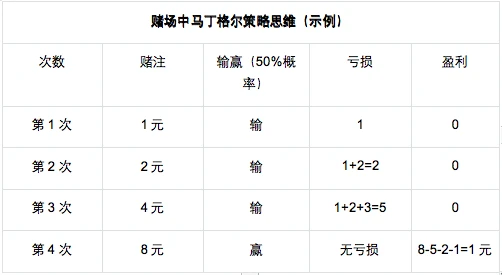

马丁格尔逻辑最早起源于十八世纪法国的小镇赌博,从第一笔掷骰子开始,如果输钱后就将赌注翻倍,由于每笔交易胜负的概率都是 50% ,只要不断的赌下去,总有一次可以将所有亏损赢回来并赚取第一笔本金同等金额。比如,第一次赌注为 1 元,第 4 次押注后成功,那么将弥补之前 3 次交易的损失,并且盈利 1 元。

这就是为什么马丁格尔逻辑被成为称为「 100% 胜率」的原因,只要玩家有无限资金、无限次押注,中间输了多少次都没有关系,最终一定会连本带利赢回来。但前提是拥有无限资金,如果没有无限资金、却无限次押注,那么最终将失去所有资金。

赌场中的马丁格尔逻辑过于理想,但这种倍数加注的逻辑却深刻启发了金融行业参与者,从而诞生了以平均仓位成本为手段,来提升交易胜率为目的的——马丁格尔策略 Dollar Cost Averaging(DCA)。简单来说,就是在一个双边市场中,用户开仓进场,如果遇到逆势行情就不断加码降低持仓成本,直到行情反弹达到止盈目标。其本质就是提高用户低买高卖的概率。

为满足用户多样化需求,OKX 沿袭并优化创新了传统马丁格尔策略,现已经推出现货和合约两个版本的马丁格尔策略,从而为用户提供了一种系统化的逆势加仓投资策略,即通过不断地加仓来压缩总体成本价,当行情出现反转的时候,所有订单全部平仓从而实现盈利。OKX 合约马丁格尔策略相比于现货马丁格尔策略,为投资者提供了双向交易和杠杆提高资金利用率的选择,更加灵活。

通过 OKX 马丁格尔策略,用户不需要对行情发展作判断和预测、不需要选择入场时间、甚至不需要研究基本面等等,只需要通过参数设置管理好仓位,相对简单轻松。而且交易胜率极高,上涨即可获利套现,预设区间范围内的下跌可以降低持仓成本,并反弹后止盈平仓。相比于此前,在瞬息万变的市场中作出一次性投资,更容易实现「低买高卖」,且会降低错误预测带来的损失。

但值得注意的是,马丁格尔策略也存在明显的短板,若上涨获利套现,部分仓位没有得到利用,会导致资金利用率低;若市场出现单边下跌行情,并未反弹至盈利位置,则会带来相应的亏损风险等等。

适用场景与同类型产品差异化

基于以上特点,非常容易得出马丁格尔策略的适用场景,震荡行情或者波段抄底。

OKX 现货马丁格尔的特点是分批建仓、降低成本,这种策略非常适合中长线的震荡行情,即使可能有一定程度浮亏,但等反弹行情后即获利平仓,对于对于无法确定入场时机,且害怕踏空的用户相对友好,可以低位吸筹,高位卖出。但要注意单边下跌行情,会带来相应的亏损风险。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier