这次Pi币真的上线主网了!

原创 | Odaily星球日报

作者 | 夫如何

随着贝莱德推出代币化基金 BUIDL 在一周内吸引了 1.6 亿美元资金,并且 Ondo 作为 RWA 板块的龙头项目,将产品 OUSG(美国短期国债 ETF)的底层资产分配给 BUIDL 后,RWA 再次成为社区讨论的热门板块。

RWA 作为加密行业与现实资产连接的重要桥梁之一,从概念兴起之初,就备受大家期待,但真正为人熟知且采用的 RWA 项目仅有 Ondo 和 MarkerDAO 等少数知名项目。

不过,近期 RWA 项目 Midas 完成 875 万美元的种子轮融资,并获 Coinbase Venture 和 GSR 等机构参投。在知名机构的加持下,Midas 走入大众视野。

下面,Odaily星球日报将从 Midas 项目概况及后续发展前景为大家阐述。

表面 RWA,实际稳定币生息

Midas 是资产代币化的协议,将代币化的现实资产转化为无需许可的 ERC 20 代币,并允许代币在 DeFi 项目中流通。目前 Midas 推出的首个资产代币化产品是 mTBILL,目前 mTBILL 年化收益率为 5.23% ,TVL 为 303 万美元。

mTBILL 底层资产是 iShares $ Treasury Bond 0-1 yr UCITS ETF(IB 01.L),该基金的资产管理规模为 146 亿美元,每日交易量总计 2518 万美元,年化回报率为 5.26% ,标普评级为 AA 级。每枚 mTBILL 代币与每股 IB 01.L以 1 : 1 比例挂钩。

IB 01.L 在基础国库券到期,资产进行再投资,从而增加基金的资产净值(NAV)。随着整体基金资产净值的积累,对应的各个代币的价值依次增加。因此 mTBILL 产品赎回将采取当时净资产价值计算。

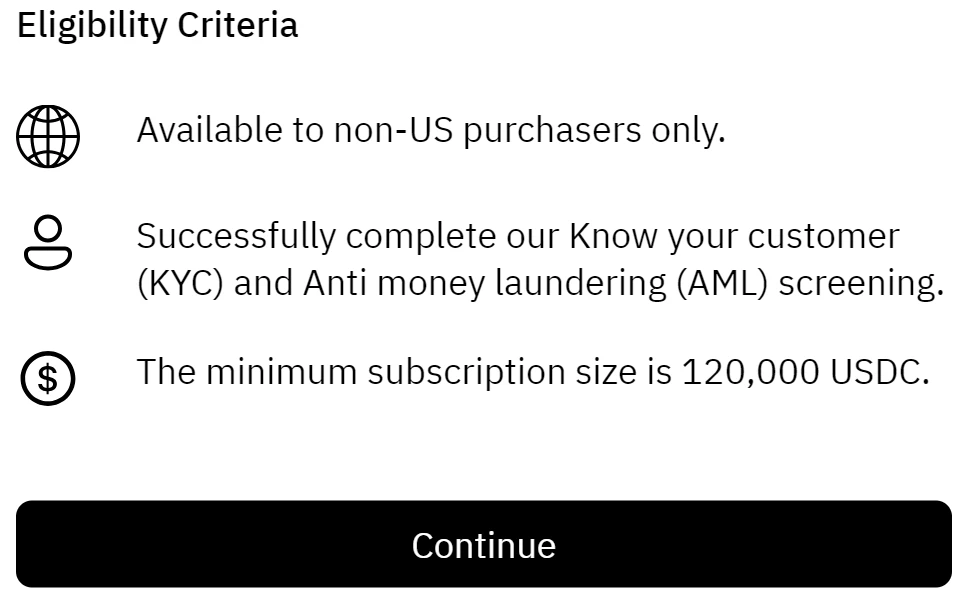

与其他 RWA 项目一样,购入和赎回 mTBILL 产品需要 KYC 和 AML 的审核,美国个人及机构无法参与,其他国家并不受限。并且初始购入门槛需要 12000 USDC,不算低,但并未指出是何种投资者允许购买,资金符合要求即可。值得注意的是,项目方并未明确标注为赎回资产的门槛要求,仅说明购入门槛,如果二级市场购买 mTBILL 的部分份额,能否即时兑换仍需进一步确认,且虽然项目方阐述为即时相应,但购入和赎回的过程需要一定时间。

mTBILL 产品的流程图如下,用户完成 KYC 和 AML 审核后,可以通过 USDC 的方式将代币打入合约,也可以通过银行电汇的方式存入资金,项目方将提供代币化票据 mTBILL。但存疑的一点,mTBILL 将以 1 : 1 比例追踪 IB 01.L,项目方并未阐述代币打入合约地址后代币的后续动向,比如将通过什么公司购入 IB 01.L,或者说默认为 Midas 项目方自行购买,但并无第三方进行监督,也没有像 Ondo 提供 SPV 作为风险隔离场所。

除此之外,Midas 在 RWA 板块主打的是无需可代币 DeFi,在购入者买入 mTBILL 后,可在链上参与相关 DeFi 项目,主要是借贷,无需对方是否具备 KYC 资格,即可在市场上交易,但如果要进行资产赎回,赎回者必须满足 KYC 等相关审核。Midas 此举是将 mTBILL 的出入口进行审查,过程中的行为并不受限。

费率方面,Midas 在项目启动初期不收取发行费用,仅收取 ETF 管理费 0.07% ,后续是否收费尚未可知。

总的来看,在大多数以机构和高净值投资者为主的 RWA 项目中,Midas 协议着重强调 RWA 产品的链上 DeFi 用途,将 RWA 产品融入现有 DeFi 生态,提供产品额外收益率和利用率。虽然现阶段还未看到相关借贷协议的支持,不过 Midas 尚处于早期阶段,在 Coinbase 和 GSR 等机构的扶持下,DeFi 用例或将持续扩展。感兴趣的投资者,也需留意前文中所述的风险点——产品相关说明尚不完善。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier