这次Pi币真的上线主网了!

原文作者:GCR 团队

原文编译:Luffy,Foresight News

概览:

期货(「 perps 」)交易占据主导地位:在撰写本文时,加密货币期货交易占据主导地位,与现货交易相比,占总交易量的 60% 以上。这种现象在加密货币中并不独特,传统金融市场中也是如此。

NFT 1.0 交易以现货交易为主:最初,NFT 交易由现货交易驱动,产生了巨大的交易量,总交易量超过 200 亿美元。然而,它产生了效率低下的问题:只允许多头仓位,中小型收藏家无法或只能有限地获得高价值藏品。

NFT 社区是文化驱动型组织:NFT 集合成功将兴趣、理念和价值观一致的用户聚集在一起,创造出世界各地人们共享的社会结构。这些文化元素在世界各地的虚拟或现实世界活动中得到强化,就像其他社区(如动漫)几十年来所做的那样。

NFT 期货有望解决当前现货 NFT 交易效率低下的问题:NFT 永续期货(「NFT Perps」)解决了 NFT 现货交易效率低下的问题。它们允许几乎任何规模的交易、多头仓位和空头仓位,以及杠杆交易。

现货交易仍将具有重要意义,但会有所转变:我们预计现货交易和收藏本身任将具有重要意义,特别是对于访问与 NFT 相关的效用以及社区和数字身份层。寻求获得 NFT 效用和参与社区的收藏家可能会在现货市场上购买它。同时,期货市场可供其他类型的参与者以及寻求对冲或追求不同交易策略的收藏家使用。

期货主导市场

在早期加密货币历史的很长一段时间里,市场只有现货交易,用户将法定货币、其他加密货币或稳定币兑换成任何其他代币。这带来了一些效率低下的问题:

只能做多:对于现货,用户只能做多(只有价格上涨才能获利)。这阻碍了市场参与者对冲损失或从价格下跌中获利。

杠杆有限:仅依赖现货交易,投资者的杠杆率有限。虽然可以通过借入资产然后出售,以期望以较低价格获得资产来建立空头仓位,但这种方式资本效率低下(需要抵押品),对于流动性差的代币来说可能很难做到或成本高昂(借款利率较高)。

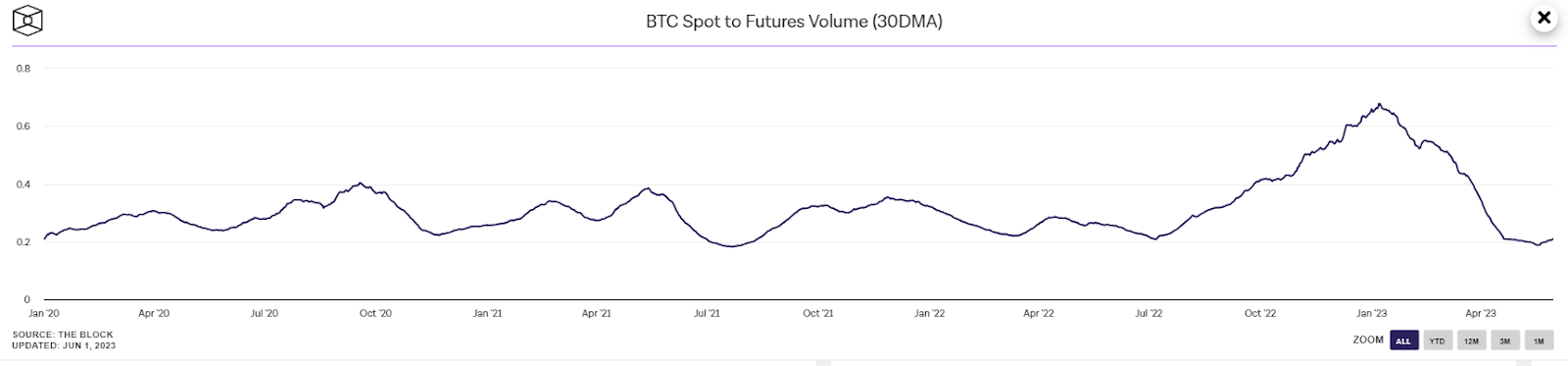

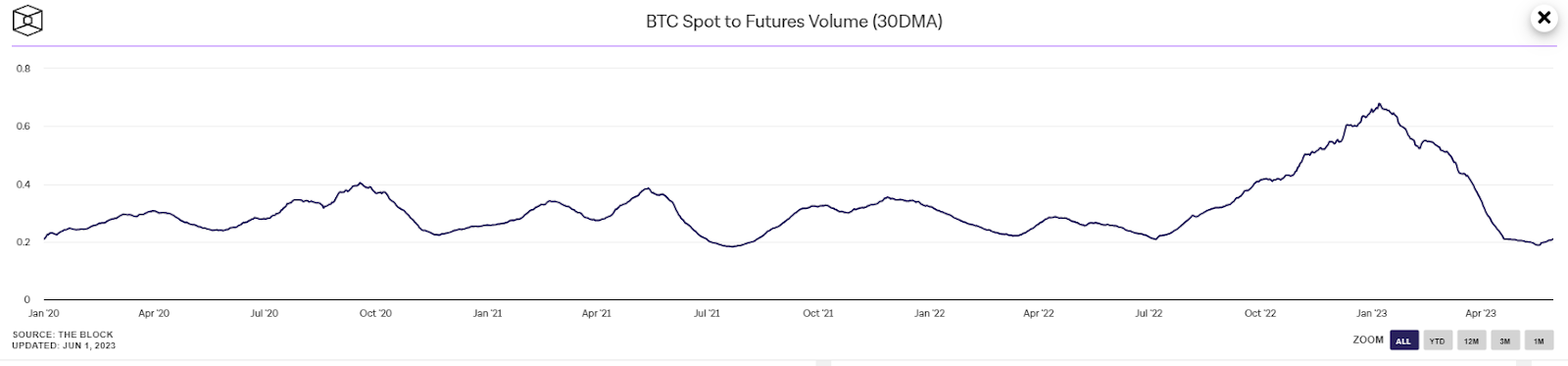

然而,BitMEX 推出永续期货市场(「Perps」)以及 2017 年 12 月芝加哥商品交易所(CME)推出首个 BTC 期货改变了一切:永续期货市场开始占据主导地位。截至撰写本文时,永续期货一直主导着加密货币交易活动。对于 BTC 和 ETH 而言,现货交易量仅占永续期货市场的一小部分:BTC 占 20% -70% ,ETH 占 16% -44% 。

来源:The Block

NFT 市场:历史在重演

2021 年是 NFT 牛市的开端。在这一时期,NFT 技术开始在世界各地得到关注和采用。NFT 不仅被用于生成艺术和摄影用例,还被用作进入社区的凭证,并以个人资料图片的形式成为我们数字身份的关键组成部分,它还被用于许多其他方面。

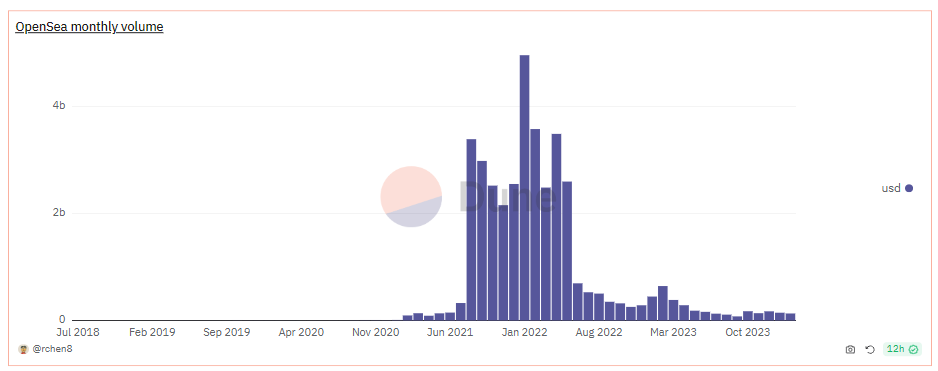

所有这些用例都有助于将 Web3 领域推向聚光灯下:吸引了大量用户、建设者、收藏家以及投机者和交易者。大量资本涌入 NFT 生态系统,根据 Dune Analytics 和 DappRadar 的数据, 2021 年链上的 NFT 交易量总计超过 210 亿美元(年增长率 20, 000% ), 2022 年为 247 亿美元(年增长率 17% )。这一增长是由多种因素推动的,包括 Otherside、Metaverse、Azukis 和 Moonbirds 等热门 NFT 项目的推出。

资料来源: Dune

尽管有大量资金流入,但 NFT 的非同质化属性以及当时贫乏的基础设施仅允许个人进行 NFT 现货交易。这会产生摩擦,并阻止收藏家轻松进入或退出头寸。收藏家必须等待有人接受他们的挂牌价格或匹配当前要价。而且,随着藏品价值的上升,它降低了小投资者获得高价藏品的机会。此外,与 2017 年的可替代加密代币市场类似,它只允许多头头寸。

2022-2023 年的熊市期间,NFT 生态系统有了许多创新和新参与者,包括 Blur(其激励竞价池和借贷功能 Blend)以及 NFT AMM(如 Sudoswap)。这些平台都在努力打造无缝的交易体验并提高流动性。然而,正如我们稍后将看到的,这些模型仍然无法实现无缝的空头仓位,也无法解决资本效率问题。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier