这次Pi币真的上线主网了!

原文作者:Kairos Research

原文编译:深潮 TechFlow

LRT 可能与中心化交易所合作整合,并向做市商介绍在这些中心化场所作为流动性提供者的风险/回报。

流动性再抵押代币们的流动性并没有好到惊人,总体流动性尚可,但是每个单独的 LRT 都与之相关的细微差别更大,这种差异只会随着长期的代理策略的不同而继续增长。

除了 EtherFi 之外,所有这些 LRT 提供商都没有启用提款功能。

预计流动性再质押是一个赢家通吃的市场结构,流动性会带来更多流动性。

正文:

EigenLayer 的第一个 AVS 正式上线主网。

今天 EigenLabs 的数据可用性 AVS——EigenDA 在主网上发布,正式标志着再质押时代的开始。虽然 EigenLayer 市场仍有漫长的道路要走,但一个趋势已经非常明显:流动再质押代币(LRT)将成为再质押者的主要途径。超过 73% 的所有 EigenLayer 存款都是通过 LRT 进行的,但这些资产的流动性有多高呢?本报告将深入探讨这个问题,并解释了围绕 EigenLayer 的细微差别。

EigenLayer 通过一种称为“再质押”的新加密经济工具实现了在共识层上重复使用 ETH。ETH 可以通过两种主要方式在 EigenLayer 上重新质押:通过 ETH 本地再质押,或者使用流动质押代币(LST)。再质押的 ETH 然后用于保障其他应用程序,这些应用程序被称为主动验证服务(AVS),从而使再质押者可以获得额外的质押奖励。

用户对质押和再质押的主要抱怨是质押 ETH 的机会成本。这个问题对于使用流动质押代币(LST)进行原生 ETH 质押得以解决,可以将其视为代表用户质押的 ETH 金额的流动收据代币。以太坊上的 LST 市场目前约为 486.5 亿美元,是最大的 DeFi 领域。今天,LST 约占全部以太坊质押的 44% ,随着再质押的普及,我们预计流动再质押代币(LRT)领域将遵循类似的,甚至更加激进的增长模式。

虽然 LRT 具有与 LST 相似的一些特征,但它们在使命上有着明显的不同。每个 LST 的最终目标基本上是相同的:质押用户的 ETH 并为其提供流动收据代币。然而,对于 LRT 来说,最终目标是:将用户的质押代表委派给一个或多个运营商,然后支持一篮子 AVS。每个个体运营商都可以选择如何在这些各种 AVS 之间分配他们委派的质押。因此,LRT 将其质押委派给的运营商对于整体活跃性、运营性能和再质押的 ETH 的安全性具有很大的影响。最后,他们还必须确保对每个运营商支持的独特 AVS 进行适当的风险评估,因为根据提供的服务不同,削减风险可能会有所不同。请注意,削减风险在大多数 AVS 上市初期基本上会是零,但随着时间的推移,我们会慢慢看到“训练轮”被移除,质押市场变得越来越无需许可。

编者注:训练轮意指在初始阶段为了避免或减少风险而提供的保护措施,随着时间的推移和参与者能力的提高,这些保护措施会逐渐被移除,使系统或市场更加开放和自由。

然而,尽管存在结构风险的差异,但一个相似之处保持不变:LRT 通过提供可以用作 DeFi 的生产性抵押品或交换以减少提款期限的流动收据代币,降低了再质押资本的机会成本。最后一点尤其重要,因为 LRT 的主要优势之一就是规避了传统的提现期,EigenLayer 独自提款期限为 7 天。考虑到 LRT 的这一核心原理,我们预计随着再质押的进入门槛如此之低,但退出门槛如此之高,我们自然会看到对它们的净卖压力,因此这些 LRT 的流动性将是它们的生命线。

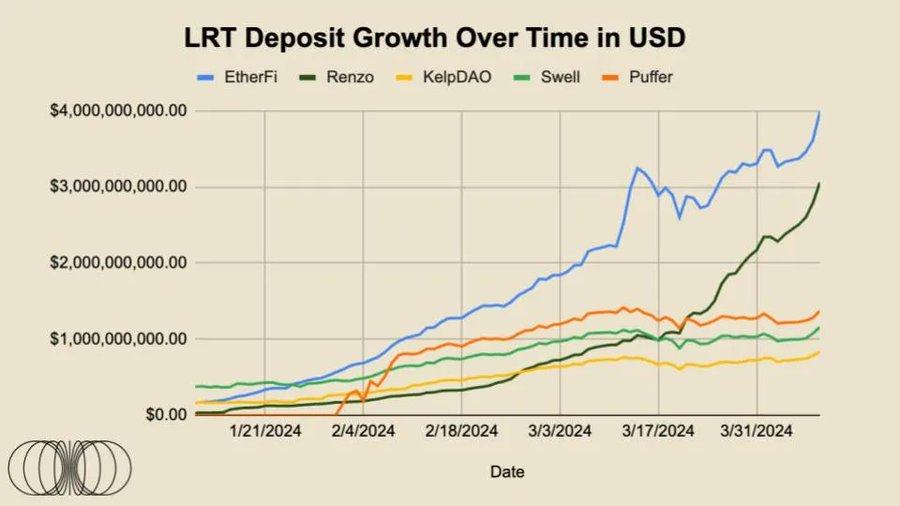

因此,随着 EigenLayer 的总质押价值继续攀升,了解协议增长背后的推动因素以及这些因素将如何影响未来几个月的流入/流出是很重要的。撰写本文时, 73% 的 EigenLayer 存款都是通过流动再质押代币进行的。为了将其置于背景中, 2023 年 12 月 1 日,LRT 的存款约为 7174 万美元。今天, 2024 年 4 月 9 日,它们已经增长到约 100 亿美元,仅不到 4 个月的时间就实现了惊人的 13, 800% 以上的增长。然而,随着 LRT 继续主导 EigenLayer 的再质押存款增长,有一些重要因素需要考虑。

不是所有的 LRT 都由相同的基础资产组成

LRT 对长期内 AVS 的质押委派将有所不同,但在短期内差别不大

最重要的是,各种 LRT 之间的流动性特征差异很大

鉴于流动性是 LRT 最关键的优势,本报告的大部分内容将集中在最后一点上。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier