一周代币解锁:YGG解锁比

原文标题:Weekly: Chaotic Crossroads

原文作者:David Han (机构研究分析师)

发布日期:April 19, 2024

在上周末中东冲突加剧和持续走低之后,大幅下跌已经冲走了该领域的大量杠杆,即使比特币减半临近。

BTC 永续合约资金利率自 2023 年 10 月以来首次短暂转为负值,此后一直保持在接近零的水平。

到目前为止, 2024 BTC 的跌幅是迄今为止最小的,分别为 16% 和 27% ,甚至低于 2023 年的创纪录水平。因此,可能会为下行空间打开更多空间,交易者一直在根据期权和链上数据进行相应的配置。

随着减半的临近,杠杆已经在很大程度上被清理出市场。在上周末中东冲突加剧后,比特币大幅下跌,加上过去一周持续走低,导致 BTC 永续期货资金利率自 2023 年 10 月以来首次短暂转为负值。此后,资金利率一直保持在接近零的水平,并在最近几天多次越过零关口。我们认为,这可能表明存在一些暂时的空头倾向,但并没有大规模的恐慌效应。我们认为,这种方向性的不确定性说明了我们对比特币作为风险资产和避险资产双重角色的观点。虽然边际卖家似乎主要是在降低风险,但在 60, 000 至 62, 000 美元之间也出现了强劲的买盘。

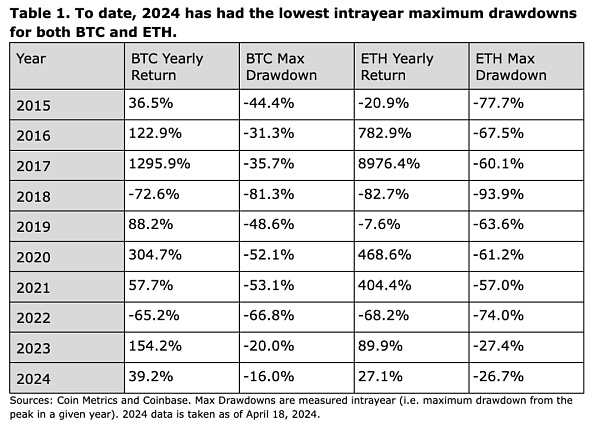

然而,这并不是说市场没有可能进一步走低。从最大回撤的角度来看, 2023 年是加密货币最好的一年,BTC 和 ETH 的峰值回撤分别为 20% 和 27.4% 。在此之前,BTC 最大回撤最小的年份是 2016 年,为 31.3% ,ETH 最大回撤最小的年份是 2021 年,为 57% (见表 1)。2024 年迄今为止的回撤幅度甚至小于 2023 年,而且考虑到年初至今实际波动率水平的升高,进一步下行的可能性是完全存在的。

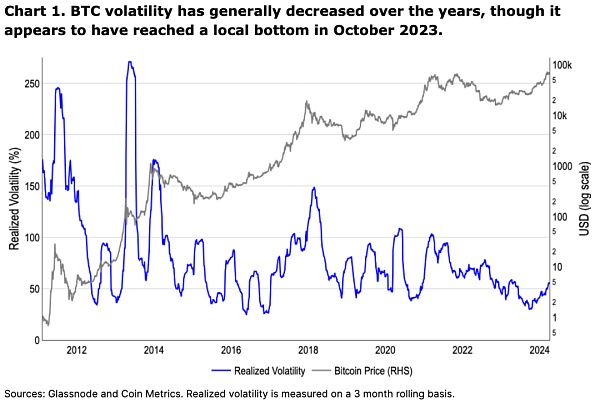

自 15 年前推出以来,该资产类别的波动率总体上一直在下降,尽管 2023 年 10 月达到了 3 个月实际波动率的局部底部(见图 1)。从那时起,随着波动性的增加,价格稳步向上逆转。我们认为,如果我们继续采取鹰派的避险环境,那些将比特币视为风险资产的人可能会继续抛售,直到他们与那些将比特币视为避险资产的群体达到平衡。

事实上,Deribit 上的短期交易者似乎在预期近期内会有更进一步的下行动态,所以他们对行权价格以下的期权的隐含波动率溢价进行了对冲。然而有趣的是,对于 2024 年 6 月及以后到期的较长期期权,这些溢价则偏向上行。我们认为这反映了更广泛的周期性情绪,我们似乎远未达到周期性峰值,但短期内会有进一步下跌的风险。

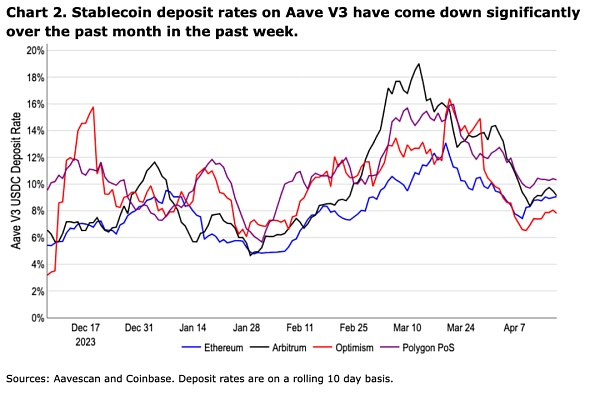

对链上的杠杆测量也反映了这一定位。Aave 上的稳定币存款利率已从 3 月份的峰值下降了 50% 以上,但仍高于今年 2024 年 1 月下旬的低点。我们认为,这表明交易者仍保留一些杠杆(因此从长远来看是建设性的),但已经在一定程度上降低了他们的头寸风险,以便应对短期的下行行情。

(截至美国东部时间 4 月 18 日下午 4 点)

资料来源:彭博社

成交量在周末有所回升,并在一周内保持高位。周六和周日,交易者关注的是地缘政治的不确定性。在 Jerome Powell 暗示利率可能会在更长时间内保持较高水平后,这一焦点在周中迅速转移,这给了市场另一个卖出的理由。总之,这些事件足以清除市场中的大部分杠杆,并使 BTC 和 ETH 的资金利率接近于零。虽然较低的杠杆率对市场是建设性的,但我们正进入一个季节性的艰难时期,价格能否在这里站稳还有待观察。我们从交易台看到主流币和山寨币的流动性是几乎对等的。

Coinbase 平台交易量(美元)

Coinbase 平台交易量(资产比例)

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier