这次Pi币真的上线主网了!

原创|Odaily星球日报

作者|Azuma

上周末,Blast 正式公布第二期“黄金积分”(Blast Gold)的分配详情,并宣布将于本周向 70 家生态项目合计分发 1000 万“黄金积分”。

作为独立于日渐“通胀”的普通积分系统之外的另一大贡献度评估指标,由于 Blast 此前已明示会将 50% 的空投份额分配给“黄金积分”持有者,因此该“黄金积分”也被视为 Blast 上最具价值的。

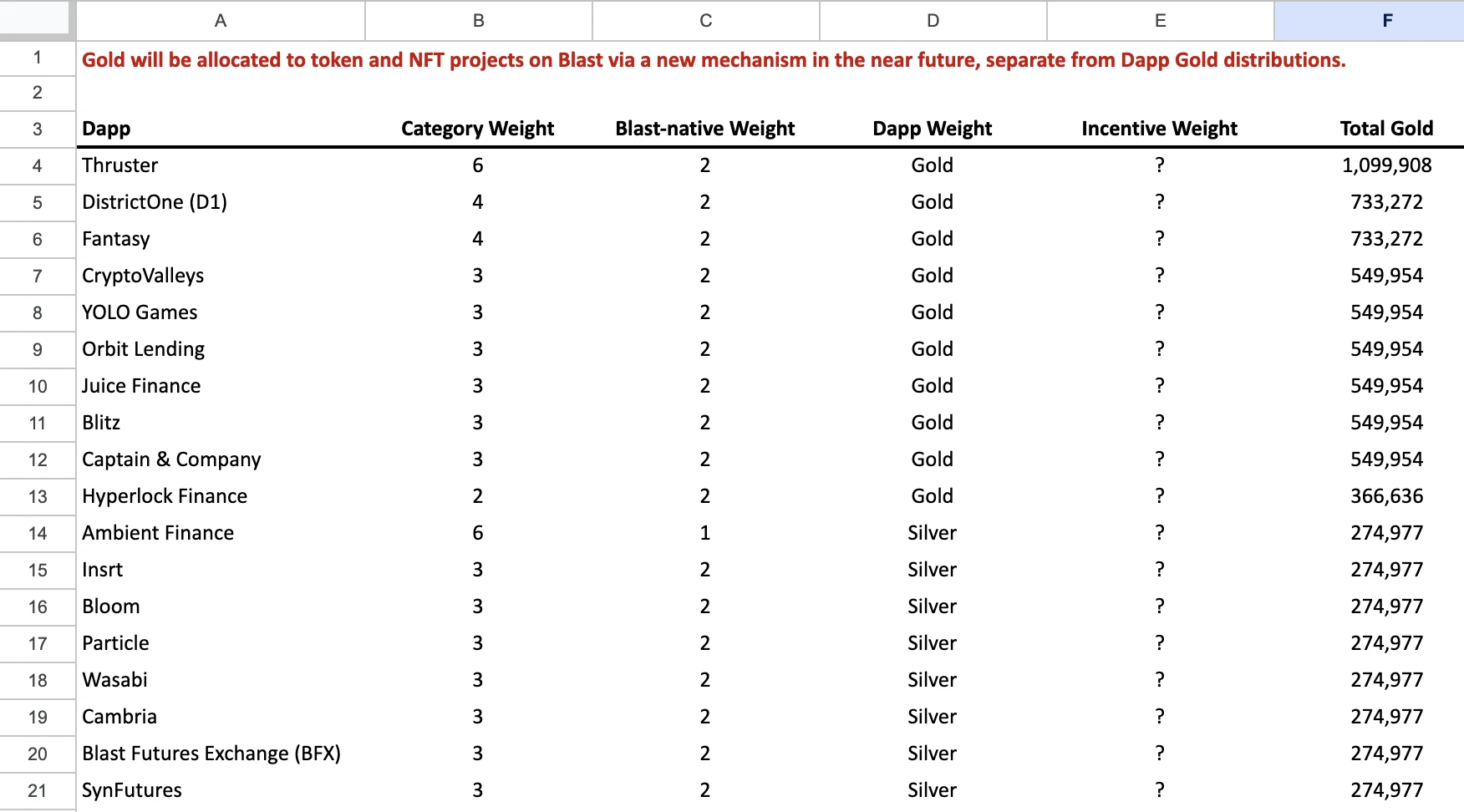

相较于第一期分配机会,本期“黄金积分”的分配总额(1000 万)并未发生变化,但入选项目的数量却已减半(第一期为 140 个),且 Blast 在本期分配中引用了全新的算法 —— 赛道权重(用以评估赛道对生态的重要性)* 原生级别权重(用以评估项目与 Blast 生态的绑定深度)* 应用设计权重(用以评估项目设计是否贴合 Blast 的特性) * 激励有效性权重(用以评估项目是否有效地分发了积分)。

基于该算法,本期“黄金积分”的分配状况也出现了较大变化,比较明显的几项变化在于:一是头部项目与长尾项目之间的分配数额差异被进一步拉大;二是 SocialFi 项目因被配以较高的“赛道权重”而普遍获得了较大的额度;三是 Pac Finance、Munchables 等一些曾发生过安全事故的项目因“应用设计权重”得分为 0 ,错失了本期所有的“黄金积分”份额。

关于本期“黄金积分”的分配详情,用户可参阅官方图表。

那么,如何在本期分配中高效利用资金,博取更多“黄金积分”呢?以笔者个人的体验来看,大致可通过三种策略来并行刷分。

策略一:大资金求稳玩法

第一类策略比较适合大资金,由于 Blast 生态向来以“乱”著称,出于资金安全考虑,建议用户尽量将大资金投入 Thruster、Juice、Orbit 等生态头部、或是曾拿过知名机构投资的项目。

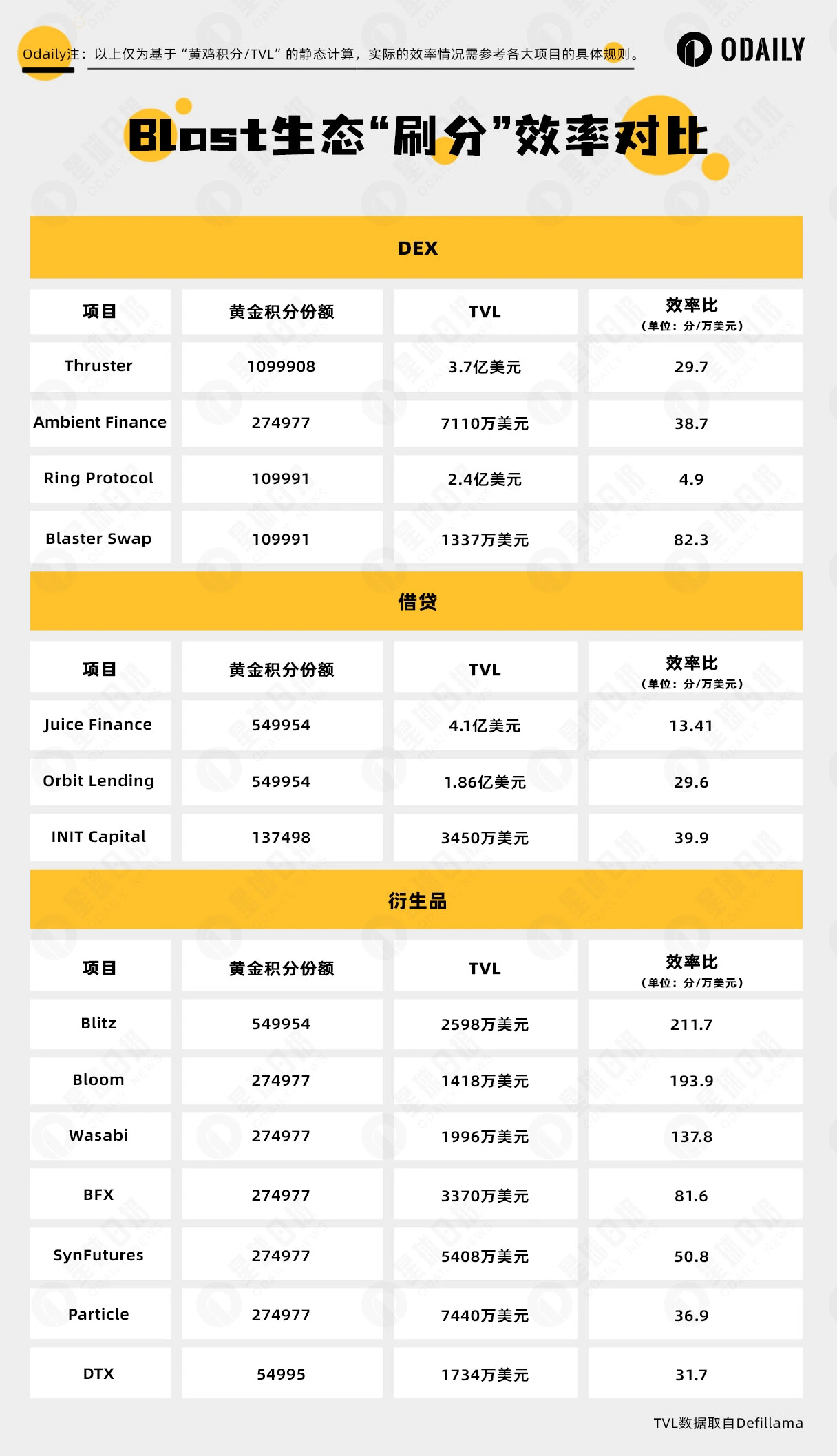

此类项目多以 DEX、借贷、衍生品的常用 DeFi 类型为主,我们将在下表对此类项目的“刷分效率”(份额/TVL)进行一个简单的对比。出于安全顾虑,我们针对各个细分板块仅选择了几个相对较知名的项目。

需要注意的是,上表仅为我们基于“黄金积分/TVL”的静态计算,实际的效率情况还需参考各大项目的具体规则。

策略二:小资金杠杆玩法

除了最简单也最稳定的借贷、做市等玩法之外,Blast 生态内也存在着许多针对“黄金积分”的杠杆机会,这些机会收益空间更大,但相对而言流动性风险及清算风险也会更高,相对更适合用小比例资金进行尝试。简单举几个例子。

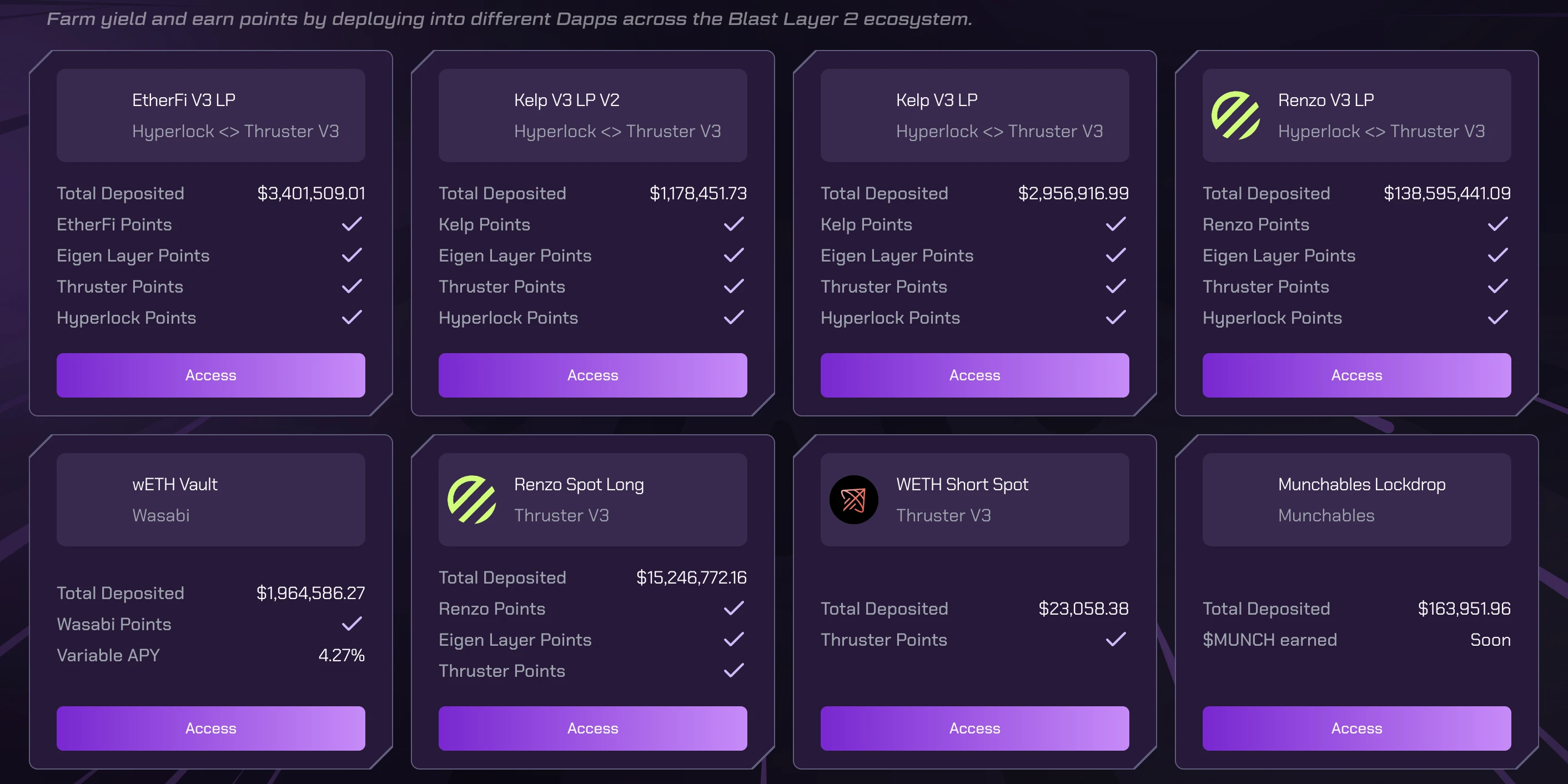

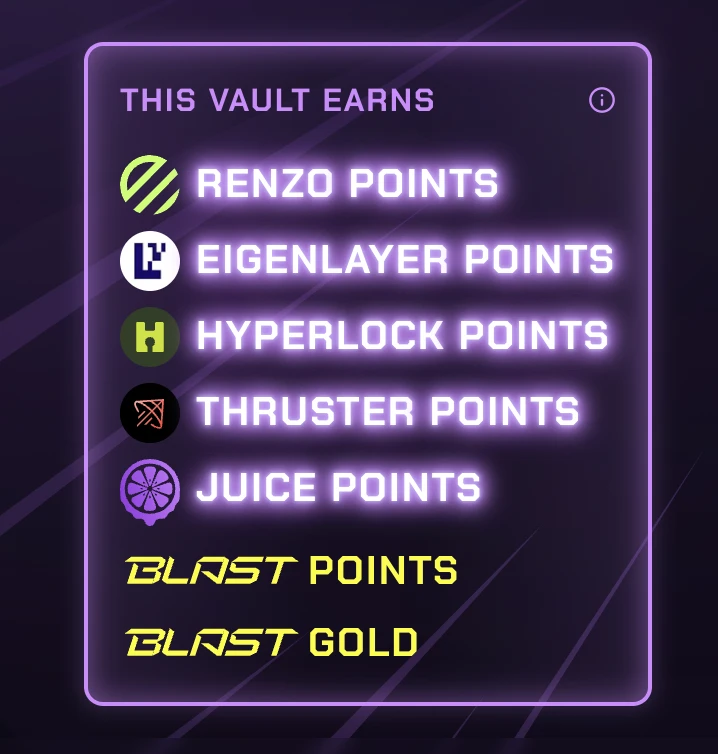

比如借贷协议 Thruster、Juice 以及收益优化协议 HyperLock 之间便有多个针对 USDB 和 WETH 的组合性收益策略。以下图的 Renzo V3 LP 策略为例,用户可通过“在 Juice 进行杠杆借贷,在 Thruster 进行做市,在 HyperLock 进行质押优化”来同时赚取 Renzo 积分、Eigenlayer 积分、Thruster 积分、Juice 积分、HyperLock 积分、Blast 积分、Blast“黄金积分”等多重收益。

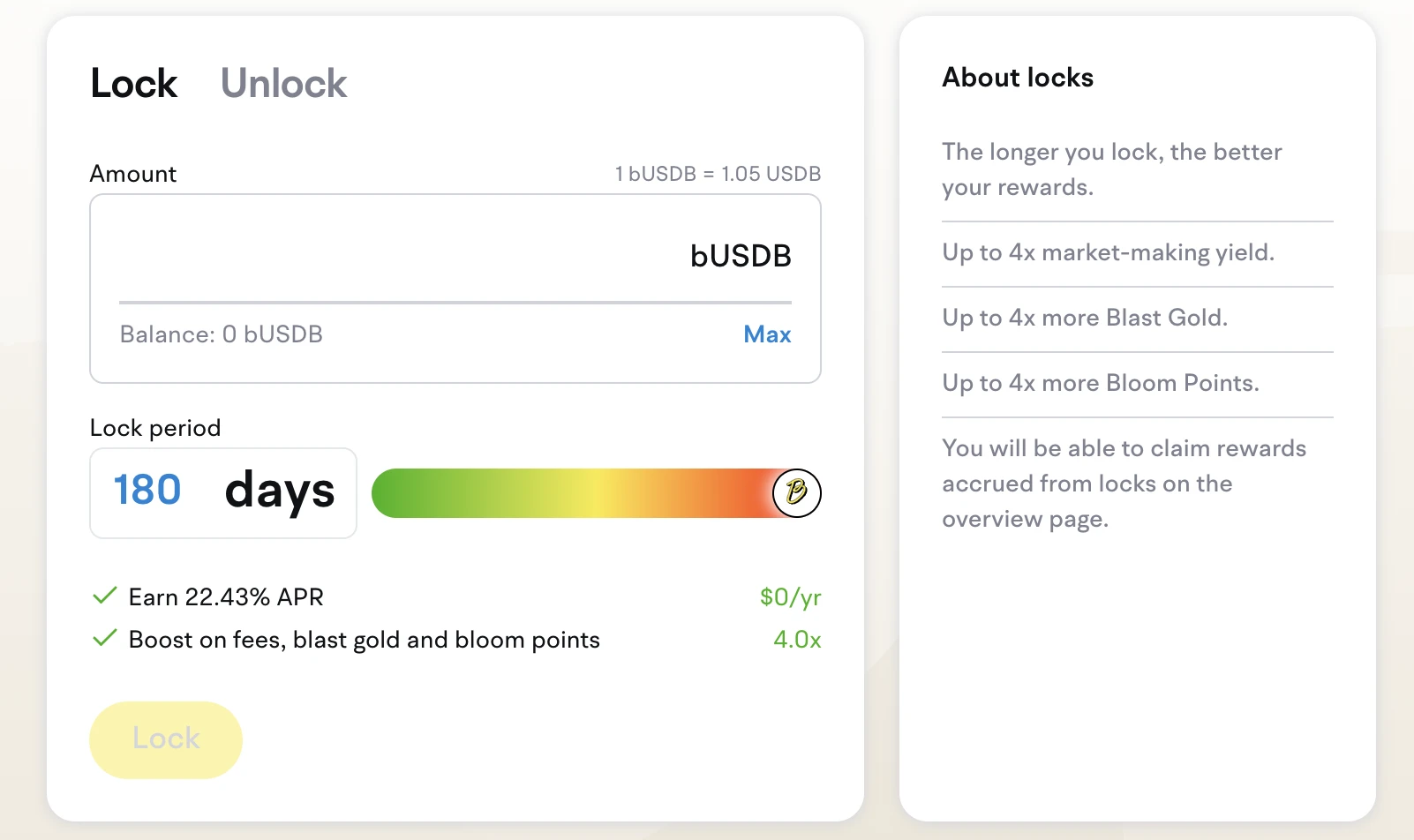

此外,一些协议内部也会通过锁仓等条件对不同用户进行不同幅度的激励,比如前文表格中提到的衍生品项目 Bloom,在该平台进行做市可选择性地进行 30 天至 180 天不等的锁仓时限(也可以选择不锁),从而相对于普通用户获得 1.2 倍到 4 倍的积分(包括“黄金积分”)增益,但该玩法仅适合对流动性要求不高的用户,且不建议用户大资金参与。

策略三:冷门赛道加速玩法

Blast 在创建之初就曾提到,该链的定位是一个主要服务于 DeFi 的生息型 Layer 2 。这一定位也使得 Blast 生态存在着 DeFi 项目极多、资金规模极大等特点。基于这一背景,与其在 DeFi 赛道内与巨鲸们拼资金量级,不如去选择了一些相对较为冷门的赛道去加速刷分。以下继续举几个简单的例子。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier