这次Pi币真的上线主网了!

撰文:Arthur Hayes

编译:GaryMa,吴说区块链

在四月中旬至今,一些 degens 在看到加密市场的持续下跌,便尖叫着大喊「五月危机」。

价格走势符合我的预期。美国税收季、对美联储未来政策的担忧、比特币减半事件的落实,以及美国比特币 ETF 资产管理(AUM)增长的放缓,在前两周共同产生了一场非常必要的市场清理。投机者或者短期投资者,他们可能会选择暂时退出市场,观望接下来的情况。而我们这些硬汉将继续 hodl,如果可能的话,积累更多我们最喜爱的加密储备资产,比如比特币和以太坊,以及像 Solana、戴帽子的狗币(Dog Wif Hat)和我不得不说的狗狗币(Dogecoin)这样的高 beta 山寨币。

这并不是一篇完全完善的全球宏观经济、政治和加密文章。相反,我想强调一下为什么美国财政部、美联储和共和第一银行救助行动现在和不久的将来提供了法币流动性或增加了法币流动性的途径。我将快速浏览一些支持我的看涨观点的表格。

量化紧缩(QT)削减=QE

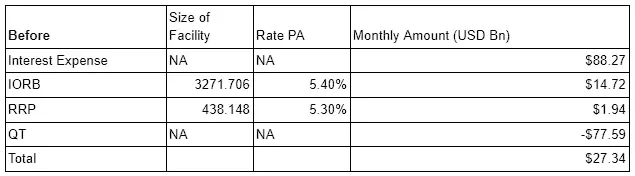

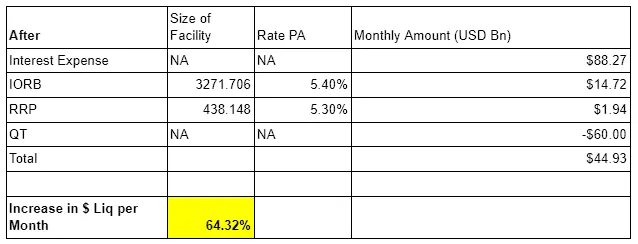

当普通投资者将量化宽松(QE)与印钞和通货膨胀等同起来时,这对精英阶层来说意味着麻烦。因此,他们需要改变术语和提供金融系统(毒瘤)其货币海洛因剂量的方法。根据美联储的量化紧缩(QT)计划减少资产缩减的速度听起来无害。但毋庸置疑——通过将 QT 的速度从每月 950亿美元降至 600亿美元,美联储实际上每月增加了 350亿美元的美元流动性。当你结合准备金余额利息、逆回购协议(RRP)支付和美国国债利息支付时,QT 的减少增加了每月提供给全球资产市场的刺激金额。

美联储本周宣布,将在 2024 年 5 月会议上削减 QT。利用一个方便的图表,让我们来看看会议前后的美元流动性情况。

请注意,QT 项是基于美联储每周报告的资产负债表,2024 年实际月均削减金额。正如您所看到的,美联储未能达到每月 950亿美元的目标。这就引发了一个问题,即目标是否为每月 600亿美元,美联储是否也会未能达到这一目标。未达到目标步调对美元流动性是有利的。

「高」利率需要美联储和美国财政部向富人支付利息,再加上 QT 的减速,这就更具刺激性了。

这是美联储鲍威尔这边的目的,那他的好搭档耶伦呢?

美国财政部季度融资公告(QRA)

由于美国处于财政主导地位,耶伦的声明比任何其他货币官员的声明都更重要。每个季度,美国财政部发布 QRA,以指导市场关于必须发行的债务数量和类型,以资助政府。在 2024 年第二季度 QRA 之前,我有一些疑问:

1.耶伦是否会比上个季度借更多还是更少,以及原因是什么?

2.发行的债务的到期情况如何?

3.目标国库通用账户(TGA)余额将是多少?

问题 1:

在 2024 年 4 月至 6 月季度,财政部预计将借入 2430亿美元的私人持有净市场债务,假设 6 月底现金余额为 7500亿美元。借款预估比 2024 年 1 月公布的要高 410亿美元,主要是由于现金收入较少,部分抵消了季初现金余额较高。

如果你持有国债,这是不好的消息。供应将增加,尽管美国经济和股市表现强劲,但税收收入仍然不尽如人意。这将加快债券市场发飙,使长期利率大幅上涨。对此,耶伦的回应可能是某种形式的收益率曲线控制,而这时比特币将真正开始向 100万美元攀升。

问题 2:

根据当前的财政预测,财政部预计将在未来几天增加 4 周、6 周和 8 周的票据拍卖规模,以确保在 5 月底周围满足我们一周的现金需求。然后,在 6 月 15 日非扣缴和公司税款日期之前,财政部预计将在 6 月初到中旬适度减少短期票据拍卖规模。随后,整个 7 月,财政部预计将把短期票据拍卖规模恢复到 2 月和 3 月水平或接近高点。

耶伦需要增加短期票据的发行,因为市场无法承受她在利率曲线的长端作出反应。增加票据的另一个好处是,它会清理逆回购协议(RRP),从而向系统注入美元流动性。

问题 3:

在 2024 年 7 月至 9 月季度,财政部预计将借入 8470亿美元的私人持有净市场债务,假设 9 月底现金余额为 8500亿美元。

TGA 余额目标为 8500亿美元。目前该余额为 9410亿美元,相当于未来三个月减少约 900亿美元。

这一 QRA 的影响对美元流动性有轻微的积极作用。这并不像 2023 年 11 月的公告那样轰动,使债券、股票和加密价格飞涨。但它将在一段时间内慢慢地帮助我们的投资增值。

共和第一银行

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier