这次Pi币真的上线主网了!

文章来源:智东西

图片来源:由无界AI生成

图片来源:由无界AI生成

排队一年,归来仍是审理中。

作者 | 香草

编辑 | 李水青

国产SaaS龙头,正在苦等IPO。

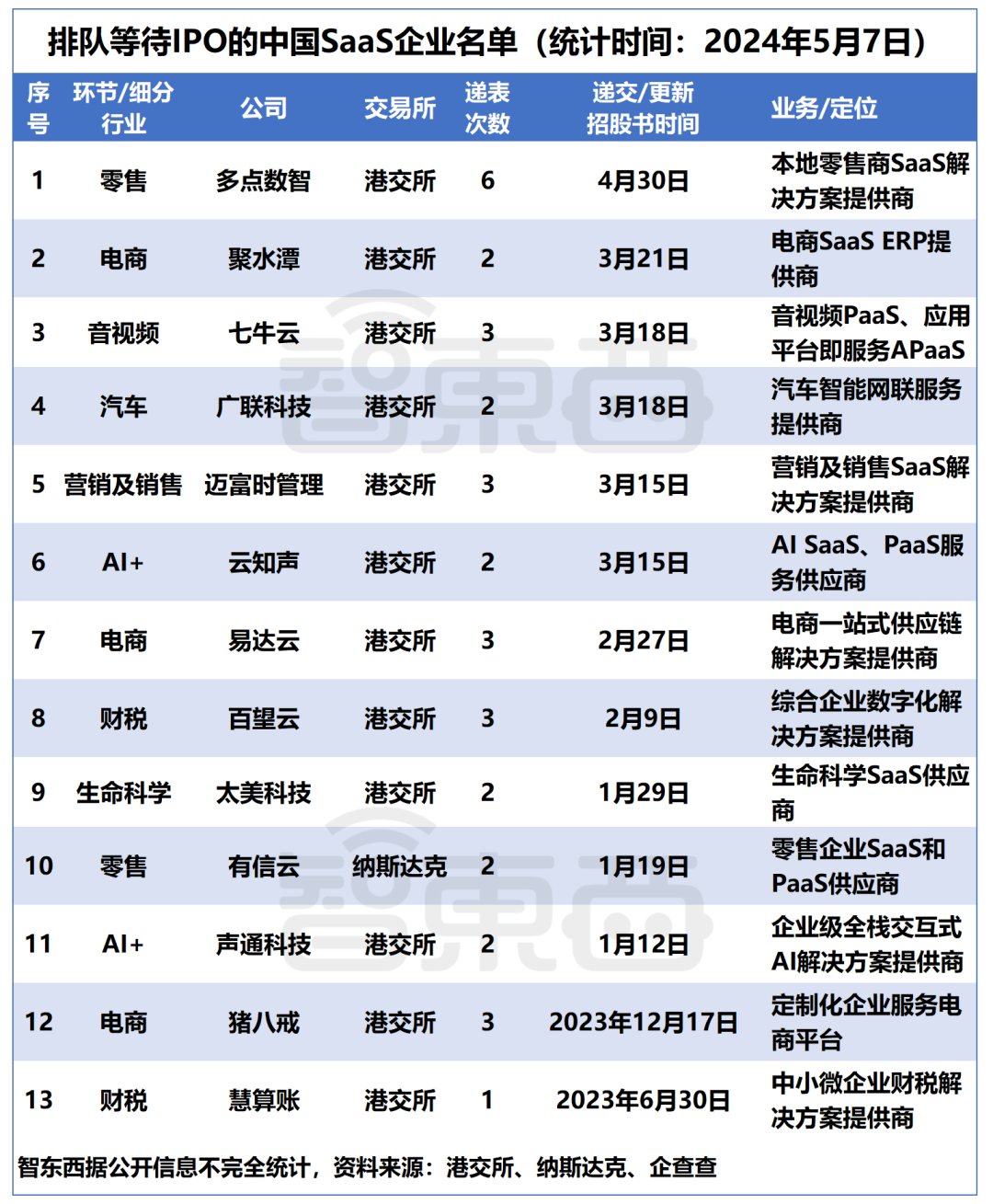

据智东西不完全统计,目前国内至少有13家SaaS企业处于排队等待IPO的进程中,覆盖电商、零售等垂直领域,也有AI+、财税等通用领域。

▲排队等待IPO的中国SaaS企业名单(智东西不完全统计)

▲排队等待IPO的中国SaaS企业名单(智东西不完全统计)

这些企业曾在去年6月迎来一波递表小高峰,但由于港交所的交易规则,公司如果没能在6个月内完成聆讯或者上市,招股书都会自动失效。

为了推动进度,一些企业会选择在招股书失效后再次提交进行数据等方面的更新。在这13家企业中,有12家选择在去年年底至今年年初更新招股书,积极争取IPO。

如果说一年前,企业扎堆IPO显示出国内SaaS行业可能破冰回暖,那么一年后,看不到尽头的等待期、迟迟冲不上去的交易所,似乎更加印证了二级市场对国内SaaS企业存在疑虑。

这些排队IPO的企业为什么集中选择港交所?是什么原因导致它们难以获得上市批准?其扎堆递表到底是因为业绩喜人,还是因为钱烧完了?国产SaaS行业究竟是春天将至,还是步入寒冬?

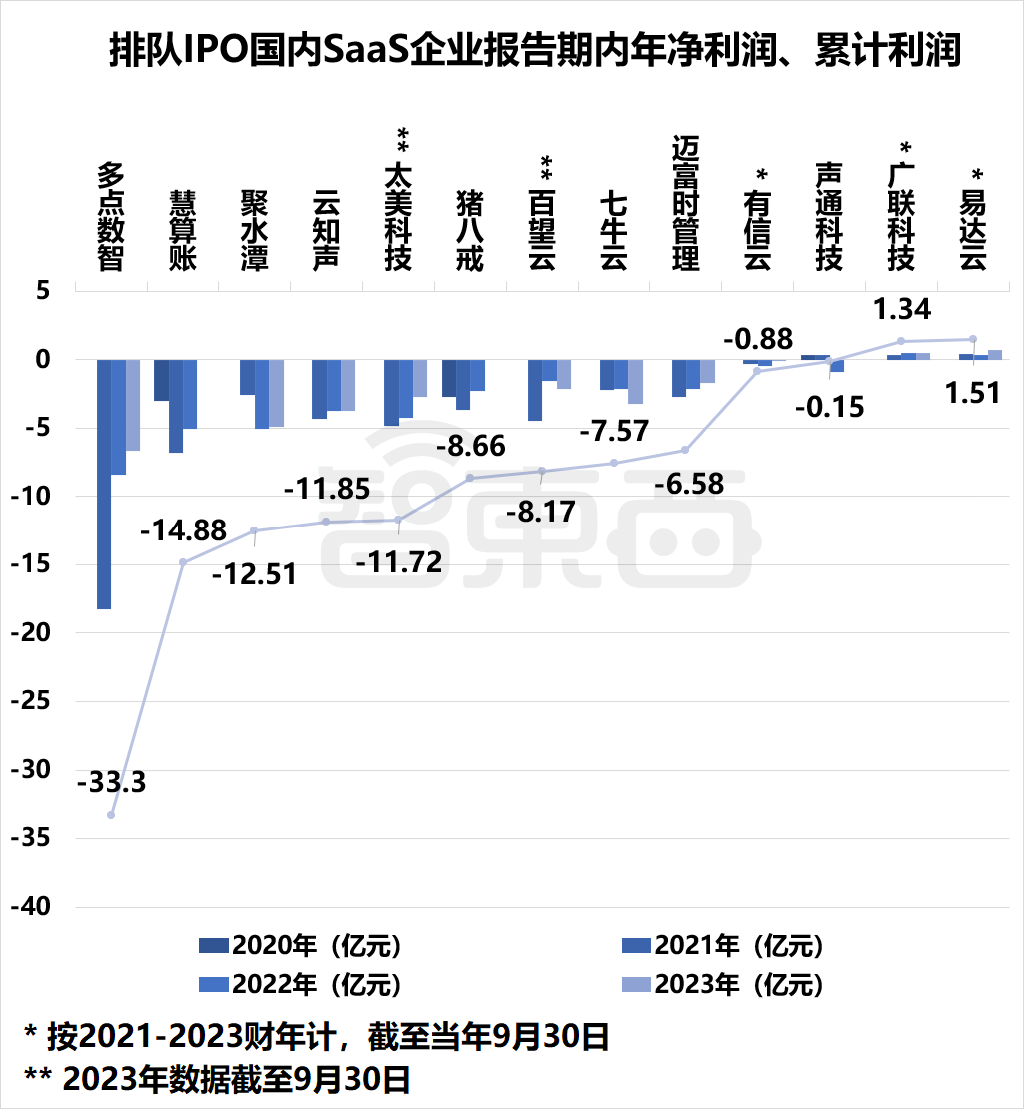

整体来看,这13家企业大多面临持续亏损的问题,其中在报告期内累计亏损最多的多点数智达33.3亿元。具体到公司,不同领域的企业又面临着不同的困境,如零售SaaS对客户依赖性过高、财税SaaS本职业务增长缓慢等。

有的企业在SaaS公司的重要衡量指标如复购率、客户留存率上表现不佳,如电商SaaS猪八戒大部分业务复购率徘徊在50%左右;还有的企业所在市场较为碎片化,因此市场占有率难以提升,如财税SaaS慧算账虽然凭借总收入成为“中国最大的中小微企业财税解决方案提供商”,但2022年其市场份额仅为0.5%。

作为对比,以全球SaaS业标杆Salesforce为例,其客户留存率常年保持在90%以上,2023财年在主要业务CRM的市场占有率为23.8%。

01.

港交所成第一选择,半数获备案,仅2家企业盈利

为什么大多数中国SaaS企业选择在港交所冲刺上市?智东西与投资行业内人士交流得知,企业选择交易所大多出于利益最大化的考虑,如通过的难度高低、能不能募到钱、估值水平有多高等等。

根据毕马威报告,2022年港交所募资总额为128亿美元,仅次于上交所、深交所排名全球IPO市场第3位。

从各市场的特点来看,包括上交所、深交所等板块在内的A股监管严格、中小企业上市门槛高、对外资投资有一定的限制;美股虽然比较看好SaaS企业,但其存在语言、监管及法律差异,竞争激烈,且中国中小企业在美国认知度并不高。

相比之下,港股虽然市场规模偏小、估值偏低、发行成本偏高,但其与中国内地市场联系紧密,拥有大量国际投资者,投资者更加活跃、流动性也更强,能够为上市企业提供更多的融资机会和资金,且监管方面相对灵活、上市流程透明,成为国内SaaS企业IPO的优先选择。

此外,2023年2月证监会发布《境内企业境外发行证券和上市管理试行办法》,放宽直接境外发行上市在特定情形下的发行对象、境外募集资金和派发股利币种等限制,进一步降低了监管门槛,目前正在冲刺IPO的13家SaaS企业中,共有广联科技、迈富时、百望云、易达云、有信云、声通科技6家通过备案。

然而,在IPO的路上,通过备案仅仅是前行的一张小小“合规许可证”,并不能证明其IPO进程有新的突破,也不会加快后续流程的速度。

不过往好处想,当大家都卡在路上停滞不前的时候,哪怕只是一丁点积极的信号,也聊胜于无。

是什么原因导致它们集体卡在半路上?我们首先能看到的是大幅亏损。

根据招股书信息,有11家公司在报告期内处于亏损或由盈转亏状态。多点数智在报告期三年内累计亏损最多,达33.3亿元,颇有种“流血上市”的悲壮感。

▲国内SaaS企业IPO报告期内年净亏损、累计亏损

▲国内SaaS企业IPO报告期内年净亏损、累计亏损

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier