这次Pi币真的上线主网了!

原文作者:David Hoffman

原文编译:深潮 TechFlow

EIGEN 空投引发了关于私有市场与公开市场之间分歧的讨论。基于积分的大规模私募和高 FDV 空投模式正在给加密行业带来结构性问题。

将积分计划转化为数十亿美元、流通量低的代币并非处在一个稳定的平衡状态中,然而我们仍然因为多种因素的交汇:风险资本的过剩、新参与者的缺乏以及过度的监管,而被困在这种模式中。

有关代币发行的 meta 总是在变化,我们见证了以下几个主要时代:

2013 年:工作证明(PoW)分叉和公平发布 meta

2017 年:首次代币发行(ICO)meta

2020 年:流动性挖矿时代(DeFi 夏天)

2021 年:NFT 铸造

2024 年:积分与空投元宇宙

每一种新的代币分配机制都有其优点,也都有其缺点。遗憾的是,这种特定的 meta 从一个结构性的散户劣势开始,这是行业受到无情监管的必然后果。

大量的风险投资与散户

当前,加密行业中风险资本的供应过剩。尽管 2023 年对于风险资本的募资来说是糟糕的一年,但 2021 年的融资仍然有大量资金,而且总的来说,加密领域风险投资的融资是一项持久、持续的活动。

目前,许多资金雄厚的风险资本公司仍愿意继续以数十亿美元估值继续领投,这意味着加密货币初创公司有越来越长的时间保持私有化的空间。当然,这是合理的,因为如果代币目前的发行价格是上次融资的倍数,那么即使是后来的风险投资家仍然可以找到一笔划算的交易。

问题在于,当一家初创公司以 10 亿至 100 亿美元公开发行代币时,大部分上涨潜力已被早期参与者发现——那就是,没有人会通过购买一个价值 100 亿美元的代币而致富。

结构性偏向对公共市场资本不利,从而恶化了加密行业的整体氛围。人们希望与他们的互联网朋友一起致富,并围绕这种活动形成强大的在线社区和友谊。这是加密的承诺,而这一承诺目前并未兑现。

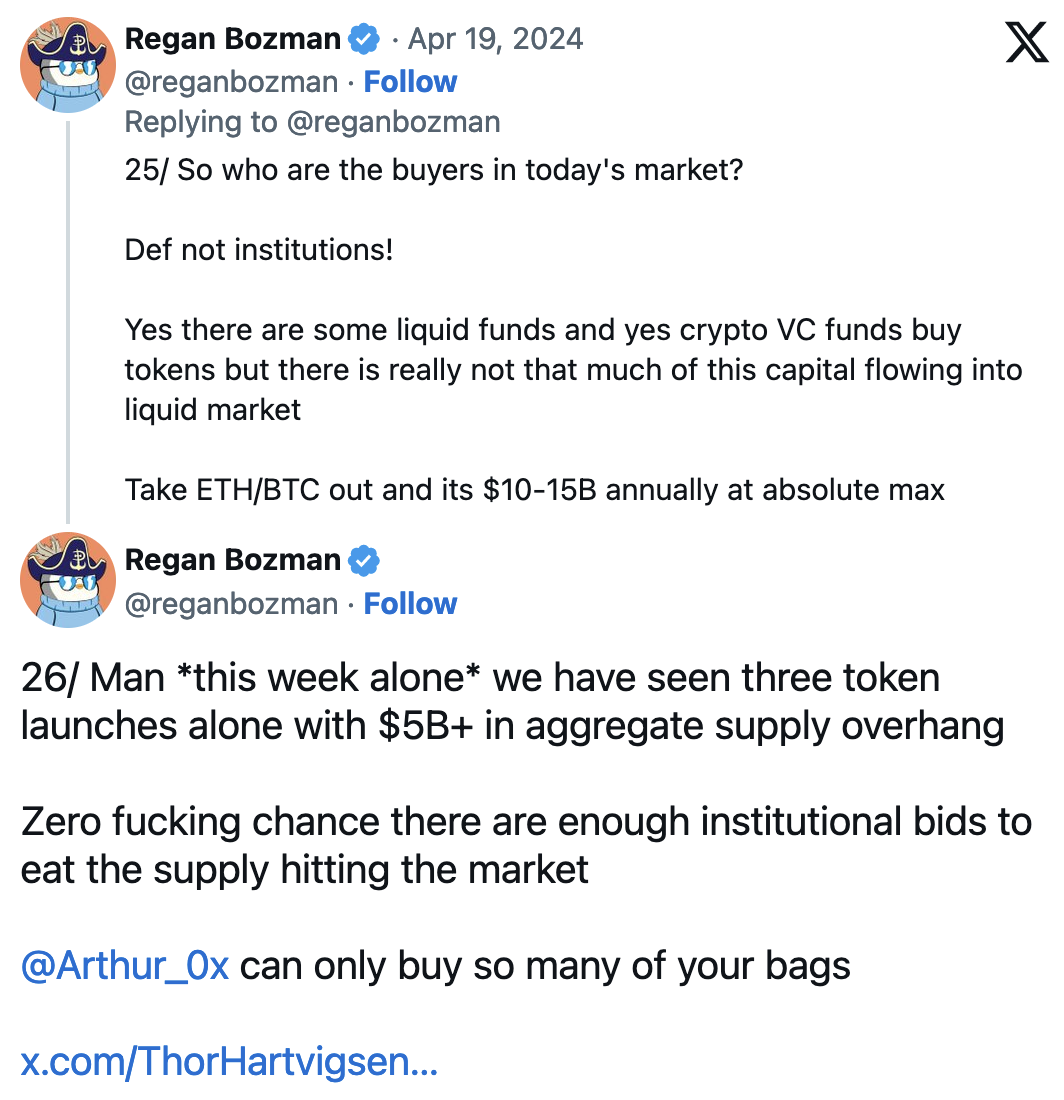

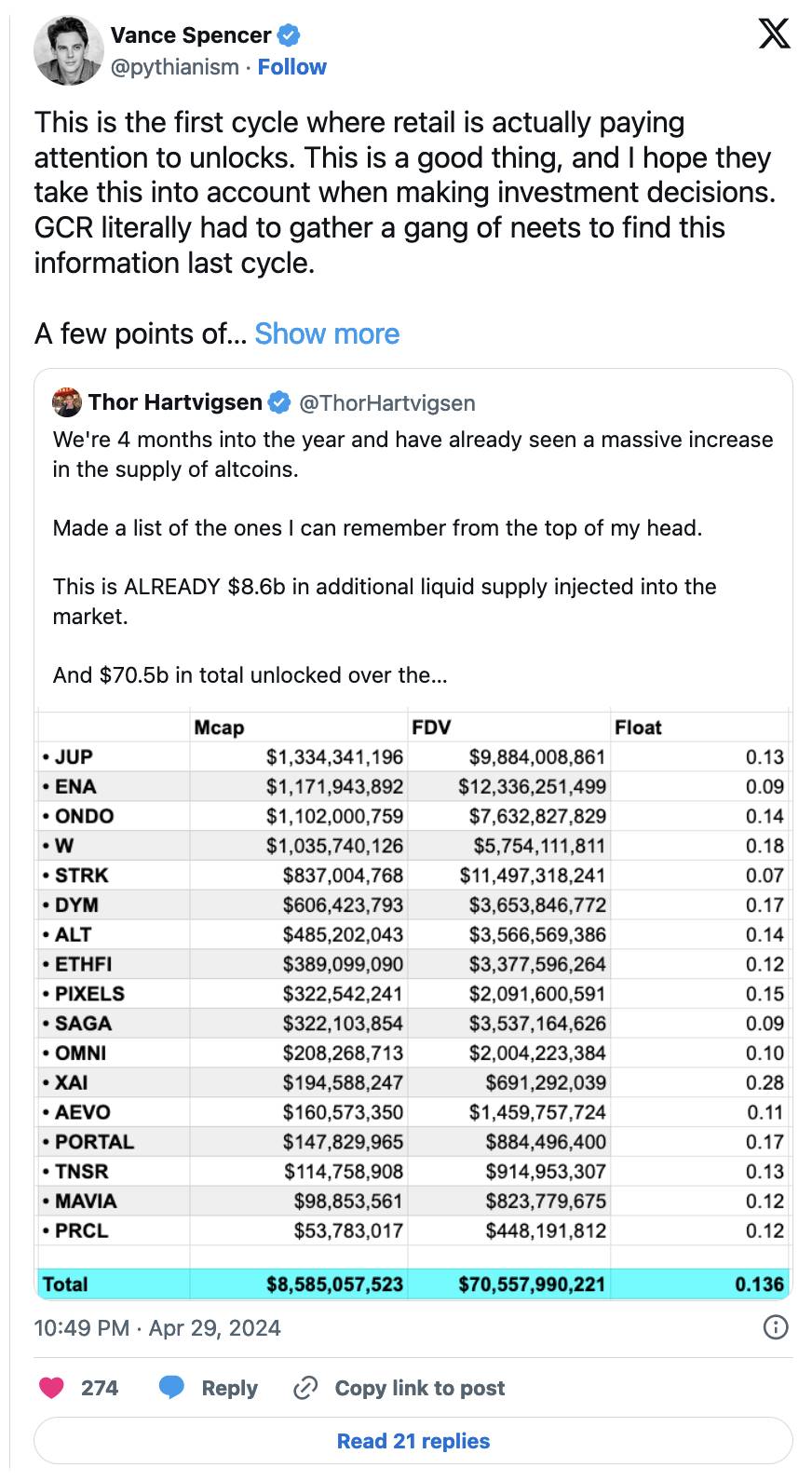

在没有新参与者的情况下面临数十亿的解锁

几个数据点应该会让您开始思考:

据 Vance 的估计, 2024 年和 2025 年来自风险资本解锁的抛售压力为 2000 亿至 3000 亿美元

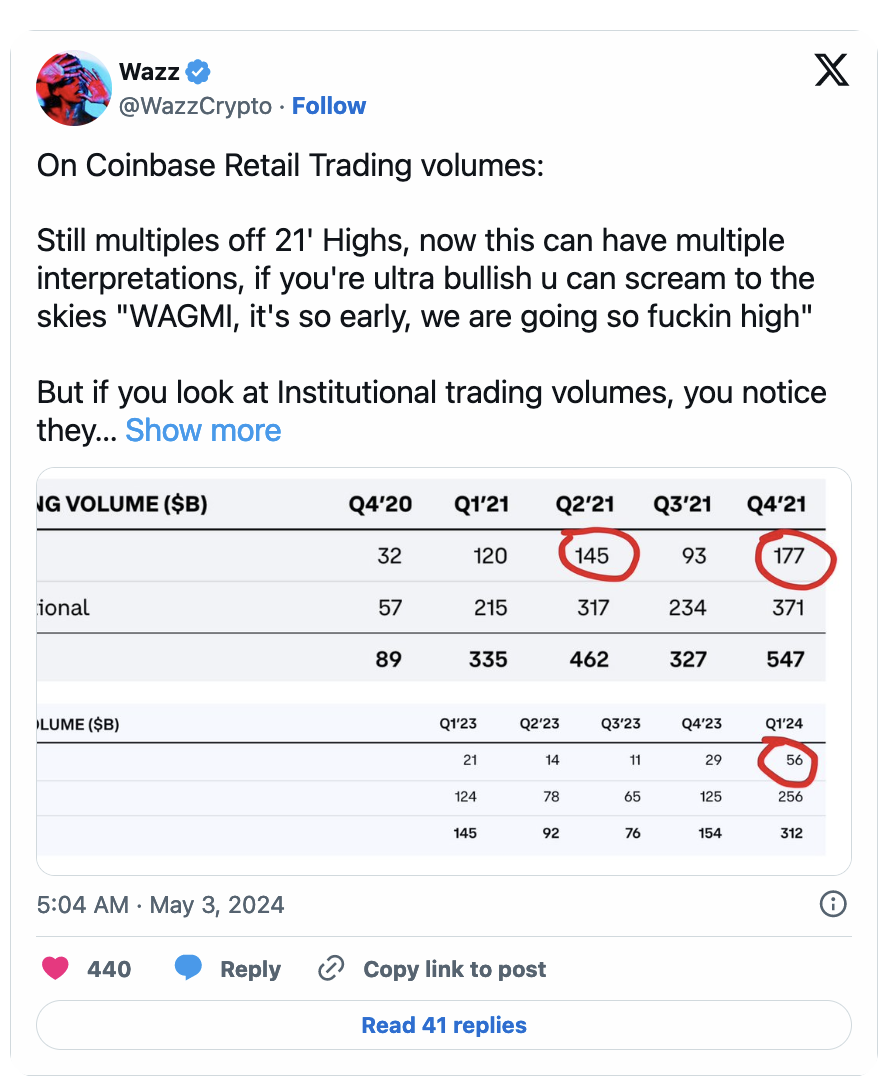

Coinbase 的第二季度报告进一步证明,至少在规模上,新的市场参与者并不存在

由于这个周期没有大量的新参与者,风险资本的供应大大超过了对该资本成果的需求

由于散户主要持有加密资产的长尾,因此通过比特币 ETF 进入的机构流动性不会对这些市场产生影响。来自加密原生玩家将他们以 1.4 万美元购买的 BTC 抛售给 Larry Fink 所带来的资本回收可以暂时支撑这些资产,但这都是具有 PVP 能力的玩家的内部资本,他们知道解锁的原理以及如何避免解锁。

美国证券交易委员会(SEC)的影响

通过限制初创公司更自由地筹集资本和分发代币的能力,SEC 正在鼓励资本流向监管约束较少的私有市场。

SEC 对代币性质的腐败和过度的态度正在削弱公共市场资本的价值,初创企业无法用代币换取公开市场的资本,否则就会引发法律团队的大规模出血。

加密的合规化进程

随着时间的推移,加密逐渐变得更加合规。当我在 2017 年 ICO 狂热期间进入加密领域时,ICO 被吹捧为一种民主化投资和资本获取的方式。当然,ICO 最终演变成了一个被利用的骗局,但无论如何,这个故事还是迫使我和其他许多人认识到加密货币可以给世界带来的潜力。但当监管机构将这些交易视为明确的未注册证券销售时,ICO meta 就结束了。

然后,行业转向了流动性挖矿,经历了类似的过程。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier