这次Pi币真的上线主网了!

原文作者:SHLOK KHEMANI

我们解释了两者采取的不同方法。最后,我们拆解了 Sanctum,这是一个在 Solana 上重新思考流动性质押的新颖协议。

交易网络需要高度的安全性才能赢得信任。如果有人能够改变 SWIFT 电汇指令或 Visa 交易,人们将会对这些系统失去信任。区块链也是如此。安全性决定了用户对它们的接受程度。例如,比特币区块链背后有最高的哈希率支持。

因此,我们有一个基本的理解,即一旦交易被记录在网络中,恶意行为者就不能操纵交易。但在比特币上交易的成本非常高。

近年来,像 Solana 和以太坊这样的低成本网络已经过渡到了权益证明(PoS)共识机制。与依赖计算能力的比特币不同,这些网络使用质押资本来衡量经济安全。

在我们深入探讨这是如何运转之前,这里有一些你可能在本文中看到的术语的快速概览:

验证者: 保护 PoS 链的用户。

质押: 验证者通过锁定一定数量的网络本币作为抵押品,获得创建区块、处理交易和保护网络的权利。这种抵押品被称为他们的“股权”。一些网络(如以太坊)规定了最低质押额,而其他网络(如 Solana)则没有。

领导者: 网络选择一个验证者,称为领导者,来创建下一个区块。被选为领导者的概率与他们的质押规模和其他特定于网络的因素成正比。一旦领导者创建了一个区块,网络中的其他验证者就会验证其交易的有效性。

如果网络接受了该区块,领导者就会收到网络发行的区块奖励和用户支付的交易费。

削减: 如果其他验证者认为区块无效,领导者可能会在称为削减的过程中失去一部分代币作为惩罚。验证者通常对他们帮助保护的网络有巨大的经济敞口。因此,他们几乎没有动机将有缺陷的数据传递给网络。如果他们这样做了,他们将通过削减失去代币。

当一个 PoS 区块链按预期工作时,诚实验证者获得的奖励累积形成对质押代币的稳定收益,通常以年化收益率(APY)表示。在以太坊上这种收益通常在 2-4% 之间。

这些来自质押的回报有三个功能。首先,它们保护网络。其次,它们激励生态系统内的长期参与。第三,它们有助于确保长期参与者不会被通货膨胀稀释。

如果你把网络想象成城市,质押就像在那个城市里建房子。它让你长期留在那里,并且随着时间的推移而升值。

当前困境

质押有它的优势,但它们并不便宜。就像在现实世界中建房子一样,人们可能没有时间、精力、资本和技能来设置一个验证者节点。每个人都想要收益,但期望为了收益而运行一个验证者可能并不可行。这就是委托质押的用武之地。

这个概念很简单:用户将他们的质押委托给一个验证者,然后验证者在扣除一定比例的收益作为费用后,将赚取的奖励返还给用户。

虽然委托质押为用户解决了一个问题,但它也造成了另一个问题。

当用户持有链的本币时,它是流动的。他们可以随时出售它,或者将其部署到 DeFi 协议中以获得额外的收益,如借贷和流动性池。然而,一旦代币被原生质押,它就变得非流动了。质押者必须等待绑定期,冷却期过去后,才能提取他们的质押。

在某些 PoS 链上,这可能长达 21 天。他们还放弃了在代币被质押时赚取额外收益的机会。我猜你不能在这场游戏中既持有你的质押又能吃掉(收益)。

流动性质押是一种解决方案,允许用户通过一个协议质押他们的代币,该协议铸造代表质押资产的流动性质押代币(LST)。这些 LST 可以自由地在交易所上交易,并用于 DeFi 应用,为用户提供流动性。当用户想要收回时,他们可以向质押协议提供他们的 LST 以换取本币,然后协议会销毁 LST。

如果太多用户急于通过在交易所交易退出他们的流动性质押资产,可能会导致脱钩。去年,Lido 的代币就出现了这种情况,其流动性质押代币的价格低于它可以赎回的价格——一种银行挤兑。

质押在保护 PoS 区块链中发挥着核心作用,由于其解锁了非流动资本的基本效用,流动性质押已成为加密领域最重要的领域之一。

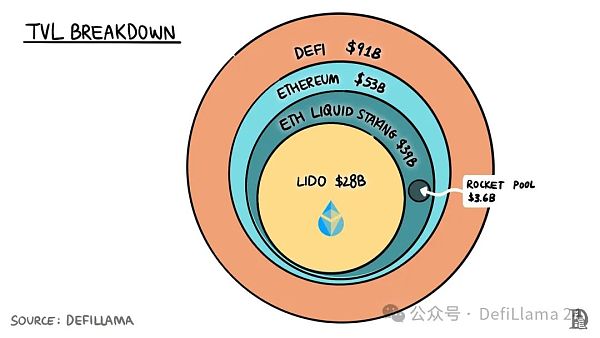

在跨链的流动性质押协议中的总锁定价值(TVL)占所有 DeFi 协议 TVL 的 50% 以上。在那个生态系统中,Lido 占据了约 280 亿美元的质押资产。但 Lido 是做什么的?

在以太坊上成为验证者需要至少 32 ETH(截至2024年5月7日约为10万美元)的质押,技术知识,并伴随着削减的风险。这使得单独质押(运行自己的验证者)对大多数用户来说是一个不吸引人的选择。

以太坊不支持原生的质押委托。这意味着你不能直接将你的 ETH 与验证者一起质押,而是需要一个协议外的服务来促进委托。那些有资本但缺乏知识或意图的人可以将节点操作委托给像 P2P 或 stakefish 这样的质押即服务产品,这些产品每月收取服务费。

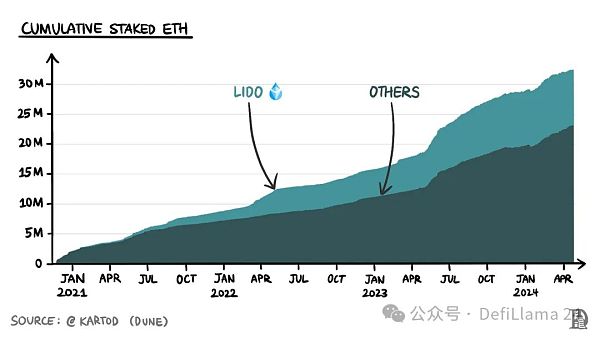

丽都的统治地位随着时间的推移而增强。

那些没有 32 ETH 资本的人依赖于像 Lido 这样的平台。用户可以将 ETH 存入 Lido 的质押池,以换取流动性质押代币 stETH。存款池平均分配给 39 个受信任和经过审查的节点运营商。Lido 对质押奖励收取 10% 的费用,平均分配给节点运营商和 Lido DAO 国库。

这里有一些数字可以帮助你理解 Lido 的规模:

所有 ETH 中有 27% 被质押。在质押的 ETH 中,将近 30% 被存入 Lido。

Lido 的 TVL 约为 287 亿美元,是链上第二大质押协议(RocketPool 为 37.1 亿美元)的 7 倍以上。

Lido 占以太坊总 TVL 的一半以上,占所有链上总 DeFi TVL 的近三分之一。

这些数字引发了两个问题。

首先,Lido 是如何变得如此占主导地位的?

其次,这种主导地位对像以太坊这样的去中心化网络来说是否健康?

第一个问题的答案在于流动性和分布之间的相互作用。

LST 的最大价值主张是即时流动性。用户应该能够在任何时候以尽可能低的滑点(最佳价格)出售代币。滑点是 LST 与其他资产(ETH,稳定币)在交易所上的流动性对大小的函数。

这些对越大,滑点越低,LST 的采用就越广泛。

Lido 的 stETH 在 LST 中具有最高的流动性。一个人可以在多个交易所上通过不到 2% 的价格影响(如这里所示的 ±2% 深度数字)买卖价值超过 700 万美元的 stETH。对于第二大的 LST rETH,同一指标不到 60 万美元。

高流动性也有助于集成到借贷协议中。用户经常将质押资产作为贷款的抵押品。它有两个功能。首先,他们可以在底层资产上获得收益。其次,它为他们提供了质押资产的美元流动性。这些美元随后可以用于交易或通过购买更多的底层资产(ETH 或 SOL)来增加杠杆,以质押并增加收益。

但当用户针对资产的贷款被清算时,协议需要即时流动性来防止抵押品变坏(变成未充分抵押)。如果一个 LST 的流动性很低,借贷协议接受它作为抵押品的可能性就会降低。stETH 目前是以太坊上最大的借贷协议 Aave 上供应最多的资产。

相互作用的另一半是分布。用户持有 LST 是为了赚取额外的收益或参与更广泛的 DeFi 领域。因此,一个 LST 可以使用的协议越多,持有它就越有吸引力。想想世界各地的货币。一个地区货币被接受的程度越高,它的价值就越大。

Lido 的 LST(stETH)就像质押资产的美元。以太坊生态系统中没有一个 LST 像 Lido 的 stETH 那样被广泛接受。

人们可以在 Optimism 上的 Synthetix 永续市场上使用 stETH,在 BNB 链上的 Venus 货币市场上使用,或在 Arbitrum 上的 Aave 上使用。EtherFi,一个拥有所有质押 ETH 约 4% 的质押协议,只接受 ETH 和 stETH 存款。同样,即使是像 Morpheus 这样的新协议,一个点对点 AI 网络,也只接受 stETH 存款。

流动性和分布相互促进。LST 的流动性越高,对用户来说就越有吸引力。持有 LST 的用户数量越多,协议集成它的动机就越大。这反过来又导致了更广泛的采用,更多的用户将资金存入 Lido,产生更高的流动性。

这些复合网络效应导致了一个集中式赢家通吃的市场结构。Lido 是一个庞然大物,因为它在以太坊上占据了这个市场,这是 DeFi 活动最多的链。

但这是否意味着 Lido 的主导地位对以太坊的去中心化本质构成威胁?一些人,比如本文的作者,认为它是。作为控制着约 30% 质押以太坊的 Lido DAO,可能对网络有着过大的影响。

鉴于 Lido 目前只有 39 个节点运营商,存在着运营商串谋进行对网络健康有害的活动风险。他们理论上可以进行交易审查和跨块 MEV 提取。如果 Lido 继续增长并占据了所有质押 ETH 的一半,他们可以开始审查整个区块。在质押 ETH 的三分之二时,他们将能够最终确定所有区块。

LDO 持有者从 DAO 保留的 5% 的质押奖励中受益。因此,他们的动机是最大化 Lido 持有的质押量和他们的运营商产生的费用。他们做出的任何决定都将服务于这一目标,而不是为了更广泛的以太坊生态系统的利益。

这呈现了一个基本的原则-代理问题。Lido 正在做出改变以减轻这些风险。

首先,他们正在努力增加运营商,使其更加地理分散,并最终允许任何验证者无需许可地加入。

第二,有一个提议将双重治理引入协议。stETH 和 Lido 持有者都将对项目的发展方向有发言权。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier