这次Pi币真的上线主网了!

撰文:BitMEX 创始人 Arthur Hayes

编译:白水,金色财经

全球精英拥有各种政策工具来维持现状,这会造成现在或以后的痛苦。 我持愤世嫉俗的观点,认为民选和非民选官僚的唯一目标是继续掌权。 因此,简单按钮总是先被按下。 艰难的选择和强力的药物最好留给下一届政府。

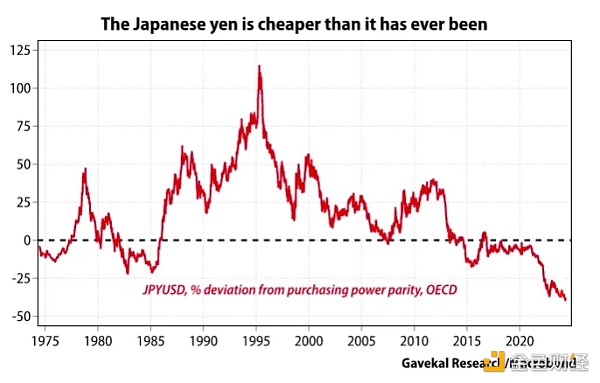

需要一系列极长的文章才能充分解释为什么美元兑日元汇率是最重要的全球经济变量。 这是我第三次尝试描述引导我们进入加密 Valhalla 的一系列事件。 如果政策制定者放弃使用这一工具,那么我知道将会采取更长、更艰难、更持久的路线纠正行动。 到那时,我可以为您提供有关货币事件顺序和相关历史观点的更全面的解释。

当我读到拉塞尔·纳皮尔(Russell Napier)最近撰写的两本《坚实基础》时事通讯时,真正的「哦,他们真的完蛋了」的时刻到来了,内容涉及负责日本和美国和平的货币官员陷入的双输局面。 5 月 12 日发布的最新通讯描述了日本央行 (BOJ)、美联储 (Fed) 和美国财政部可以使用的简单按钮。

很简单,美联储根据财政部的命令,可以合法地将美元无限量地与日本央行进行兑换,只要他们愿意。 日本央行和日本财务省(MOF)可以使用这些美元通过购买日元来操纵汇率。 通过以这种方式升值日元,可以避免以下情况: 日本央行提高利率,并在此过程中迫使银行、保险公司和养老基金等受监管资本池以高价和低收益率购买日本政府债券(JGB)。 为了购买这些定价过高的日本国债,这些资本池必须出售其美国国债(UST)以筹集美元购买日元并将其汇回本国。 财政部出售 UST 来筹集美元并购买日元。

如果 UST 的最大持有者日本公司不成为强制卖家,它将帮助美国财政部继续以负实际利率为挥霍无度的联邦政府提供资金。 否则,财政部将不得不启动收益率曲线控制(YCC)。 这是最终的目的地,但由于明显的通货膨胀和可能的恶性通货膨胀效应,必须尽可能长时间地阻止它。

谁是日本国债的最大持有者? 日本央行。

谁负责日本的货币政策? 日本央行。

当利率上升时,债券会发生什么? 价格下跌。

如果利率上升,谁损失最多? 日本央行。

如果日本央行加息,它就会切腹自杀。 鉴于其强烈的自我保护本能,该机构不会提高利率,除非它有解决方案将损失分摊给除自身以外的金融参与者。

如果日本央行不加息,美联储也不降息,美元兑日元利差就会持续存在。 由于美元收益率高于日元,投资者将继续抛售日元。

要了解日元贬值为何会引发地缘政治和经济问题,让我们来中国看看。

中国和日本是直接的出口竞争对手。 中国商品在许多行业的质量与日本商品相当。 因此,唯一重要的是价格。 如果人民币日元汇率上升(日元走弱与人民币走强),中国的出口竞争力就会受到损害。

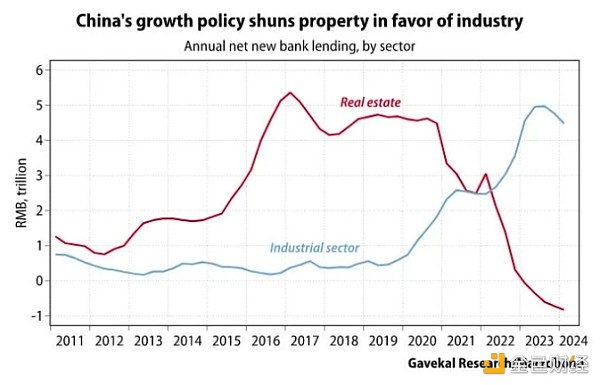

中国将摆脱通货紧缩的希望寄托在制造业和出口更多商品上。

财富=坏

制造=良好

这就是廉价银行信贷的流向。

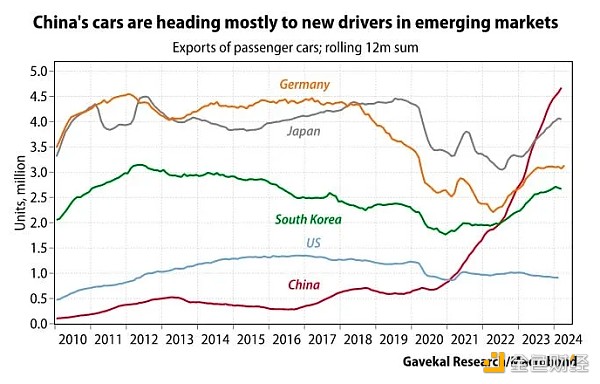

正如你所看到的,中国和日本在新兴乘用车出口市场上不分上下。 我以此作为全球出口竞争的例子。 考虑到每年的汽车购买量,这可能是最重要的出口市场。 此外,南半球还年轻且正在成长; 未来几年他们将增加人均汽车数量。

如果日元持续走弱,中国将通过人民币贬值来应对。

自 1994 年以来,中国人民银行 (PBOC) 基本上将人民币与美元挂钩,并略有升值。这就是这张 USDCNY 图表所显示的。 这种情况即将改变。

中国必须通过创造更多在岸人民币信贷来隐式贬值人民币,并通过提高美元人民币价值来显式贬值人民币,这样出口就能在价格上战胜日本。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier