这次Pi币真的上线主网了!

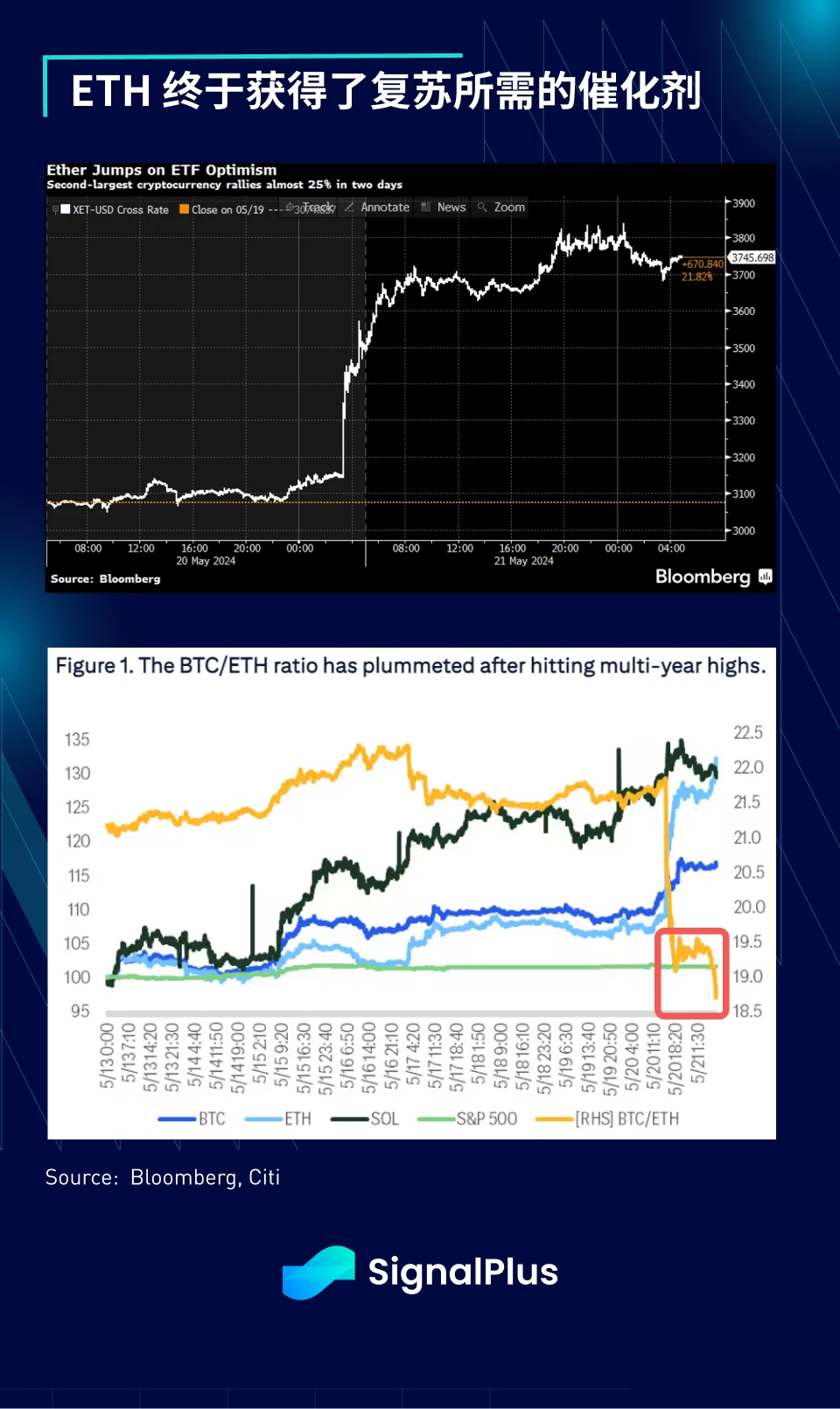

在过去 48 小时内,加密货币市场和 TradFi 的游说团体都被突如其来的变化搞得措手不及,美国 SEC 对 ETH ETF 的批准突然改变了立场,突然要求各 ETF 发行商更新其最新的“ 19 b-4 ”文件,并通知 NYSE 以及 CBOE 这些基金将在交易所上市,表明 ETH ETF 获得批准的可能性相当高。

作为回应, 5 家申请发行 ETF 的机构(Ark 21、Fidelity、Franklin Templeton、Invesco/Galaxy、VanEck)在过去 24 小时内更新了其 19 b-4 文件,其中 VanEck 的产品甚至已经在 DTCC 以 $ETHV 的名称列出,这个进度实在是太快了!

那么更新后的文件有什么变化呢?ETF 分析师报告称,毫不意外,SEC 要求所有发行商删除所有提及 ETH 质押的内容,因为这是该机构主张 ETH 是一种证券的主要论点,因此,最终 ETH ETF 的标的资产可能不能“质押获利”,但如果是通过中心化交易所包装,或者通过愿意支付存款利息的第三方平台来完成,又该怎么处理?最终的 S-1 文件将如何描述?这个行业果然还是律师最有优势!

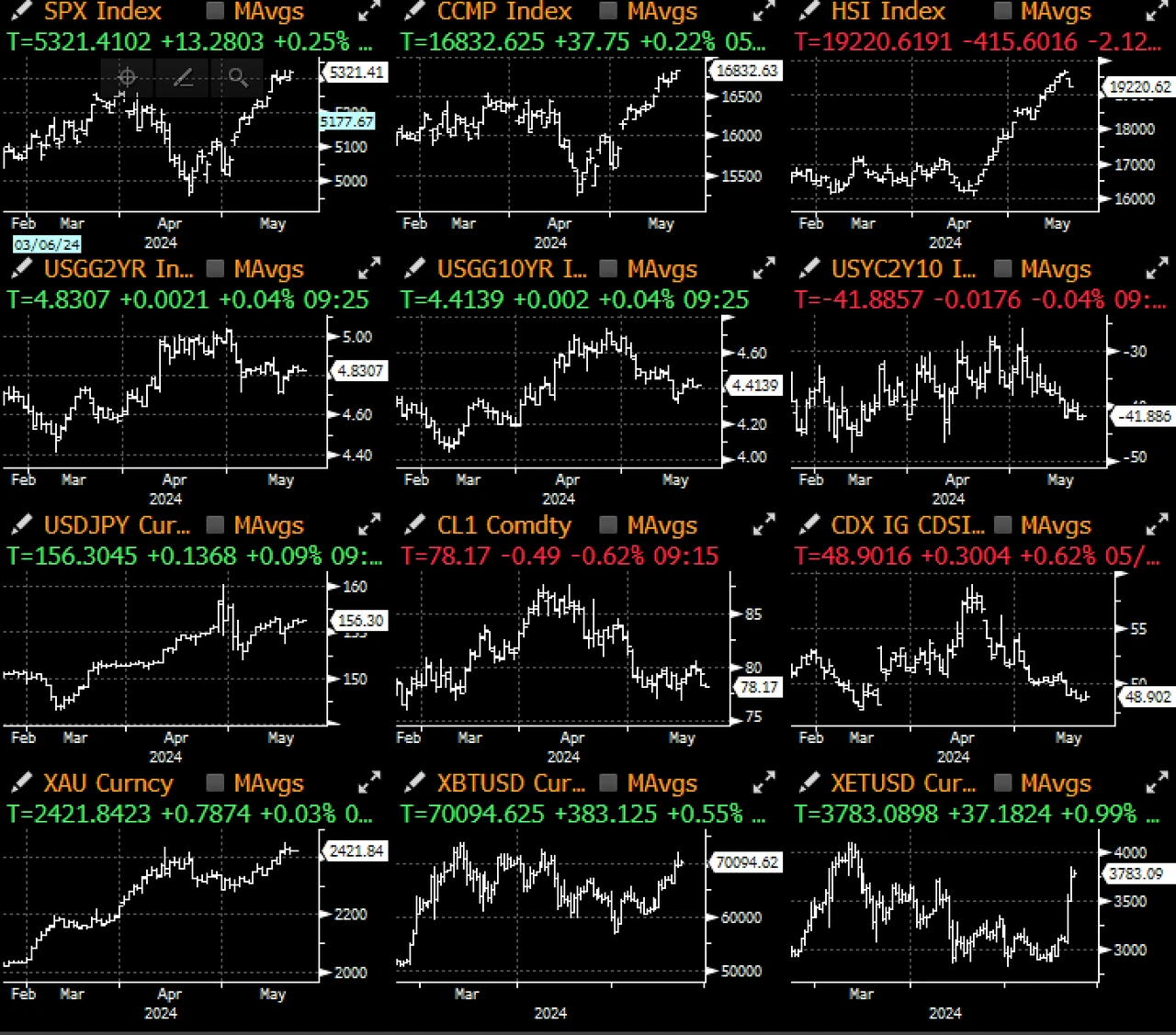

ETH 当然随着消息大涨,在不到 2 天内从 3100 飙升 25% 至 3750 美元。ETH 在过去 2 年的表现相对不佳,过去 1 年中的表现大幅落后于 BTC,面临手续费下降、来自 L1-EVM 的竞争以及过度关注复杂的流动性质押和再质押等问题,夺走了 POS 前 Ethereum 最初的“稳健货币”的叙事。如今,与 BTC ETF 的批准类似,“TradFi 大佬”的加入再次有望成为 Ethereum 摆脱低谷所需的催化剂。

与 1 月份不同的是,市场现在已经有了关于这些 ETF 发行如何进行的“剧本”,或至少有一个先例可供参考:

自 1 月 BTC ETF 获准以来,Bitcoin 价格越来越受到 TradFi ETF 资金流入速度的推动

BTC 与宏观因素甚至 Nasdaq 的相关性都远高于先前周期的水平

BTC 在 1 月份经历了一场快速的利多兑现,从 5.7 万左右跌至约 5 万美元,随后累积的资金流入迅速将价格推至 7.2 万美元以上的新高,这次市场参与者是否还会有同样的行为?

鉴于 ETH 如此不受欢迎,原生用户是否累积了足够的 ETH?与 BTC ETF 的情况不同,原先 ETH ETF 批准的可能性长期处于“微乎其微”的状态。

Grayscale 卖出积压与 ETF 资金流入共同作用最终会对价格产生什么影响?

ETH 的流通量比 BTC 小得多,我们是否应该预期 ETH 未来的净流入/流出会造成更大幅度的价格波动?

Larry Fink 和华尔街这次对 ETH 的推广会有多积极?

随著交易量持续向美国时区转移,美国市场的影响力(年初至今创历史新高)是否会持续增长?

从时程上看,距离最终 S-1 批准日期还有很长的路要走,到 ETF 推出时,宏观环境(经济和利率)是否已经发生很大变化?

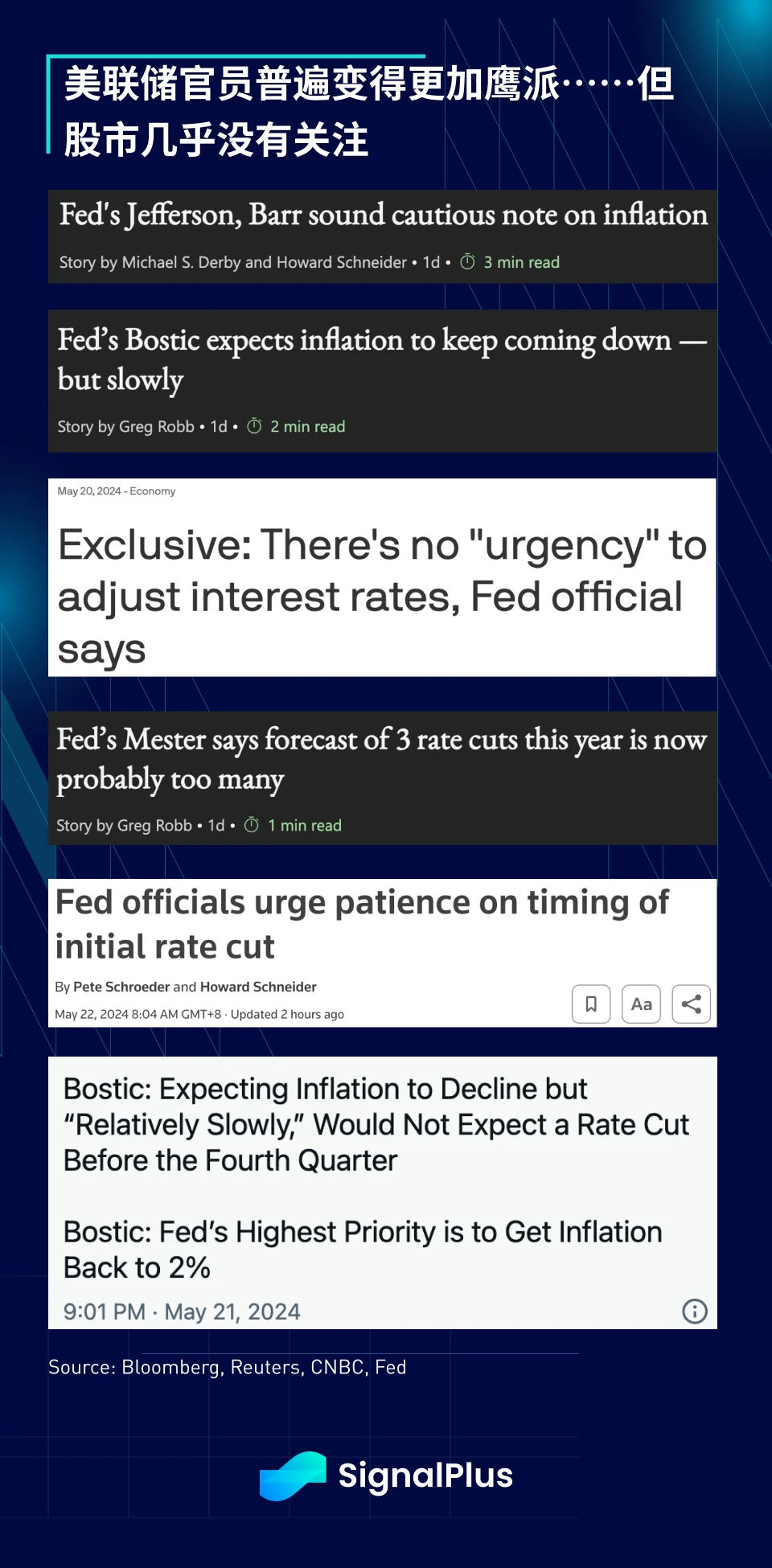

说到不断变化的宏观因素,在市场等待今天 Nvidia 财报的同时,一众美联储发言人已经悄然但坚决地再次改变了他们的利率叙事,这一次又回到了鹰派立场。仅在本周和过去一周:

美联储理事 Waller:“在就业市场没有显著疲软的情况下,我需要再看到几个月的良好通胀数据,才能放心支持货币政策立场的放松。”

副主席 Jefferson:“现在判断近期通胀减速过程是否会持续下去还为时过早”

副主席 Michael Barr:“今年第一季度的通胀数据令人失望。这些结果并没有给我带来支持放松货币政策的信心”

亚特兰大联储 Bostic:“我不急于降息……我的预测是今年通胀将继续下滑,直到 2025 年”,然而他补充说,价格下降的速度将比许多人预期的更慢。

克利夫兰联储 Mester:“我之前的预测是三次(降息),但根据我现在看到的经济发展,我不认为这仍然合适……我需要再看到几个月的通胀数据显示出通胀在下降”

旧金山联储 Daly:目前尚不清楚通胀是否确实在减退,且不存在降息的“紧迫性”

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier