这次Pi币真的上线主网了!

撰文:0xWeilan

经过15年发展,BTC及Crypto产业从技术研发、边缘市场验证步入大规模采用阶段。从鲜为人知、臭名昭著,到疾风骤雨,艳阳乍现,其实现的路径与形式往往出人意料。

一切看似偶然,却似乎全是必然。

继1月BTC ETF批复之后,美国SEC在5月23日再次出乎意料地宣布批复8只ETH ETF。因为市场此前已默认ETH ETF的批复拖后至下半年,意外利好突然落地推动处于弱势状态的BTC、ETH分别反弹超过11.4%和24.83%。

在BTC和Crypto大规模采用的漫长历程里,传统金融及监管机构的转变为加密产业和市场发展带来巨大的推动力。在Crypto方面,民主党的“意外”倒戈,既显示出美国5000万Crypto持有者的影响力已经不容小觑,也显示出以贝莱德为代表的传统金融机构大举进入所带来的政策影响。

同在5月23日,美国众议院高票通过了《21 世纪金融创新与技术法案》(Financial Innovation and Technology for the 21st Century Act,又称FIT21)。长远来看,FIT21法案的通过对Crypto行业发展的促动要远超BTC ETF和ETH ETF的批准发行。

对加密产业而言,FIT21法案将要带来的制度肯定和保护影响深远。该法案为区块链项目在美国安全、高效地启动提供了路径;以被监管标的属于证券还是商品为基准,厘清美国证券交易委员会(SEC)和商品期货交易委员会(CFTC)的监管界限;明确针对加密货币交易所的监管,并通过建立实施交易规则以保护美国投资者。

众议院通过之后,FIT21法案将交由参议院审议,如得批复将交由美国总统进行审议。FIT21法案的批复还需要时间,落地实施更会漫长。但其突破意义已初步彰显,为Crypto行业在美国的长足发展进行制度层面的肯定与促进表明,解除合法性危机的Crypto产业已成为美国重点发展的产业之一。

5月初,美国发布4月经济数据——失业率和非农就业数据远低于市场预期,导致降息预期提升,推动美元指数下滑,4月出现大幅下跌的美国三大股指强劲反弹。另在英伟达大超预期的财报加持下,纳斯达克指数单月上涨6.88%,收复4月跌幅并再创历史新高。

5月,纳指强势上涨6.88%,收复4月全部跌幅并创下历史新高

月中,美联储持续发布鹰派言论,打压降息启动与降息频次预期,使得市场随之震荡。然而,美国经济局部出现温和衰退使得市场参与方相信加息难以发生,降息只是时间问题。高盛预计降息启动时间已由7月推迟至9月,目前的市场走势可以视作已经体现这一预期。

后市如无反常经济数据,预计美国科技股做多趋势不会改变。

5月,BTC开于60621.20美元,收于67472.41美元,全月上涨6850.31美元计11.3%,振幅25.54%。

BTC月线走势

未能如纳指强势收复4月跌幅,BTC 5月表现相对弱势,在巨幅震荡之后成交量未能有效放大,在走势上留下较长上下影线。最大收获是在月初跌出顶部箱体之后有效收回,重新回到58500~69500美元的震荡区间。

虽然链上活动基本面继续恶化,但价格有效回升,加之宏观金融、产业、资金等维度的支撑,使得牛市结束的担忧暂时被搁置。

BTC日线走势

本轮周期,BTC上涨动力经过3个阶段,补库存、BTC ETF批复预期炒作和BTC ETF运营后资金流入驱动阶段。截至5月底,除ETF通道外,场内资金流入已大幅放缓。EMC Labs判断,5月,BTC价格反弹主要受ETH强力上涨所带来的联动效应驱动。

场内产业资本出现从BTC流向ETH的迹象,这一点在5月15日之后的ETH/BTC交易对放大的交易量上可以得到印证。

ETH/BTC交易对成交量放大明显

产业资本的逆向流动,预示着后市BTC的价格发现将主要由BTC ETF通道的流入资金和场内存量资金是否出手来决定。

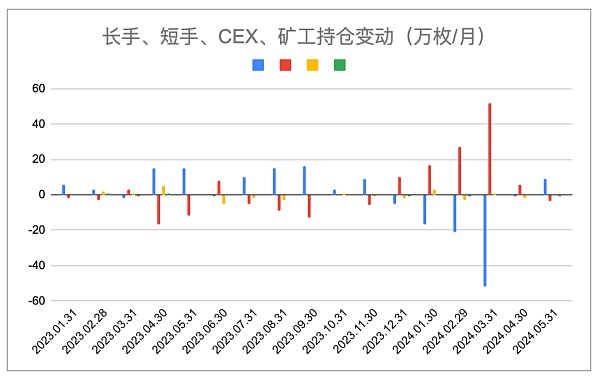

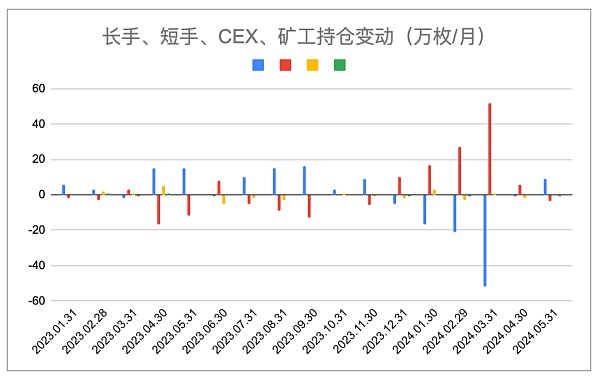

牛市进展过程中,长手将分批持有的BTC逐步向市场抛售,而受价格吸引志在短期跑赢市场的短手们则不断增加仓位。

12月以来,这一“由长入短”的趋势一直持续,直至5月发生了逆转。本月,长手群体整体上由抛售转变为积累状态增加了9.34万枚BTC,而短手则开始减仓抛售了3.82万枚。

长手、短手、CEX、矿工持仓状况(EMC Labs制图)

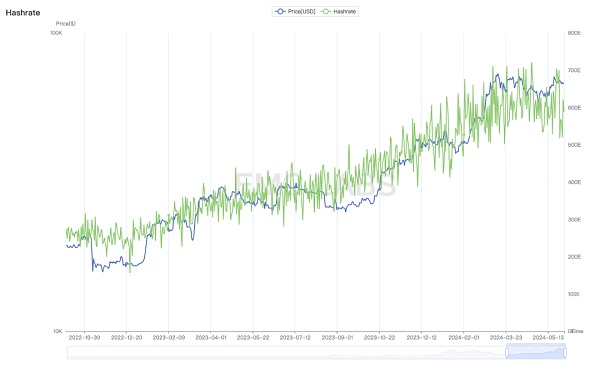

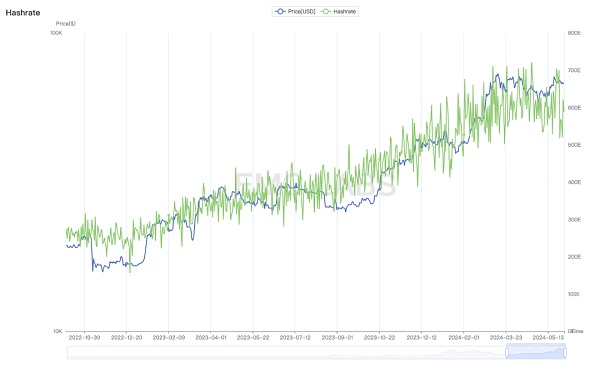

矿工群体进入减半后的第一个月,爆块奖励和转账消费收入双双下滑,收入大幅减少将至9.63亿美元(The Block统计)。EMC Labs发现,在收入锐减压力下,本月矿工被迫做出了来年两个动作,其一为抛售库存向市场抛售积累的6000枚BTC,其二为减少算力供应。

伴随价格下跌,比特网络在4月23日达到峰值之后,最多丢失了28%的算力。

比特网络算力统计

目前矿工群体持有180万BTC,本轮牛市以来尚未进行大规模抛售,后继如果市场出现下跌,为了维持矿场运营,矿工群体可能进行抛售推动处于弱平衡状态的市场下行。

牛市进展过程中,长手将分批持有的BTC逐步向市场抛售,而受价格吸引志在短期跑赢市场的短手们则不断增加仓位。

12月以来,这一“由长入短”的趋势一直持续,直至5月发生了逆转。本月,长手群体整体上由抛售转变为积累状态增加了9.34万枚BTC,而短手则开始减仓抛售了3.82万枚。

长手、短手、CEX、矿工持仓状况(EMC Labs制图)

矿工群体进入减半后的第一个月,爆块奖励和转账消费收入双双下滑,收入大幅减少将至9.63亿美元(The Block统计)。EMC Labs发现,在收入锐减压力下,本月矿工被迫做出了来年两个动作,其一为抛售库存向市场抛售积累的6000枚BTC,其二为减少算力供应。

伴随价格下跌,比特网络在4月23日达到峰值之后,最多丢失了28%的算力。

比特网络算力统计

目前矿工群体持有180万BTC,本轮牛市以来尚未进行大规模抛售,后继如果市场出现下跌,为了维持矿场运营,矿工群体可能进行抛售推动处于弱平衡状态的市场下行。

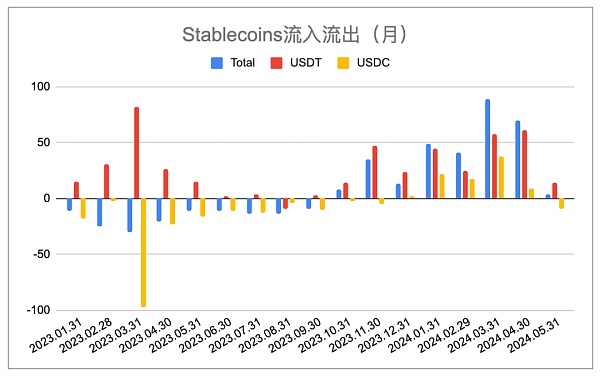

本轮周期以来,稳定币自2023年10月实现净流入推动市场振作向上,流入规模在今年3月4月创下本周期以来的最高和新高记录,成为承接大规模BTC利润变现导致的流动性冲击的重要力量(另一力量是BTC ETF通道的法币资金)。

及至5月份,伴随巨量筹码交换和剧烈市场震荡,加之降息延后,稳定币通道的资金流入速度大幅下降。EMC Labs统计,5月稳定币资金流入仅3.41亿美元,远低于3月4月的89亿和70亿。

主要稳定币供应月度变化(EMC Labs制图)

对比两大稳定币,USDT 本月流入13.94亿,而 USDC 5个月来首次录得9.73亿流出,显示出美区稳定币通道资金的趋势变化较亚洲区更为敏感。

5月11只BTC ETF Flows(SoSo Value制图)

EMC Labs观察ETF通道的法币资金发现,在5月22个交易日中5个交易日流出,17个交易日录得净流入,全月净流入19.05亿亿美元,远远高于稳定币通道的3.41美元流入。

截至5月底,美国11支BTC ETF持有的资产已高达580亿美元,持有BTC 852256枚计总供应的4.32%,正在成为左右BTC价格的重要力量。

在4月报告中,我们判断市场进入牛市中继状态,第一波大规模的筹码交换(3~4月)已经发生。5月全月,长短手买卖均大幅下降,市场供给恢复“由短入长”,交易所存量BTC重回流出状态,标志着BTC市场内部进入激情宣泄后的弱平衡状态。

我们维持判断,场内资本出现由BTC向ETH迁移的趋势,“以太坊时间”将继续,BTC后继走势取决于美国宏观经济数据和美联储的市场发声。

处于弱平衡状态的BTC,其实并不需要太多资金即可推动上行。可能的买力一方面来自ETH ETF批复热度所带来的连带效应,一方面来自BTC ETF通道的法币资金。伴随其规模的持续增长及与纳指同频的节奏,BTC ETF通道的法币资金也许会成为左右BTC价格的独立力量。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier