这次Pi币真的上线主网了!

本文来自:Mechanism Capital 联合创始人 Andrew Kang

译者:Odaily 星球日报 Azuma

编者按:本文系 Mechanism Capital 联合创始人 Andrew Kang 就 ETH 后市表现的分析文章。在文章中,Andrew 着重分析了以太坊现货 ETF 的潜在资金流入规模,并结合 ETH 与 BTC 的市场结构区别,给出了“在接下来一年内,ETH/BTC 的汇率将持续下跌,区间可能在 0.035 到 0.06 之间”的激进预测。

以下为 Andrew 全文内容,由 Odaily 星球日报编译。

比特币现货 ETF 的推出为许多潜在的新买家提供了将 BTC 纳入其投资组合的机会,但相对而言,以太坊现货 ETF 对 ETH 本身的影响可能并不会那么明显。

当贝莱德提交比特币现货 ETF 申请时,BTC 的价格大概在 25000 美元,我当时给出了乐观的预测。自那时以来,BTC 的回报率已达到了 2.6 倍,ETH 的回报率为 2.1 倍,如果从周期底部开始算起,BTC 的回报率则为 4 倍,以太坊同样也是 4 倍。

那么,以太坊现货 ETF 这次又能带来多大的增量呢?先说结论,我认为除非以太坊找到了改善其经济效应的有效途径,否则增长空间将非常有限。

ETF 净流入分析

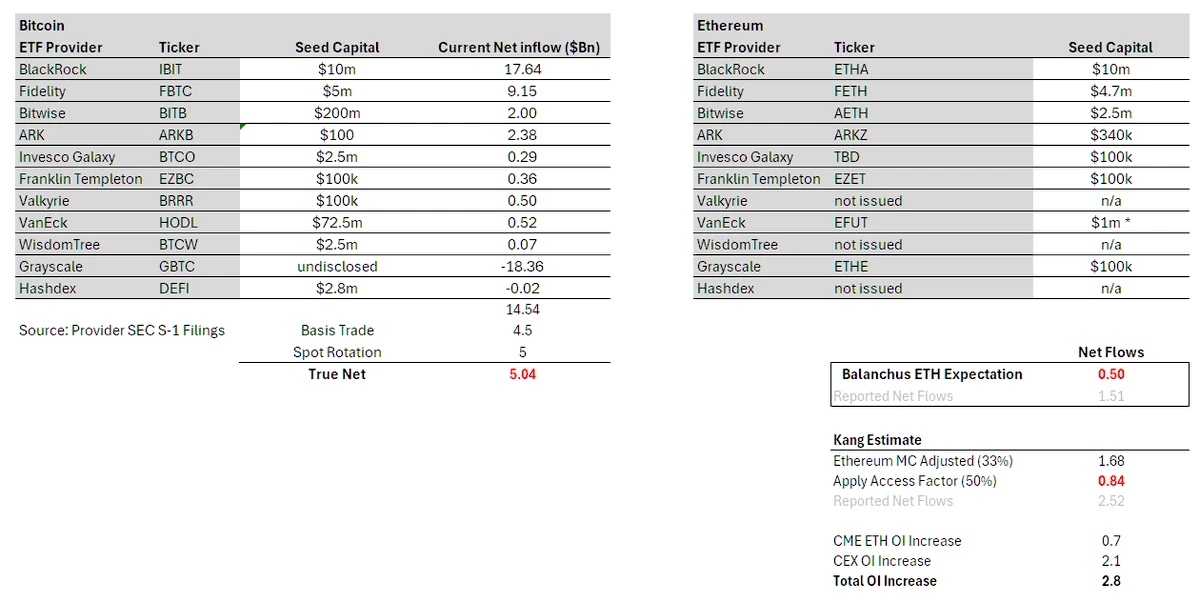

总体而言,比特币现货 ETF 如今已经累积了超 500 亿美元的 AUM(资产管理规模)。

这是一个令人相当乐观的数字。然而,如果将与 GBTC 相关的资金流转剥离而出,推算之后你会发现净流入的资金规模将缩减至 145 亿美元。

实际上,该数字仍需进一步删减,因为这里边仍然包括了许多“德尔塔中性”(delta neutral)的交易,特别一些“基差交易”(Basis Trade,比如在卖出期货的同时买入 ETF)和“现货轮换”(Spot Rotation,即卖出现货转而买入 ETF)。依据 CME 数据和对 ETF 持有者的分析,大约有 45 亿美元的资金流入与“基差交易”相关;此外还有一些 ETF 专家曾指出,BlockOne 等大型机构进行了巨额的“现货轮换”操作,预计此类交易的规模约为 50 亿美元。去除这些“德尔塔中性”的交易,我们可以推测比特币现货 ETF 的实净流入约为 50 亿美元。

以此数据为基础,我们可以继续预测以太坊现货 ETF 的潜在流入情况。

彭博分析师 Eric Balchunas 曾估测,以太坊现货 ETF 的资金流量可能是比特币现货 ETF 的 10% 。这意味着在以太坊现货 ETF 启动交易后的六个月内,明面上报告的净流入数字可能在 15 亿美元左右,但实际的净流入将为 5 亿美元左右。虽然 Balchunas 在关于 ETF 的批准预测上曾有过失手,但我认为他对以太坊现货 ETF 所表现出的悲观态度是有一定信息价值的,因为这可以反映出更广泛的传统金融市场对于该产品的兴趣。

就我个人而言,我的基本预设是:以太坊现货 ETF 的资金流量可能是比特币现货 ETF 的 15% 。还是以 50 亿美元为基础进行计算,加上以太坊市值约为比特币市值 33% 的调整系数,再加上 0.5 的“访问因子”(access factor),我们可得出 8.4 亿美元的实际净流入和 25.2 亿美元的报告净流入。

注:这里的“访问因子”是指,ETF 可为 BTC 带来的潜在流量可能要大于可为 ETH 带来的潜在流量,因为二者的潜在购买主体不同。BTC 作为一种偏宏观的资产,可能会对宏观基金、养老金、主权财富基金等更具吸引力,而 ETH 作为一种技术资产,可能会更受风投基金、加密基金、技术专家、散户等群体的欢迎,相对而言对 ETH 感兴趣的群体在交易加密货币时的限制会更小。50% 的数字则是通过比较 ETH 与 BTC 的 CME 未平仓合约与市值比率得出的。

考虑到有些分析师提出了一些合理的补充观点,即与 GBTC 相比,ETHE 的供应量相对较少,因此在偏乐观的情况下,我预测实际净流入为 15 亿美元,报告净流入为 45 亿美元。这大概是比特币现货 ETF 资金流量的 30% 。

无论如何,以太坊现货 ETF 的实际净流入都会远低于因 ETF 预期而产生的衍生品交易规模,后者的数字约为 28 亿美元,这里还没有计入一些现货抢跑交易。这表明 ETF 的预期已被市场充分消化。

从 CME 数据来看,在 ETF 推出之前,ETH 的未平仓合约占比也要远低于 BTC —— ETH 合约规模约占供应量的 0.3% ,BTC 约占 0.6% 。起初我认为这只是因为 ETH 要相对更“早期”一些,但这也可能表明传统金融界对以太坊现货 ETF 不感兴趣。交易员们曾在比特币 ETF 的交易周期内获利丰厚,他们通常都拥有很准确的信息,如果他们没有在 ETH 之上重复相同的操作,这可能预示着以太坊现货 ETF 的流量表现会相对较差。

50 亿美元,如何拉动 BTC 上涨?

仅仅 50 亿美元,是如何将 BTC 从 4 万美元拉到 6.5 万美元的?继续先抛结论,它并没有做到。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier