这次Pi币真的上线主网了!

英为财情Investing.com - 第二季度,沃伦·巴菲特旗下伯克希尔·哈撒韦(NYSE:BRKb)大幅调整投资组合,减仓苹果公司(NASDAQ:AAPL)和美国银行(NYSE:BAC),同时积累了大量现金储备。

大部分媒体的焦点集中在巴菲特卖出了苹果和美国银行,然而最值得注意的是「股神」依然鉴定持有的核心投资,这些股票才是他长线投资理念的重中之重。

巴菲特偏爱那些基本面扎实、分红稳定、面向消费者并且拥有强大商业模式的公司。下文将探讨三项巴菲特仍然留守的投资,这些公司的基本面强劲,是动荡时期值得投资者高度关注的股票。

可口可乐(NYSE:KO)是家喻户晓的公司,旗下拥有可口可乐、芬达和雪碧等知名品牌,总部位于美国乔治亚州的亚特兰大。

可口可乐股价走势图,来源:英为财情Investing.com

可口可乐将于10月1日派发股息,每股0.485美元,投资者需于9月13日前持有股票才能享有此次分红权益。目前,可口可乐股息收益率达2.80%,且连续54年的分红,证明了公司坚守对股东的承诺。

股息数据,来源:InvestingPro

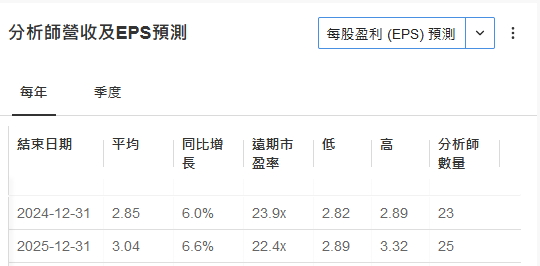

根据InvestingPro数据,可口可乐预计在10月22日发布财报,市场预测2024年每股收益(EPS)将增长6%。这表明市场正面看待可口可乐未来的盈利能力。

业绩预测,来源:InvestingPro

回顾第一季度,可口可乐表现稳健,净营收增长3%至113亿美元,每股收益增长3%至0.74美元。值得一提的是,公司过去十二个月的毛利率高达60.53%,反映出其较高的运营能力和稳健的定价策略。

可口可乐还宣布与微软建立为期五年的战略合作,旨在加速其在生成式人工智能(GenAI)领域的创新。这一合作标志着可口可乐在技术革新道路上迈出的重要一步,反映了公司对数字化转型的重视。

可口可乐目前获得了20个评级,其中15个为买入,5个为持有,无卖出评级,显示出市场对该公司前景的积极态度。

尽管可口可乐的市盈率高达27.35倍,表明其股价相对于近期盈利增长存在溢价,但对是,于寻求长期投资机会的投资者而言,可口可乐仍是一支值得关注的股票,尤其是在市场调整期间估值出现低位时。

Kroger(NYSE:KR)是全美最大的生鲜杂货零售商之一,总部位于美国俄亥俄州辛辛那提,成立于1883年。公司旗下超市和门店遍布全国,拥有强大的品牌实力,覆盖面广阔的门店网络以及蓬勃发展的在线业务,市场优势显著。

Kroger股价走势图,来源:英为财情Investing.com

9月1日,Kroger将派发股息,金额每股0.32美元,需在8月15日之前持有公司股票方能享受此福利。目前公司股息收益率2.36%,且连续15年为上调股息,凸显了公司稳健的财务状况和对股东的承诺。

股息数据,来源:InvestingPro

9月6日,Kroger还将公布财报。上一季度,公司总销售额略有增长,这一积极趋势无疑为投资者注入了更多信心。

业绩预测,来源:InvestingPro

Kroger的实力不仅体现在其核心业务上,更在于其不断扩展的品牌组合。最近,公司新增了Field & Vine系列,此系列专注于美国农民种植的新鲜农产品,包括蓝莓、黑莓、覆盆子和草莓,进一步丰富了其产品线。

从市值角度看,Kroger目前的市值374.1亿美元,股价仍具有相当的吸引力。公司拥有17个评级,16个为买入,1个为持有,没有卖出评级,进一步证明了市场对Kroger的乐观态度。

值得一提的是,Kroger的公允价值高达64.64美元,较周一交易价格高出19%,表明股价具有显著上行潜力。对于寻求稳健增长和可靠回报的投资者而言,Kroger无疑是一个值得考虑的选择。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier