长推:复盘Blur薅羊毛策略

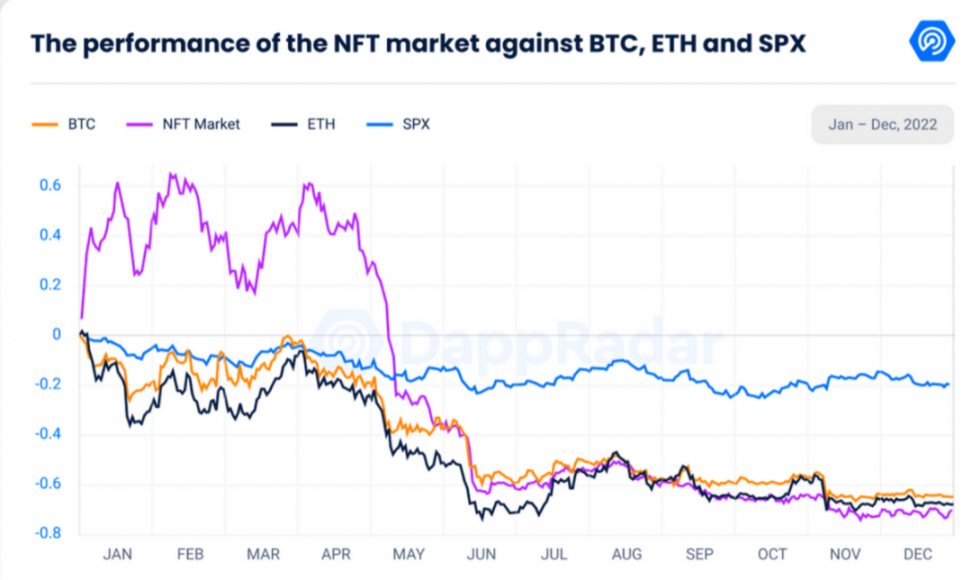

随着美联储加息和一系列暴雷事件,Crypto 迎来了又一轮深熊。将时间回拨到 18 年,ICO 被监管之后,Crypto 行业市值下跌 80%,随后 DeFi 创新出现,Crypto 再次将上一轮周期的 ATH 刷新 3 倍。得益于 Blockchain 的高透明度和极佳的资金效率,Crypto 行业在以极快的速度进行自我纠错和迭代。同样地,NFT 市场也以极快的速度进行一轮又一轮地洗牌,rug 和建设:

2022 年我们也迎来了 NFT 用例的大爆发,从 BendDAO 提出的 Peer to Protocol 的借贷池到 sudoswap 的 NFT DEX 设计,NFT 的市场日趋成熟:

市场上 NFTfi 的产品相对已经较为完备:在 2.14 发币的 blur,通过 bid to earn 的方式让整个 NFT 市场的流动性大大改善;sudoswap 首次为 NFT 购买引入了 AMM 算法,并提供了新的 NFT 做市范式;借贷方面,Taker 在 23 年也即将推出新的清算方案,对于触发清算价的资产不再采用拍卖模式而是模拟 Aave 直接由 protocol 或者套利者清算。然而市场对于 NFT 的衍生品的讨论仍然是欠缺的,尤其是在这次牛熊转换中,NFT 玩家对于手中 JPGE 的价格下跌除了接 bid 止损或者 diamond hand 以外没有任何的解决办法,本文将会就此机会梳理 NFT 衍生品的行业现状。

市场上 NFTfi 的产品相对已经较为完备:在 2.14 发币的 blur,通过 bid to earn 的方式让整个 NFT 市场的流动性大大改善;sudoswap 首次为 NFT 购买引入了 AMM 算法,并提供了新的 NFT 做市范式;借贷方面,Taker 在 23 年也即将推出新的清算方案,对于触发清算价的资产不再采用拍卖模式而是模拟 Aave 直接由 protocol 或者套利者清算。然而市场对于 NFT 的衍生品的讨论仍然是欠缺的,尤其是在这次牛熊转换中,NFT 玩家对于手中 JPGE 的价格下跌除了接 bid 止损或者 diamond hand 以外没有任何的解决办法,本文将会就此机会梳理 NFT 衍生品的行业现状。

去杠杆的过程是痛苦的,但也是复盘和布局下一个周期的好时间。目前 NFT 的市场并不完善,仍旧是一个 long-only 的市场,投机者只能通过 NFT 的地板上涨获得盈利而在行情下跌时除了 hold 和 dump 没有办法应对,导致很多 NFT 不会归零但是彻底失去了流动性,在热点退去之后完全没有人进行挂单和交易。

Sudoswap 根据资金效率低下的痛点,提供了 LP 入场的方式,让 LP 享受手续费的分成同时给 NFT 提供流动性,但是在目前的 NFT 市场中,LP 没有办法对冲自己的风险,无法扩大流动性规模,也无法支持长尾资产。目前的 NFT 市场存在以下几个痛点:

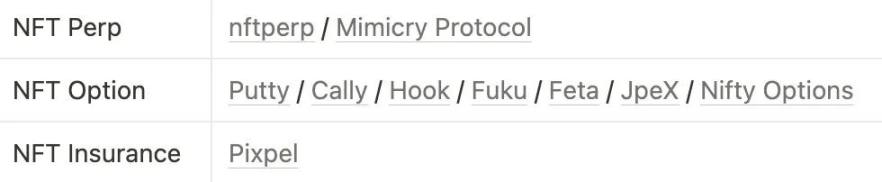

NFT derivative 对于 NFT 市场的健康发展不可或缺,NFT derivative 的完善会给 NFT 带来更健康的流动性以及更多的用例,常见的衍生品包含:合约、期权、保险、基金。

文章接下来会覆盖以下内容:

NFTperp

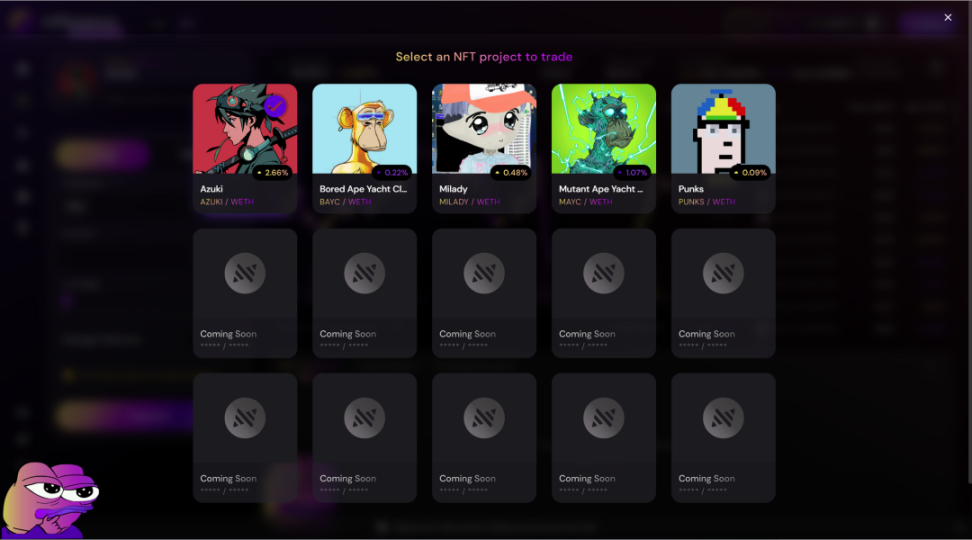

NFTperpNFTperp 采用 vAMM 的设计,无需 LP 建立流动性池, long / short 交易者互为对手方,beta mainnet 在 2022 年 11 月上线,合约支持用 ETH 对 AZUKI / BAYC / MAYC / PUNK / Milady 等 5 个 NFT 系列进行交易,最高支持 10 倍杠杆。

产品

产品

交易采用 vAMM 设计,开仓双方的交易都有滑点,protocol 通过调整 k 值大小动态调整虚拟池深度,从而避免极端价格波动导致的过大滑点,同时交易者同为对手方,一方损失即为一方盈利,所有的利润和亏损在担保金库中结算;喂价采用 True Floor Price 模型,从 NFTX 获取交易数据,根据自身均价算法剔除价格过高 / 过低交易并且通过 TWAP 计算地板价,以避免如 Franklin 操纵 BAYC 地板价等事件发生。

数据

Trader: 1444

Trades: 24,281

Volume: 57,308 E

Fee Generated: 168.9 E

Open Interest: 1,465.9 E

Liquidation: 502 E

融资

11 月 25 日,NFT 永续合约交易平台 Nftperp 宣布以 1700 万美元估值完成 170 万美元种子轮融资,本轮融资由 Dialectic、Maven 11、Flow Ventures、DCV Capital、Gagra Ventures、AscendEX Ventures、Perridon Ventures、Caballeros Capital、Cogitent Ventures、Nothing Research、Apollo Capital、Tykhe Block Ventures、OP Crypto 等机构参投。

与 FloorDAO 达成以 seed round 估值($17m FDV)的 $100k 的代币互换,同时与 FloorDAO 达成做市合作以及 Uniswap v3 TWAP oracles 喂价。

潜在风险

核心亮点

市场竞品

市场上对于 NFT 合约有着不同的尝试,比如 Mimicry Protocol 采取 Prediction Market 的设计提供做空 NFT 价格的方式,用户只需要选择开仓的方向与金额,便可以完成交易;与 nftperp 通过 funding rate 的高低来平衡多空比不同,mimicry 通过 True Odds 来调整回报的高低,由此激励 trader 平衡 protocol 上的多空比:True odds 只对盈利产生影响,不对亏损造成影响

For example: Let's assume there is a market with $1M long and $2M short. The Short Side's True Odds would be 0.5x, and the Long Side's True Odds would be 2.0x. So, all other things being equal, a long position would double in value if the reference price for this fictional market were to increase by 50%

总结

Putty & Cally

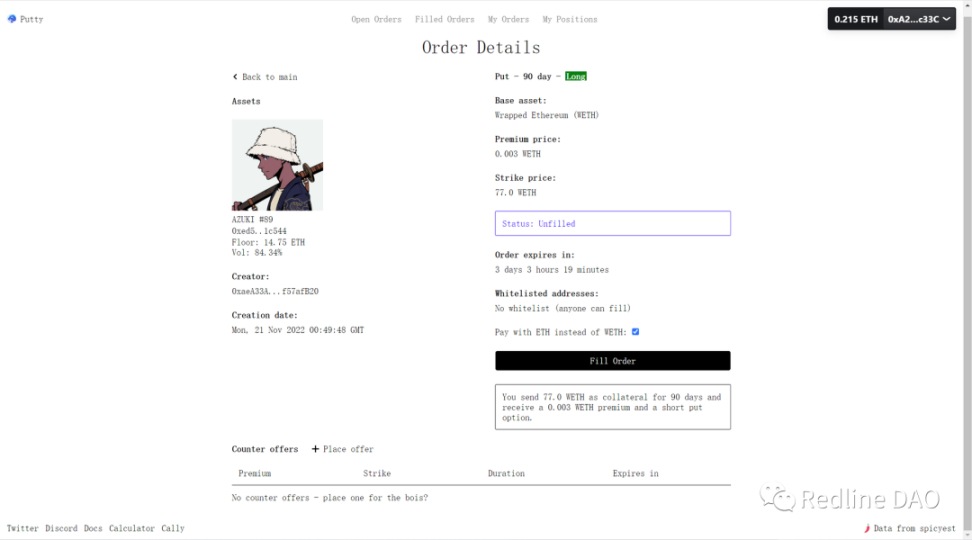

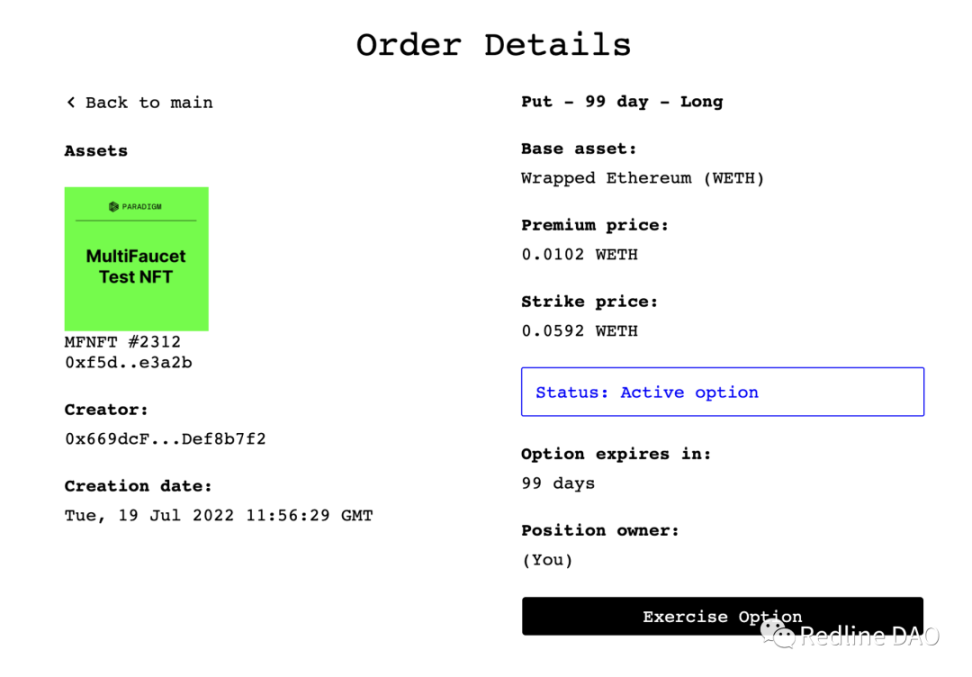

Putty & CallyPutty 是针对特定 NFT(单个或一组)和 ERC20 代币进行期权的创建和交易的 OTC 市场:

产品

通过 Spicyest 的数据获得 NFT collection floor price,玩家自行设置 strike price/premium/expiration date 等参数,产品有期权计算机作为引导,但对于期权新手来说仍较为复杂。

Trade Option

Trade Option

Exercise Option

Exercise Option

Putty 团队在 22 年 3 月推出了新产品 Cally,让 NFT holder 为他们的 NFT 创建和交易 coverd call option 赚取收益,也可以将多个 NFT 打包成 Covered Call Vault 设定统一的 Premium,Strike price 和 Duration:

数据

Order Makers: 18

Matched Order: 93

Total Volume: $221,342

Premium: 8.21 E

融资

Maven 11 Capital 投资,融资和估值未知

风险

资金效率低:

Putty 是针对特定 NFT(单个或一组)和 ERC20 代币进行期权的创建和交易的 OTC 市场:

核心亮点

Putty 是第一个 NFT option 的 otc 市场,将 Black-Scholes 公式套用到 NFT 市场波动率上。

市场竞品

相较于 nft 合约,nft 期权有着更多的尝试:由@AlphaVentureDAO 孵化的 Fuku 将期权 mint 成了 ERC-721s 的 NFT,用户在期权到期后不想履行,可以在 Looksrare 和 Opensea 上转让出售;与 nftperp 达成合作关系的 Hook 主打 call options,以及 feta 采用 Write to Ear)的方式鼓励 NFT holder 提供 option 的流动性,Jpex 则推出了无手续费的期权交易。

总结

Insurance 在 NFT 市场中仍没有太多的尝试,Pixpel 则是一家专注于为 Crypto Game 提供服务的一站式平台,包括 Market Place, Dex, wallet 和 insurance,游戏项目方可以和 Pixepl 进行合作,玩家可以为自己的 NFT 道具购买保险,等价于 70% 的价格,Duration 为 3 个月,最多可以续费 3 次。目前的保险条款仍在确定中,仍未落地。

Crypto 市场和 NFT 在 2023 年开年迎来了一波反弹小阳春,对于 NFT 大概有以下几个叙事带动:

但同时,稳定币的流入情况并没有得到改善,Binance 停止了美元的出入金使得 Binance 美金处于持续净流出的状态,USDC 和 USDT 的总市值在过去三个月基本持平(没有外部资金注入),失业率走低和强劲的经济数据让 FED 保持鹰派作风,利息的持续上涨很有可能会突破 5,一切都在说明去杠杆的活动仍在继续,流动性还没有注入,这波小牛市会什么时候转向为新一轮沉寂?在这个情况下,NFT holder 除了 diamond hand 没有别的办法可以度过寒冬,NFT derivative 的需求在当下依旧迫切。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier