狗狗币价格创下第二低点

尽管比特币自 8 月 5 日重新测试 50,000 美元以下水平以来,比特币价格已上涨 21%,但其价格一直难以维持在 62,000 美元以上。与此同时,标准普尔 500 指数已完全恢复,目前仅比 7 月 16 日创下的历史高点低 1%。

比特币面临多种相互矛盾的趋势,包括衍生品指标反映出买家兴趣低迷,宏观经济指标表明交易者越来越多地放弃现金头寸。有趣的是,股市上涨的同时,美国国债收益率也大幅下降,这表明对这些传统安全工具的需求强劲。

从本质上讲,交易员现在愿意接受固定收益资产的较低回报,这可能反映出人们对美联储 (Fed) 抑制通胀而不引发衰退的策略越来越有信心。人们普遍预计美联储将在 9 月 18 日降息,此前自 2022 年 12 月以来,美联储一直将利率维持在 4% 以上。

政府债券通常被认为是最安全的资产类别,但对政府债券的强劲需求并不一定意味着对美元购买力的信心。如果投资者开始认为美国政府的财政状况因其不断增长的债务而难以为继,他们的第一反应可能是寻求更安全的资产作为保护。如果这种情况发生,尽管长期前景普遍看好,但比特币投资者可能有理由在短期内保持适度担忧。

美元指数(DXY)近期跌至2023年12月以来的最低水平,相对于其他主要全球货币失去强势。一些分析师认为,DXY与比特币的价格呈反比关系,部分原因是比特币的吸引力在于其独立的支付处理能力和完全透明的经济模型。

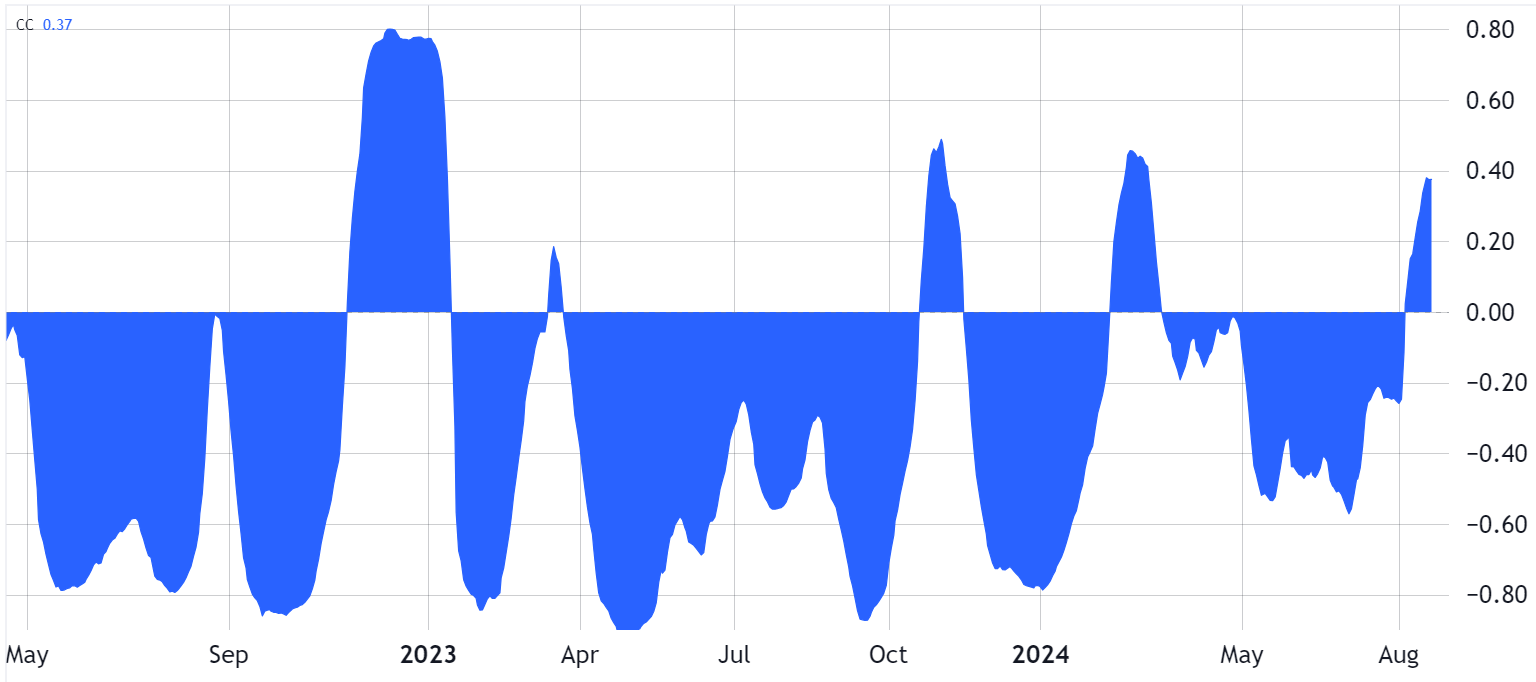

历史数据显示,美元指数与比特币之间的负相关性在过去很明显,但近几个月这种关系有所减弱,相关性在 -40% 和 +40% 之间波动。最近的这种变化降低了负相关性论证的统计强度。然而,缺乏明确的相关性并不能完全排除比特币价格重回 72,000 美元水平的可能性。

同样,标普 500 指数近期的上涨似乎有悖常理,但实际上反映出投资者对持有现金头寸的普遍不信任。这种情绪对比特币的前景本质上是有利的。全球最大的公司利润丰厚,可能会提供股息或股票回购。这些因素使它们成为有效的对冲工具,尤其是考虑到科技巨头持有的大量现金储备。

要衡量专业比特币投资者的定位,分析比特币期货定价至关重要。在正常市场条件下,月度合约的交易价格应比现货市场高出 5% 至 10% 的年化溢价,以弥补期货较长的结算期。

比特币期货溢价最近跌至 6%,为 2023 年 10 月以来的最低水平。虽然这仍处于中性范围内,但已接近看跌区域。这与 7 月下旬形成鲜明对比,当时随着比特币价格飙升至 68,000 美元以上,溢价超过 10%。

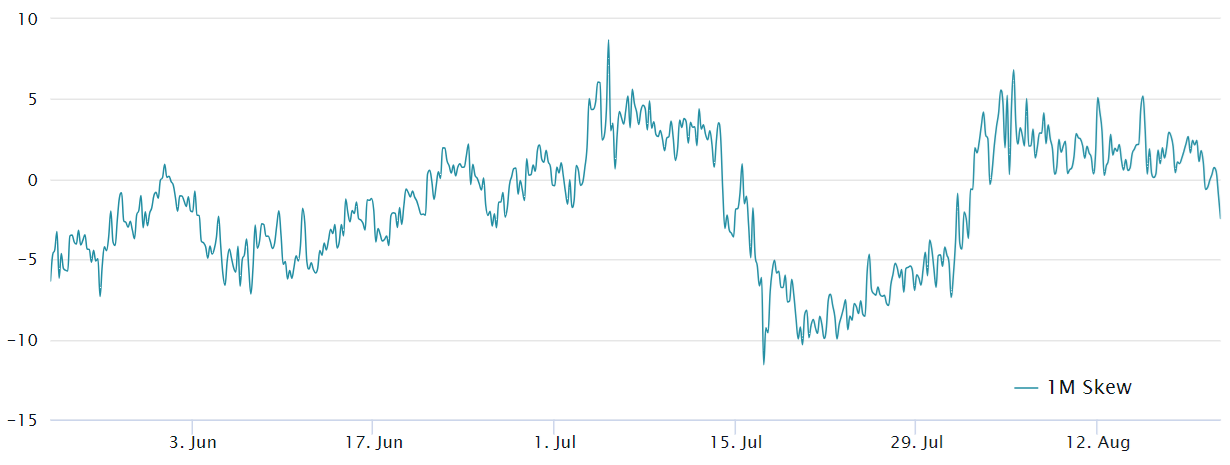

要确定这一走势是否仅限于期货市场,还应检查 BTC 期权数据。在中性市场中,看涨(买入)和看跌(卖出)期权定价之间的不平衡不应超过 7%。如果交易员越来越看跌,看跌期权的需求就会上升,导致期权倾斜指标超过 +7%。

与期货市场相反,目前对看涨期权和看跌期权的需求是平衡的,正如 delta 倾斜所表明的那样。过去几周的情况一直如此,这表明专业交易员并不特别担心比特币能否重新回到 62,000 美元的水平。交易员更有可能在美联储 9 月做出决定之前避免增加对加密货币的敞口。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier