BTC ETF截止日到来:SEC已收

原文作者:FRANCESCO

原文编译:深潮 TechFlow

再质押是一种涉及加密货币的新型金融操作,但它并非没有风险。作者 FRANCESCO 在本文将探讨再质押的概念、它如何运作,以及它带来的潜在风险。深潮对全文进行了编译。

这是我关于再质押系列的第三篇文章,起初聚焦于 EigenLayer,然后深入探讨再质押金融领域。

此后,我们看到再质押领域出现了一些新的参与者,如 Kelp DAO、Renzo 和 $RSTK,它们吸引了越来越多的关注。

再抵押似乎被定位为推动 2024 年的主要叙事之一。然而,尽管许多人谈论再抵押的运作方式及其好处,但这并非全是好事。

这篇文章旨在退后一步,从更高的层面分析再质押,突出其风险并回答这个问题:它真的值得吗?

让我们首先快速介绍一下这个主题。

什么是再质押?

以太坊的权益证明(PoS)是一种去中心化的信任机制,参与者通过承诺其权益来确保以太坊网络的安全。

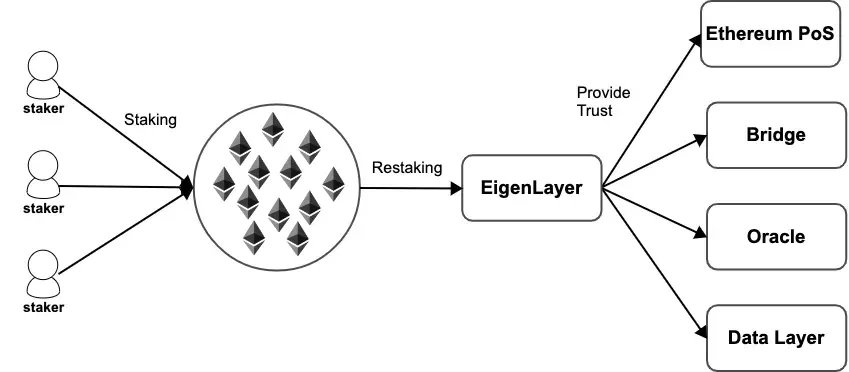

再质押的概念是,用于保护以太坊 PoS 的相同权益现在可以用于保护许多其他网络。

再质押可以被解释为可编程质押,用户选择加入任何正面或负面的激励措施来确保其他基础设施。

在实践中,EigenLayer 的再质押者提供经济信任(以质押 eth 的形式),因此任何客观可验证的东西都可以被削减。

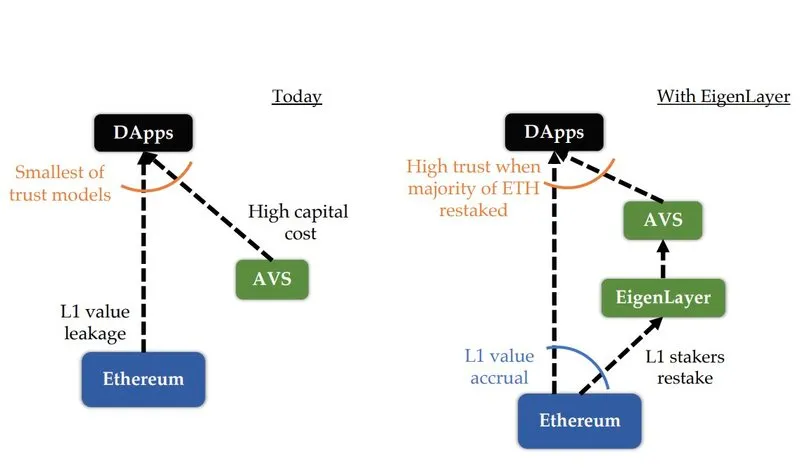

EigenLayer 正在将以太坊的去中心化信任「模块化」,这样主动验证(AVS)服务就可以利用以太坊的去中心化信任,而无需引导验证器集,从而有效降低了进入该市场的门槛。

通常,这样的模块需要主动验证的服务(AVS),它们有自己的分布式验证语义来进行验证。通常,这些主动验证的服务要么由自己的原生代币保护,要么本质上是经过许可的。

为什么会有人选择再质押

简单来说,就是因为经济激励和收益。

如果以太坊质押收益每年徘徊在 5% 左右,再质押可能会提供一个诱人的额外收益。

目前无法对这些奖励进行估计,因为它们将取决于 Eigen Marketplace 上的需求和供应动态。

然而,这会给利益相关者带来额外的风险。

除了利用他们质押的 ETH 的固有风险外,当用户选择重新质押代币时,他们基本上是在委托 EigenLayer 合约在他们所保护的任何 AVS 出现错误、重复签名等情况时削减他们所持代币的权力。

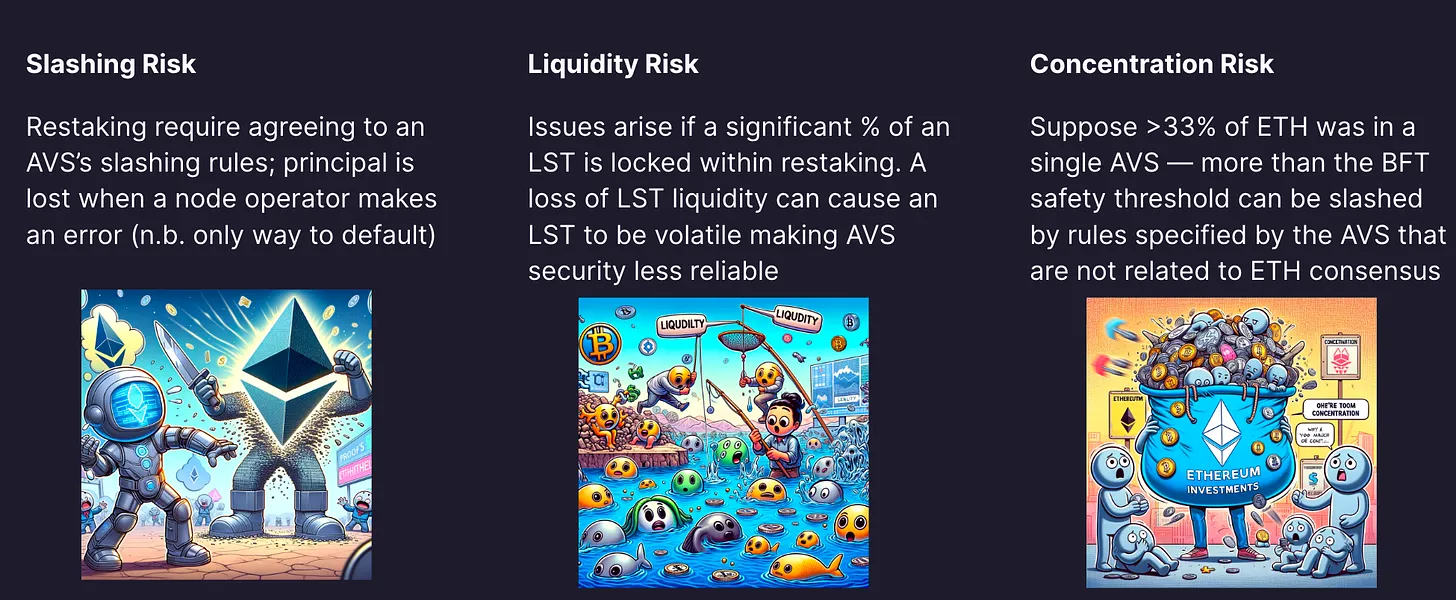

因此,再质押增加了一层风险,因为再质押者可能会在 ETH 上、再质押层上或两者上都被削减。

额外的收益是否值得再质押?

再质押的风险

对于质押者来说,再质押意味着你可以决定选择加入尽可能多的网络,并提高你的收益,这就是为什么 EigenLayer 将自己称为「去中心化信任的爱彼迎(AirBnb)」。

但这并不全是好事,因为再质押增加了一些显著的风险:

ETH 必须被质押(或 LST 必须被质押,因此代币不是流动的)

EigenLayer 的智能合约风险

协议特定的削减条件

流动性风险

集中度风险

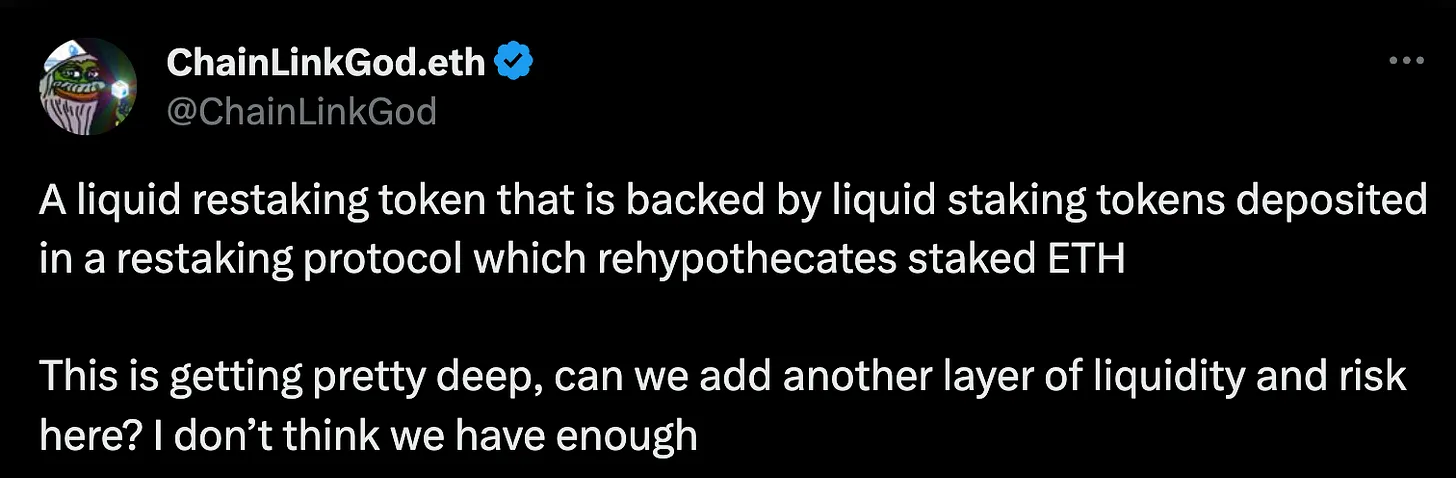

事实上,通过再质押,用户正在利用一个已经面临风险的代币(这个风险是由质押产生的),并在其上增加额外的风险,最终导致层层风险,如下图所示。

此外,对这些基础上的任何额外的叙事开发都会增加更多的复杂性和额外的风险。

除了再质押者的个人风险外,以 Vitalik 关于不要让以太坊共识过度负载的文章为例,以太坊开发者社区也提出了关于再质押的问题。再质押的问题在于,它为质押以太坊以保护主网的 Eth 增加了新的风险途径,将其中的一部分用于保护其他链。

因此,如果其他协议规则(可能存在漏洞或安全性不高)行事不当,他们的押金就会被削减。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier