探讨改变提示的“蝴蝶效

书接上回,关于《用多因子模型构建强大的加密资产投资组合》系列文章中,我们已经发布了两篇:《理论基础篇》、《数据预处理篇》

本篇是第三篇:因子有效性检验。

在求出具体的因子值后,需要先对因子进行有效性检验,筛选符合显著性、稳定性、单调性、收益率要求的因子;因子有效性检验通过分析本期因子值与预期收益率的关系,从而确定因子的有效性。主要有 3 种经典方法:

IC / IR 法:IC / IR 值为因子值与预期收益率的相关系数,越大因子表现越好。

T 值(回归法):T 值体现下期收益率对本期因子值线性回归后系数的显著性,通过比较该回归系数是否通过 t 检验,来判断本期因子值对下期收益率的贡献程度,通常用于多元(即多因子)回归模型。

分层回测法:分层回测法基于因子值对 token 分层,再计算每层 token 的收益率,从而判断因子的单调性

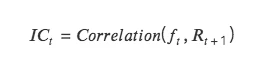

IC:即信息系数 Information Coefficient,代表因子预测 Tokens 收益的能力。某一期 IC 值为本期因子值和下期收益率的相关系数。

IC 越接近 1 ,说明因子值和下期收益率的正相关性越强,IC= 1 ,表示该因子选币 100% 准确,对应的是排名分最高的 token,选出来的 token 在下个调仓周期中,涨幅最大;

IC 越接近-1 ,说明因子值和下期收益率的负相关性越强,如果 IC=-1 ,则代表排名分最高的 token,在下个调仓周期中,跌幅最大,是一个完全反指的指标;

若 IC 越接近 0 ,则说明该因子的预测能力极其弱,表明该因子对于 token 没有任何的预测能力。

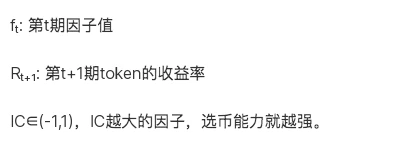

IR:信息比率 information ratio,代表因子获取稳定 Alpha 的能力。IR 为所有期 IC 均值除以所有期 IC 标准差。

当 IC 的绝对值大于 0.05 (0.02) 时,因子的选股能力较强。当 IR 大于 0.5 时,因子稳定获取超额收益能力较强。

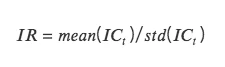

Normal IC (Pearson correlation):计算皮尔森相关系数,最经典的一种相关系数。但该计算方式存在较多假设前提:数据连续,正态分布,两个变量满足线性关系等等。

Rank IC (Spearmans rank coefficient of correlation):计算斯皮尔曼秩相关系数,先对两个变量排序,再根据排序后的结果求皮尔森相关系数。斯皮尔曼秩相关系数评估的是两个变量之间的单调关系,并且由于转换为排序值,受数据异常值影响较小;而皮尔森相关系数评估的是两个变量之间的线性关系,不仅对原始数据有一定的前提条件,并且受数据异常值影响较大。在现实计算中,求 rank IC 更符合。

创建一个按日期时间升序排列的唯一日期时间值的列表--记录调仓日期 def choosedate(dateList, cycle)

class TestAlpha(object):

def __init__(self, ini_data):

self.ini_data = ini_data

def chooseDate(self, cycle, start_date, end_date):

cycle: day, month, quarter, year

df: 原始数据框 df,date 列的处理

chooseDate = []

dateList = sorted(self.ini_data[self.ini_data[date].between(start_date, end_date)][date].drop_duplicates().values)

dateList = pd.to_datetime(dateList)

for i in range(len(dateList)-1):

if getattr(dateList[i], cycle) != getattr(dateList[i + 1 ], cycle):

chooseDate.append(dateList[i])

chooseDate.append(dateList[-1 ])

chooseDate = [date.strftime(%Y-%m-%d) for date in chooseDate]

return chooseDate

def ICIR(self, chooseDate, factor):

# 1.先展示每个调仓日期的 IC,即 ICt

testIC = pd.DataFrame(index=chooseDate, columns=[normalIC,rankIC])

dfFactor = self.ini_data[self.ini_data[date].isin(chooseDate)][[date,name,price, factor]]

for i in range(len(chooseDate)-1):

# ( 1) normalIC

X = dfFactor[dfFactor[date] == chooseDate[i]][[date,name,price, factor]].rename(columns={price:close 0})

Y = pd.merge(X, dfFactor[dfFactor[date] == chooseDate[i+ 1 ]][[date,name,price]], on=[name]).rename(columns={price:close 1})

Y[returnM] = (Y[close 1] - Y[close 0]) / Y[close 0]

Yt = np.array(Y[returnM])

Xt = np.array(Y[factor])

Y_mean = Y[returnM].mean()

X_mean = Y[factor].mean()

num = np.sum((Xt-X_mean)*(Yt-Y_mean))

den = np.sqrt(np.sum((Xt-X_mean)** 2)*np.sum((Yt-Y_mean)** 2))

normalIC = num / den # pearson correlation

# ( 2) rankIC

Yr = Y[returnM].rank()

Xr = Y[factor].rank()

rankIC = Yr.corr(Xr)

testIC.iloc[i] = normalIC, rankIC

testIC =testIC[:-1 ]

# 2.基于 ICt,求[IC_Mean, IC_Std,IR,IC<0 占比--因子方向,|IC|>0.05 比例]

ICmean: |IC|>0.05, 因子的选币能力较强,因子值与下期收益率相关性高。|IC|<0.05,因子的选币能力较弱,因子值与下期收益率相关性低

IR: |IR|>0.5,因子选币能力较强, IC 值较稳定。|IR|<0.5, IR 值偏小,因子不太有效。若接近 0,基本无效

IClZero(IC less than Zero): IC<0 占比接近一半->因子中性.IC>0 超过一大半,为负向因子,即因子值增加,收益率降低

ICALzpF(IC abs large than zero poin five): |IC|>0.05 比例偏高,说明因子大部分有效

IR = testIC.mean()/testIC.std()

IClZero = testIC[testIC<0 ].count()/testIC.count()

ICALzpF = testIC[abs(testIC)>0.05 ].count()/testIC.count()

combined =pd.concat([testIC.mean(), testIC.std(), IR, IClZero, ICALzpF], axis= 1)

combined.columns = [ICmean,ICstd,IR,IClZero,ICALzpF]

# 3.IC 调仓期内 IC 的累积图

print(Test IC Table:)

print(testIC)

print(Result:)

print(normal Skewness:, combined[normalIC].skew(),rank Skewness:, combined[rankIC].skew())

print(normal Skewness:, combined[normalIC].kurt(),rank Skewness:, combined[rankIC].kurt())

return combined, testIC.cumsum().plot()

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier